リスクが減るとことを計算で確認

投資対象を逆相関にある資産に分散すると、リスクが下がるということを、以下の例で体験してください。なお、ここでいうリスクは値動きのブレの大きさです。リスクが10%ということは、平均リターンを10%上回ることもあれば、10%下回ることもあるという意味です。

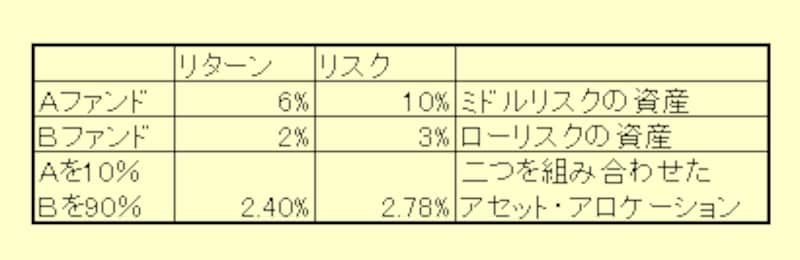

たとえば次のような二つの資産があるとします

《Aファンド》期待リターンが6%で推定リスクが10%です(ミドルリスク・ミドルリターン)

《Bファンド》期待リターンが2%で推定リスクが3%です(ローリスクローリターン)

今の日本の環境でこの二つのどちらかを選んでくださいというと、ほとんどの人がBファンドを選びます。年2%で十分だと言います。しかし、私はAファンドを混ぜた方がリスクが減りますよと助言します。

ここでは、組み合わせることでリターンが増えて、リスクが減る組み合わせ方があるということです。たとえば、Aファンドを1割加えると、このアセットアロケーションの期待リターンは2.4%、推定リスクは2.78%となります。元のリスクが3%でしたから、2.78%<3%ですね。いかがですか?Bファンドだけを持つよりも、安全に増えそうな組合せであると思いませんか?これが、アセットアロケーションによる効率化です。

|

| BファンドにAファンドを10%加えるだけで、全体のリスクが軽減される典型的なアセットアロケーションの適用例 |

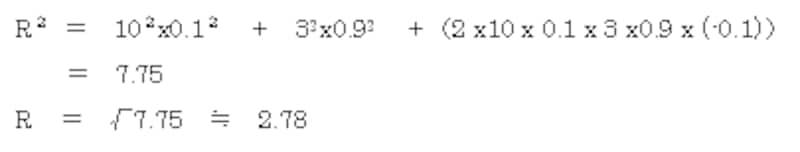

このときのAとBの関係は「負の相関関係」でした。つまり、AとBは反対の値動きをする資産であることが、あらかじめ分かっていたので、アセット・アロケーションを組んで、リスク回避型のポートフォリオを作ることを私は提案したわけです。AとBの相関係数は?1でした。

少し複雑ですが、組み合わせた資産のリスクの大きさは、以下の計算式から算出されました。

|

| ポートフォリオのリスクR(標準偏差)が2.78%へと減ることの計算による証明 |

数字で書いてもむずかしいですね。では、次のページでは図でアセットアロケーションの効果を示してみます。