経済ジャーナリストで、All Aboutマネーガイドでもある酒井富士子氏の最新著書『60分でわかる!新・年金 超入門』(技術評論社)では、年金制度の基本から老後のマネープランの考え方までを分かりやすく解説しています。

今回は本書から一部を抜粋し、年金受給額1万円の差でどれほど手取り額が変わってくるのか、シミュレーションとともに紹介します。

年金受給額の違いで税金や社会保険料の負担が変わる

会社を退職し年金生活に入ると、税金や社会保険料は、年金収入を基に計算されるようになり、年金収入額によって税金を支払わずに済んだり、社会保険料の負担が軽くなったりします。その金額の境界線を「211万円の壁」と呼び、年金のみで暮らす世帯が「住民税非課税世帯」にあたるかどうかのボーダーとなります(金額は前年の年金収入)。

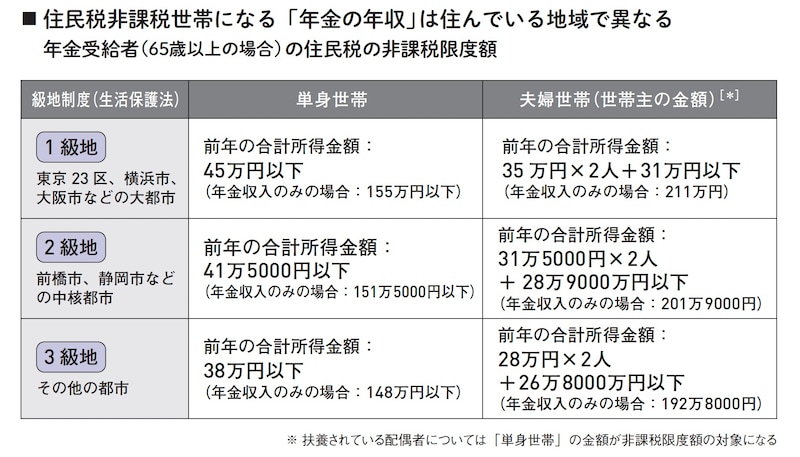

ただし、この金額は、住んでいる地域、世帯の種類(夫婦・単身)によって異なります。住んでいる地域は生活保護法で定められた1・2・3級地と3つに分類されています。 例えば、「1級地」の地域に住む夫婦世帯の場合、世帯主の前年合計所得金額は101万円(=35万円×2人+31万円)以下が対象。合計所得金額とは、収入から経費を差し引いた金額のことで、年金収入のみの場合、「公的年金等控除額」(年金を受け取る人の年齢・年金収入によって異なる)を差し引いた金額のこと。

つまり年金収入211万円-110万円(公的年金等控除額)=101万円になるので、年金収入が211万円なら住民税非課税世帯となります。この非課税になる合計所得金額は、上記のとおり市区町村によって異なります。税金の他、社会保険料の負担の軽減される金額も市区町村によって異なります。

住民税非課税世帯と課税世帯の手取り額の違いはどれくらい?

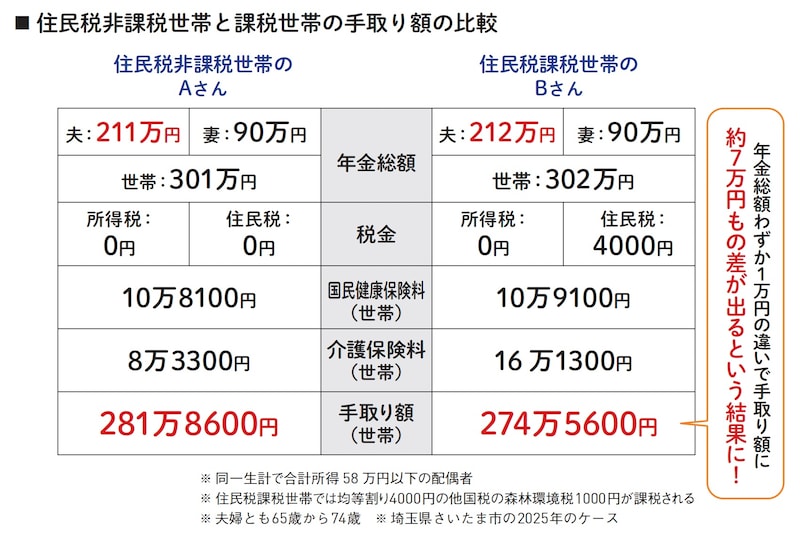

例えば、図表1は埼玉県さいたま市に住む世帯を比較した例ですが、BさんはAさんより1万円年金収入が多いだけで、課税世帯となり介護保険料の負担も大きく増えています。 また、高額な医療費負担を軽減する「高額療養費制度」の自己負担額も非課税世帯のAさんは2万4600円で済むところBさんは5万7600円と負担額が増額します。酒井 富士子(さかい ふじこ)プロフィール

経済ジャーナリスト。金融専門の編集プロダクション・株式会社回遊舎 代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。近著に『知りたいことがぜんぶわかる!新NISA&iDeCoの超基本』(Gakken)『60分でわかる! 新NISA 超入門』(技術評論社)など。