両親が元気な今、仕事のペースを落として旅に出たりしながら今後を考えたいのです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、仕事のペースを落として今後のことを考えたいという54歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

ペースを落として働きたいと思っております(写真はイメージです。本文の内容とは関係ありません)

ゆきちゃんこさん

女性/会社員/54歳

九州/持ち家(一戸建て)

■家族構成

第1子(会社員・25歳・別居)、第2子(大学生・20歳・同居)

■相談内容

不安に押しつぶされながら、何とか食いつないできたような人生です。両親が元気な今、仕事のペースを落として、旅に出たり、稽古事をしたりしながら、今後の自身の在り方について考えてみたくなりました。そこで、以下の点をお教えください。

・1~2年後に月10万~15万円程度のパートに切り替えても、年15万~20万円程度を趣味に使用することは可能か

・現在保有するファンドラップや個人年金は外貨(米)建てであるが、問題はないか

・老後資金用の定期預金(円建て)を個人年金(一括払い込み)かNISAかiDeCoに切り替えるべきか

・既に貯蓄を一時払い終身保険(米ドル建て)にシフト済。今年度、預金利息や副業などで50万~100万円の資金を得られたら、新たに個別株かNISAで運用してみたいと思うが妥当か

ご教示いただきましたら、次へのステップへ思い切れそうです。どうぞよろしくお願いいたします。

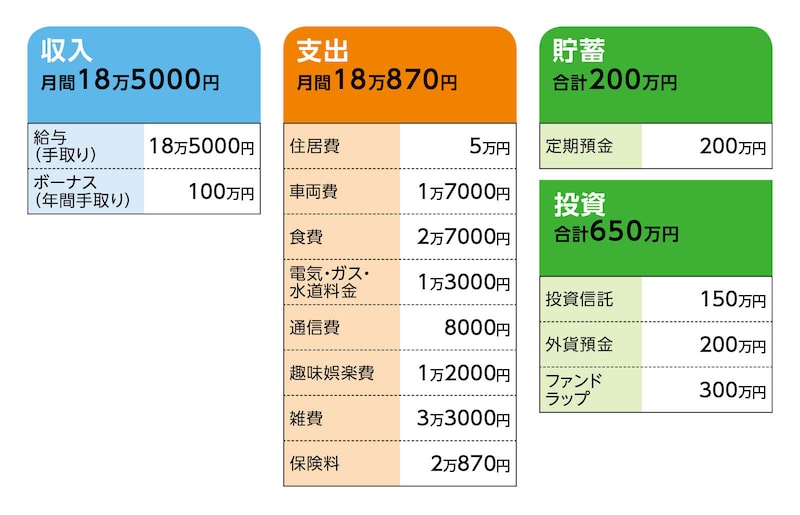

■家計収支データ ■家計収支データの補足

(1)ボーナスについて

ボーナスの内訳ですが、会社からの賞与が25万円、副業(単発のアルバイト)70万円、5万円は預金利息、ポイントなどを計上。使い道は全額貯蓄。

(2)貯蓄について

その他、一時払い個人年金300万円、一時払い終身保険300万円あり。

・一時払い個人年金(米ドル建て):一時払い保険料300万円。期間10年

・一時払い終身保険(米ドル建て):一時払い保険料300万円

(3)住居費について

数年前に新築した両親との2世帯住居(世帯は別、駐車場有)。名義は土地・建物ともに父から私に変更済。住居費5万円は、せめてもの思いで両親に現金で渡しているもの(2年後に終了予定)。親子ともにローンはなし。固定資産税17万円、火災保険80万円(30年払込済)、地震保険1万6000円(5年ごと)などは、それぞれ両親世帯と折半。将来は全額負担予定。いずれ一人になっても住み続けるか、手狭な住宅に住み替えるかを考え始めている。住み替えが得策であれば賃貸か分譲のどちらが可能であるか知りたいです。

(4)家計支出の詳細

通信費:固定電話、携帯電話(1台)、NHK受信料

趣味娯楽費:交際費、美容院、コンタクトレンズ代など

雑費:衣料費、医療費、固定資産税など

(5)自動車について

所有台数は1台。車両費はガソリン代・コインパーキング代、自動車税900円(月割)、車検+故障時の保障費用(月割)500円、自動車保険(月割)3000円など。2~5年後に買い換え予定。予算は150万円。

(6)加入保険について

・生命保険(解約返戻金型終身、60歳まで払込み、死亡保障500万円、61歳時の解約返戻金350万6500円、70歳時の解約返戻金389万4000円)=毎月の保険料1万5570円

・医療保険(終身タイプ、終身払い、入院5000円、手術給付金10万円など、5年ごと健康祝金)=毎月の保険料2840円

・がん保険(終身タイプ、終身払い、がん診断給付金100万円)=毎月の保険料2460円

(7)子どもについて

・第1子:別居で1人暮らし。生活援助の必要はなし。貸与奨学金の返済援助の必要もなし。

・第2子:私立大学生。自宅より通学。第1子と同様に、入学金・授業料初年度のみ負担。2年次以降の授業料・通学代・教材費・通信費は、本人が貸与奨学金・お年玉など祝い金貯金(約100万円)、アルバイト代でやりくり。

・その他:子どもたちには学生生活において、経済的理由による不安・苦労を掛けてきたことに心苦しい気持ちでいっぱいでおります。いまさら遅いのですが、自身の老後が逼迫しないようであれば、少額でも援助したいです。長年諦め気味に放置していた外貨預金200万円を、近々、円に換金予定ですので、それぞれ100万円ずつを2人の子に(授業料・奨学金返済用)渡したいです。

(8)ご両親について

両親とは同居であるも世帯は別。2世帯住宅で生活も別。年金生活で援助の必要はなし。両親の金融資産は不明も、既に土地建物を譲り受けているため、他の金融資産などは近所に住む兄弟が譲り受けてくれたらよいと考える。

(9)働き方について

退職金:なし

退職したい理由:70歳以降も細く長く働ける環境に身を置きたい。近年の急激な働き方改革で、心身ともにしんどい。

(10)公的年金について

65歳~:145万4640円(老齢基礎年金78万5060円、老齢厚生年金66万9580円)

■FP深野康彦の3つのアドバイス

アドバイス1 1年後にパートに切り替えると、老後資金に不安が残る

アドバイス2 2年後なら貯蓄が増える。副業を辞めて、今の職場での収入を確保するという選択も

アドバイス3 2世帯住宅をどうするかは、兄弟、子どもとも相談しておくこと

アドバイス1 1年後にパートに切り替えると、老後資金に不安が残る

これまで大変なご苦労があったことでしょう。お子さん2人が社会人、大学生とのことで、ご自身の人生を考えられる余裕が出てきたのはよかったです。1~2年後にパートに切り替えたいとのことですので、その場合、どのようなマネープランになるのか考えてみましょう。

仮に1年後に会社を辞めて、月15万円のパートに切り替えたとします。1年後の金融資産は貯蓄性の保険を足した現在の1450万円に1年分の貯蓄100万円を加えて1550万円。ここから、車の買い換え費用150万円と子どもに渡す外貨預金200万円を差し引くと1200万円となります。

1年後の支出として、現在約18万円ですが、雑費が少し多いので、1万3000円を削減してみてください。さらに保険については、生命保険はできれば払い済みを検討してみてください。金融資産がある程度あるので、死亡保障は不要であること、保険料負担が重いことが理由です。それができれば、合計2万8000円の削減ですが、緩めに2万円の削減とし、支出は16万円とします。年間で192万円の生活費が必要です。

つまり、192万円の生活費をまかなえるだけの収入があれば、1200万円の金融資産は特別な支出や老後資金として残せるわけです。しかし、収入が15万円、年間180万円だと手取りは145万円ほどで、約50万円が不足します。65歳までの10年間で500万円を金融資産から取り崩すと残りは700万円となります。2年後から住居費の5万円がなくなるとすると、年間60万円、9年分で540万円を貯蓄に組み込むと1200万円ということになります。

10年後、65歳時点の支出は11万円、年間132万円で、公的年金が手取りで120万円であれば、生活費の不足は12万円。金融資産から取り崩していっても大丈夫でしょう。

ただし、ここまでの試算に、年間15万~20万円の趣味娯楽費は計上していません。毎年20万円を使っていけば、10年で200万円、20年で400万円を差し引く必要があります。さらに、2世帯住宅の固定資産税や維持管理にコストがかかってくるとしたら、65歳時点の金融資産では不安が残ります。

アドバイス2 2年後なら貯蓄が増える。副業を辞めて、今の職場での収入を確保するという選択も

では、2年後にパートに切り替えるとしたら、どうでしょうか。考え方はアドバイス1と同じですが、収入が現状維持であれば1年分の貯蓄100万円が上乗せできます。2年後の支出は住居費がなくなり月11万円、年間132万円。収入が手取り145万円であれば、貯蓄から取り崩しをしなくてよく、最終的には、1300万円ほどが61歳時点で残ります。ただし、アドバイス1のとおり、年間の趣味娯楽費や2世帯住宅にかかるお金を計上していないので、1300万円では老後資金として不安が残ります。

70歳まで細く長く働ける職場で働きたいとのことですから、65歳以降もパート・アルバイト的に年間80万円ほどの収入を得られれば、趣味娯楽費や2世帯住宅にかかるお金についてはカバーできますが、逆に言えば、長く働くことを前提にパートに切り替えるよりは、今の職場で働けるなら60歳まで働くことも考えてみてはいかがでしょうか?

心身ともにお疲れのようなので、いったんリセットしたい気持ちがあるとは思いますが、それであれば、副業を辞めることで、体の負担を軽減できるのではないでしょうか? 空いた時間でお稽古事やボーナスから10万円は旅行費用に充てることもできます。

貯蓄は毎月2万円(2年後からは7万円)でき、ボーナスから10万円を貯蓄するとしたら、1年間は34万円、2年後から60歳までは376万円、合計410万円の貯蓄ができます。現在の金融資産1200万円と合わせ1610万円になります。また、厚生年金加入も続きますので、将来の公的年金額も増やせることになります。年金受給開始までの65歳まではパートで働き、金融資産の取り崩しを減らすという考え方もあるのではないでしょうか。

いますぐ会社を辞めたい、ということではないのでしたら、複数の選択肢がありますので、ゆっくり考えてみてはいかがでしょうか。

アドバイス3 2世帯住宅をどうするかは、兄弟、子どもとも相談しておくこと

土地建物の名義はご相談者になっているとのことですが、将来的に2世帯住宅をどうするかは、ご両親が元気なうちに、ご兄弟、子どもを交えて相談しておくことも大事かもしれません。いずれ親世帯の住居部分は空き家のような形になってしまい、固定資産税や維持管理費がかかってきます。売却する、親世帯部分を賃貸にする、子どもが戻ってきて一緒に住むなど、いろいろな方法があるとは思いますが、お住まいの地域の不動産事情がわかりませんので、どうするのがいいのかは一概に言えません。もしも売却するとしたら、買い換えではなく、公営住宅などの賃貸をおすすめします。子どもと一緒に住むのであれば、広めの賃貸になるかもしれませんが、1人暮らしであれば、老後資金を確保する意味でも、所有ではなく、安めの賃貸という選択になるでしょう。

最後に、現在保有している金融資産についてアドバイスします。外貨預金は早々に解約し、子どもに渡すとのことなので、ぜひ、そうしてあげてください。そのほかの資産については、実のところ今すぐ現金化できるものが少なく、手元資金としては定期預金の200万円のみです。

将来を考えて一時払い個人年金や終身保険に加入されたと思いますが、68歳解約など、受け取り時期がかなり遅く、生活費の不足分に充当するには時間が空きすぎています。投資信託やファンドラップについては、ある程度の段階で現金化しておく必要があるでしょう。今後、NISAやiDeCoに切り替える必要はありませんし、あらたに個別株で運用する必要もありません。タイミングよく売却できればいいのですが、現預金が200万円ということを考えると、大きな出費が発生したときに対応できなくなります。

個人年金も終身保険も外貨建てですから、これ以上、リスクを取ることは避けるほうが賢明です。

現預金が少ない、ということを考慮しても、パートに切り替えて生活費をやりくりしていくよりは、副業を辞めて今の職場で働くことを、やはりおすすめしたいと思います。

今後、何か決断する際に、また不安に思われることがあればご相談ください。現時点では、ここまでのアドバイスとなります。まずは体を休めて、ゆっくり考えてみてくださいね。

相談者「ゆきちゃんこ」さんから寄せられた感想

このたびは、ほぼ毎日のように拝読し、苦しい生活に勇気付けられてきたこのマネープランクリニックの記事に、参加をさせていただきありがとうございます。また、大ファンである深野先生にアドバイスをいただくことができ、大変うれしく思います。家計について、これまで独りよがりでやってきましたが、アドバイスを真摯に受け止め、将来をより良くするための道しるべにしたいと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子