<目次>

年末が近づくと会社員の方は年末調整書類の記載を会社から求められるのではないでしょうか。今回はその中の1つ「給与所得者の基礎控除 兼 配偶者控除等 兼 所得金額調整控除申告書」の書き方を解説します。

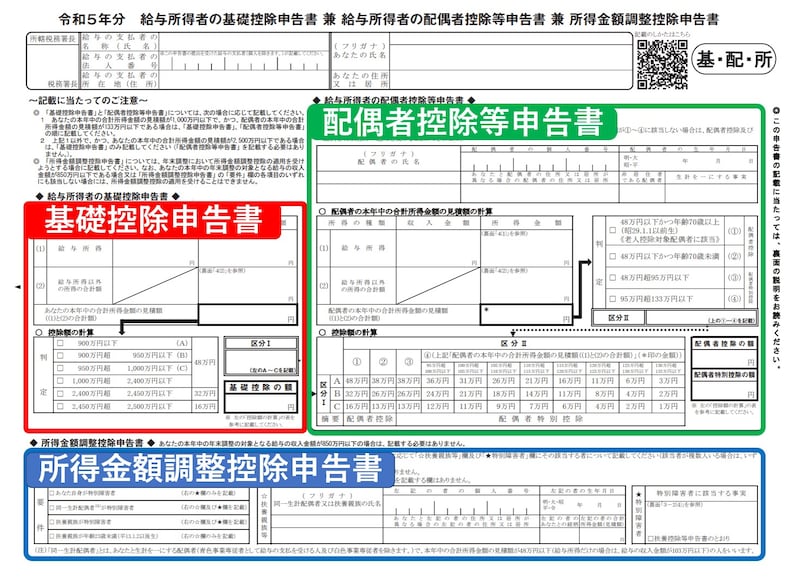

基礎控除・配偶者控除等・所得金額調整控除を申告する書類です

「給与所得者の基礎控除 兼 配偶者控除等 兼 所得金額調整控除申告書」は1枚で基礎控除、配偶者控除等、所得金額調整控除の3種類を申告する書類であり、2020年・令和2年から採用されています。配偶者・配偶者特別控除は申告者と配偶者の所得で決まります

配偶者控除や配偶者特別控除の額は「本人(申告者)の年間所得)」と「配偶者の年間所得」によって決まります。なお、それぞれの年間所得額は給与以外の所得も含む点に注意が必要です。例えば会社員の方でも本業以外に副業や株による所得がある場合、その全ての所得を含めた総額が年間所得金額となります。

本人と配偶者の年間所得による控除額のイメージ図は画像の通りです。

各項目を記入してみましょう

国税庁HPには以下のモデルケースの記載例がありますので、それに従い解説していきます。・山川太郎(申告者):給与収入897万円、その他の収入なし

・山川明子(妻):パート(給与)収入95万円のみ、43歳

・山川二郎(子):現在16歳の高校性

先に述べたように、本人(申告者)、配偶者それぞれの年間所得によって「配偶者控除」「配偶者特別控除」の額は決まりますので、本人欄、配偶者欄を分けて記入していきます。

本人(申告者)欄の記入方法

本人(申告者)欄は、申告者の基礎控除額の申請をするための欄ですが、ここに記入した所得金額は配偶者・配偶者を算出する際にも使われます。給与収入から給与所得を求めるには、国税庁の記載例にある「給与所得の金額の計算欄」を使います。

山川太郎さんは給与収入が897万円ですので「給与の収入金額8,500,000円以上(所得金額調整控除の適用がある場合)」の計算式を使用します。

所得金額調整控除とは給与収入850万円を超えかつ、以下のいずれかに該当する場合「(給与収入金額-850万円×10%)」の控除が受けられるものです。

1:納税者本人が特別障害者

2:23歳未満の扶養親族を有する

3:特別障害者である同一生計配偶者もしくは扶養親族を有する

山川太郎さんの場合、給与収入が850万円を超えて、16歳の高校生、二郎さんがいますので、所得金額調整控除額は「(897万円-850万円)×10%」となります。

○山川太郎さんの給与所得

897万円-195万円-{(897万円-850万円)×10%}=697万3000円

(1)給与所得「収入金額」欄には897万円、「所得金額」欄には697万3000円と記入します。また太郎さんには他に所得がないため(2)給与以外の所得の合計欄は0円です。

「あなたの本年中の合計所得金額の見積額」欄には697万3000円と記入した上で控除額の計算表内の「900万円以下(A)」欄にチェックを入れ「区分I」にはAと記入します。

また、「控除額の計算表」より基礎控除の額は48万円と記入します。

配偶者欄の記入方法

つづいて配偶者欄を記入してみます。給与(パート)収入から給与所得を求めるにも、国税庁の記載例にある「給与所得の金額の計算欄」を使います。山川明子さんの給与(パート)収入は95万円ですので「給与の収入金額551,000円以上1,618,999円以下」の計算式を用いて給与所得を計算します。○山川明子さんの給与所得

95万円-55万円=給与所得40万円 (1)給与所得「収入金額」欄には95万円、「所得金額」欄には40万円と記入します。また明子さんには他に所得がないため(2)給与以外の所得の合計欄は0円です。

「配偶者の本年中の合計所得金額の見積額」欄には40万円と記入した上で控除額の計算表内の「48万円以下かつ70歳未満②」欄にチェックを入れ「区分II」には②と記入します。

配偶者・配偶者特別控除額の記入方法

実際に受けられる配偶者控除、配偶者特別控除額の計算は簡単です。先ほどの手順から「区分I」がA、「区分II」が②なので「控除額の計算」の表に当てはめると、「配偶者控除」の38万円であることが分かります。右の「配偶者控除」欄に38万円と記入しましょう。所得金額調整控除の記入方法

所得金額調整控除とは、令和2年から給与所得控除の上限額が引き下げられたことにより給与収入850万円超えの方は増税となりました。しかしながらご自身や扶養親族が特別障害者の場合や23歳未満の親族を扶養している場合には、増税とならないように新設された控除のことです。なお、この項目は給与収入850万円以下の申告者は記入する必要がありません。また控除金額も計算する必要はありません。

山川太郎さんは給与収入が897万円で、16歳の高校生、二郎さんがいますので「扶養親族が23歳未満(平成13年1月2日以降生まれ)」にチェックを入れ、二郎さんの名前を記入します。

まとめ

いかがでしたでしょうか。今回は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の書き方について解説してみました。一見難しそうに見える申告書ですが、順を追って記載していけばそれほど難しいものではありません。会社から提出を求められたら期日内に必ず提出してください。〈参考〉国税庁 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書記載例

【関連記事をチェック!】

【2023年・令和5年】年末調整・給与所得者の保険料控除申告書の書き方

【令和5年・2023年】給与所得者の扶養控除等(異動)申告書の書き方