《目次》

・そもそもNISA(ニーサ)とは?

・NISAには3種類あります(2022年12月現在)

・一般NISA、つみたてNISAそれぞれの特徴は?

・初心者はつみたてNISAから始めよう

・NISA口座はどこで開設すればいい?

・まとめ

そもそもNISA(ニーサ)とは?

NISAとは「少額投資非課税制度」のことです。証券会社や銀行などの金融機関で少額投資非課税口座(NISA口座)を開設し、株や投資信託などへ投資した場合、そこから発生する利益については非課税とする国の制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルとしており、日本版のISAとして、NISA(ニーサ/Nippon Individual Savings Account)という愛称で呼ばれています。この制度を利用すれば、投資から得られる利益(売却益や配当金)にかかる20.315%(*)の税金は非課税となります。例えば、株の配当金が年間10万円ある場合で考えると、制度を利用しない場合の実際の受け取り金額は、10万円から税金である2万315円を引いた7万9685円です。しかし、NISA制度を利用すれば税金はかからず10万円がそのまま受け取れるため、制度を利用するのとしないのでは約2万円の差が出てしまうわけです。

*所得税15%、住民税5%、復興特別支援税0.315%

NISAには3種類あります(2022年12月現在)

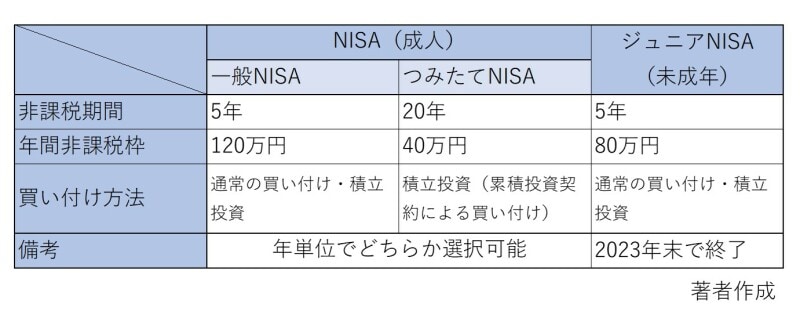

NISAには20歳以上(*注1)を対象とする「一般NISA」と「つみたてNISA」、20歳未満(*注2)を対象とした「ジュニアNISA」の3種類があります。1年間の投資上限額は「一般NISA」が120万円、「つみたてNISA」は40万円、「ジュニアNISA」が80万円となっており、非課税だからと際限なく投資できるわけではありません。 また、非課税となる期間は「一般NISA」と「ジュニアNISA」は5年間、「つみたてNISA」は20年であり、現時点では永年にわたり非課税というわけではありません(*注3)。なお「一般NISA」と「つみたてNISA」はどちらかしか選べません。なお本年は「つみたてNISA」、翌年は「一般NISA」に変更するなど、年単位でどちらかを選択することが可能となっています。また「ジュニアNISA」は2023年末で終了される予定です。

*注1:2023年以降18歳以上

*注2:2023年以降18歳未満

*注3:非課税期間の恒久化について政府内で審議・調整中です(2022年12月現在)

一般NISA、つみたてNISAそれぞれの特徴は?

「一般NISA」と「つみたてNISA」には、それぞれ次のような特徴があります。一般NISA

○対象となる金融商品が豊富

株や投資信託、ETF(日経平均やTOPIXなどの指数に連動した上場投資信託)、REIT(不動産を対象とした投資信託)など、幅広い金融商品に投資することができます。なお、預金や国債、社債は対象ではありません。

○投資タイミングや方法が自由

一度に投資することも、タイミングをみて分割投資することも可能です。ただし年間上限額は120万円までです。

○5年以降は保有資産を移管できる

一般NISAの非課税期間は5年です。例えば、2022年中に投資した株や投資信託などの保有資産は2026年末で非課税期間が終わります。しかしながら、翌年の投資枠を利用しそのまま保有し続けることができます(ロールオーバー)。

つみたてNISA

○対象となるのは金融庁が認めた株式投資信託と上場投資信託(ETF)のみ

つみたてNISAで投資ができるのは、長期の積み立て・分散投資に適していると、金融庁が認めた株式投資信託と上場投資信託(ETF)のみになります。対象となる金融商品は、金融庁のHPで公開されています。なお、預金や国債、社債は対象ではありません。

〈参考〉金融庁HP

○投資タイミングは定期的な積み立てのみ

事前に「1カ月に1回」など、定期的に一定金額の買付けを行う旨を決めた積み立て方式に限られます。つまり、年間上限額である40万円を一度に投資することはできません。なお、積み立て方式の詳細は、証券会社や銀行によって異なります。

○20年間の長期投資が可能

つみたてNISAの非課税期間は20年と長期ですので、それぞれのライフスタイルにあった資金計画を立てることが可能となります。

初心者はつみたてNISAから始めよう

投資初心者が始めるには「一般NISA」と「つみたてNISA」のどちらが適しているのでしょうか。筆者は「つみたてNISA」がよいと考えます。理由の1つは、「つみたてNISA」の対象は、長期の積み立て・分散投資に適していると金融庁が認めた、いわば「お墨付き」の株式投資信託と上場投資信託(ETF)だからです。例えば「公募投資信託」の認定条件を一部抜粋すると、(1)販売手数料が0円(2)信託報酬(保有中にかかる手数料)が一定水準以下(3)信託契約期間が20年以上または無期限(4)毎月分配型でない、などをクリアしているものに限られています。

理由の2つ目は、定期的な積み立てによる時間分散が可能な点です。市場は日々変動するため、当然投資信託の価格(基準価額)も変動します。一定額を定期的に投資することで、投資信託の価格(基準価額)が低い時は多い口数、価格が高い時は少ない口数の購入となりますが、購入価格は平均化されます(ドルコスト平均法)。

理由の3つ目は、20年にわたる長期投資が可能な点です。投資後20年は非課税の恩恵を受けられるわけですし、それぞれのライフスタイルに応じて20年の途中での売却ももちろん可能です。

NISA口座はどこで開設すればいい?

NISAは、銀行や証券会社などが取り扱っていますが、取り扱う商品は各金融機関によって異なります。また、NISA口座は1人1口座しか持つことができません。そのため口座開設の金融機関は慎重に選ぶ必要があります。NISAは長期にわたる投資を目的とするものですので、投資の際の手数料はもちろんですが、その金融機関と長く付き合えるかも大きなポイントとなります。例えば転勤の多い方はどこからでもアクセス可能なネット銀行・証券がよいでしょう。そうでない方は長くお付き合いしており、日ごろから相談に乗っていただいている、地元の金融機関がよいのではないでしょうか。

〈参考〉金融庁HP:つみたてNISA取り扱い金融機関

まとめ

いかがでしたでしょうか。今回は、投資初心者がNISAを始めるなら「一般NISA」と「つみたてNISA」どちらがよいかについて解説してみました。現在、政府は資産所得倍増プランの目標として、NISAの総口座数を今後5年間で3400万、投資額を56兆円に倍増する計画を掲げ、制度の恒久化および非課税で保有できる期間を無期限にすること、また非課税枠の拡充などを検討しており、より使い勝手のよい制度となることが予想されます。長期の資産形成を行う上で、NISAを使わない手はありません。まずは、NISAの口座開設をお勧めいたします。

なお、本記事の趣旨から「ジュニアNISA」の詳細および「一般NISA」の2024年以降の変更点には触れておりませんのでご了承ください。

【関連記事をチェック!】

人生100年時代、会社員のマネープランはどう考える?

インボイス制度ってなに?副業やフリーランスの人はどうする?

64歳まで国民年金保険料を支払う場合、いくら保険料負担が増える?