公的年金の繰下げ受給はした方がいいですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、64歳の自営業の女性。公的年金の繰下げ受給をすべきかどうか決めかねているというご相談。また、75歳までに自立型老人ホームの入居も希望しているが、予算はどの程度にすべきかについても悩んでいるとか……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

75歳までに自立型老人ホームへの入居をしたい(画像はイメージです。本文とは関係ありません)

■相談者

明太子さん(仮名)

女性/自営業/64歳

静岡県/持ち家・マンション

■家族構成

一人暮らし

■相談内容

会社員・フリーランス・私学教員と立場を変えながら働いて年金のフル受給が目前となりました(61歳からは特別支給の老齢厚生年金の年額約28万円、63歳からは私学共済の年金分を年額約23万円受給しています)。65歳からは国民年金基金の受給(年額約60万円)が始まりますが、老齢厚生年金の繰下げ受給をすべきかどうか迷っています。65歳からの受給額は年額120万円ですが、70歳まで繰り下げると142%アップして年額約170万円となり、国民年金基金と合わせて年額230万円になります。

しかし、繰下げ受給をすると70歳までの5年間は貯金の取り崩しが増えることになり、さらには年金受給額が増えると税金や社会保険料も増えるのではないかと不安で、65歳と70歳どちらの受給開始が賢明な選択か結論を出せずにいます。

私は75歳までに自立型老人ホームの入居を考えているのですが、現在の資産状況だと入居一時金はどの程度の老人ホームが可能でしょうか? 入居後の費用は、どの程度自炊をするかによって変わってくるようですが、概算で月額15万円(居住費、食費、管理費など)、その他に光熱費がかかります。これに個人の支出を加えると月額30万~35万円程度になるようです。

現在はフルタイムの仕事は退職して、スポット的な仕事や顧問などの報酬を合わせると月の収入は20万円くらいです。貯蓄は小規模事業共済の積立(月額7万円)を続けていますが、それを除くと大体月額3万円くらいの赤字です。これは貯蓄を取り崩して補填していますが、おそらくこの収入も65歳以降はなくなる可能性が高いと思っています。

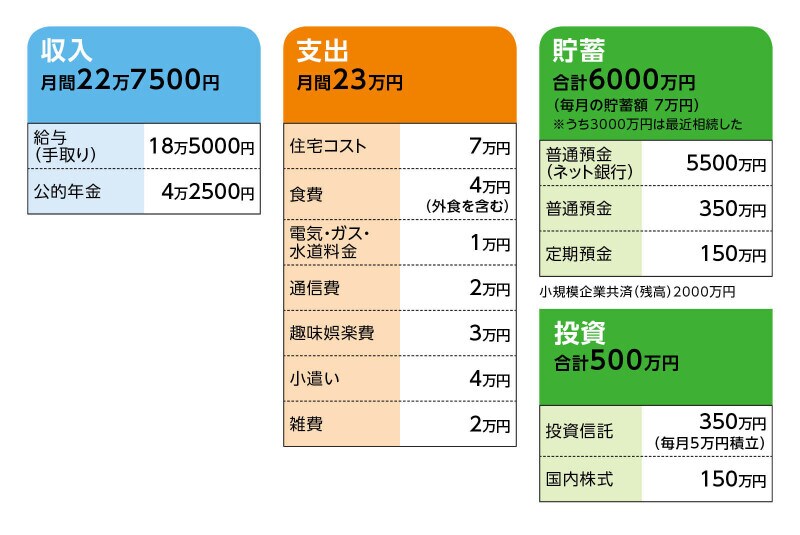

■家計収支データ

■家計収支データ補足

(1)仕事について

65歳以降は無収入を想定しているが、繰下げ受給により家計がきびしいなら、月5万円程度働くことも考えている。

(2)通信費について

大手キャリアのサポートに頼っているためやや高額。

(3)小遣いについて

美容院代、サプリメント代、その他仕事の経費。

(4)小規模企業共済について

年金を70歳まで繰下げ受給が可能なら合わせて、小規模企業共済も70歳まで継続したい。公的年金が65歳からの受給なら、それに合わせて小規模企業共済の老齢給付を一括(およそ2000万円)で受け取ることを希望。

(5)住居コストについて

現金で購入したので、住宅ローンはなし。温泉付きマンションのため、管理費・修繕積立金で月4万円と高め。他に専有部分の設備の修理のための積立や家具購入費分も入っているとのこと。老人ホームに入るタイミングで売却を予定。売却予想価格は800万~1000万円を想定。

(6)自立型老人ホームについて

現在候補に挙がっている老人ホームは入居一時金が3000万~4500万円(居室の広さやロケーションによって異なる)。入居するとしたら、年齢的には72~75歳を考えている。ただ、相談者が入居してもいいなと思えるレベルの老人ホームはかなりの額の入居一時金が必要で悩ましいとのこと。

■FP深野康彦からの3つのアドバイス

アドバイス1 65歳からの支給なら老後資金に不安あり

アドバイス2 まとまった資金が繰下げ受給を可能にしている

アドバイス3 入居後の生活費コストを抑えたい

アドバイス1 65歳からの支給なら老後資金に不安あり

まず、65歳から公的年金を受給するケースを考えてみましょう。設定として、65歳からは働いて収入は得ない(フルリタイア)。72歳で自立型老人ホームに入居するとします。現在の収支がデータでは毎月ほぼトントンですが、不定期の支出もあります。ボーナスはありませんので、年間で見れば、明太子さんが言われるように月3万円程度の赤字はあるでしょう。したがって、65歳になるまでの1年間で赤字は36万円。さらに、小規模企業共済の共済金を65歳まで掛けた額として、後ほど収入に加算するので、年間の積立分84万円、合計120万円をここでは別途支出として扱います。

65歳からは、公的年金を受給します。受給額は額面で180万円。手取りで月額13万円程度でしょうか。72歳までの7年間で1092万円。また、一時収入として小規模企業共済の共済金を一括で受け取るということですから、これが2000万円。合わせて、3092万円となります。

一方、支出は65歳以降、自立型老人ホーム入居まで生活コストが今と変わらないとすれば月23万円。7年間で1932万円。さらに、同額程度の不定期支出もあるとすると、それが7年分で252万円。64歳からの1年間分の赤字120万円と合わせて2304万円。結果、788万円の黒字となります。

また、黒字で推移しますから、今ある手持ち資産は目減りしません。投資商品の評価額の変動や貯蓄商品の利息を考慮しなければ、6500万円が72歳までそのまま手元に残ることになり、先の黒字分と合わせて、約7300万円が保有資産となります。

次に自立型老人ホームの入所コストですが、目安として明太子さんが想定されている施設を基準に考えてみましょう。

入所一時金は幅があり、ここでは中間の3700万円とします。同時に、現在お住まいのマンションを売却します。想定されている売却価格のうち、やはり中間をとって900万円。ただし、仲介手数料、引越し費用、その他コストを考慮して、手元に残るのは800万円とします。これで、手持ち資金からの持ち出しは2900万円。残る保有資産は4400万円となります。

72歳以降の生活費ですが、想定されるのが月30万~35万円。年金を充てても平均月20万円の赤字となります。したがって、手持ち資金は18年間、90歳までの生活費をカバーできる計算になります。ただし、老後の予備費も必要です。結果、その分として2年分を差し引くと、資金的には88歳まで。長生きリスクを考えると、きびしいと言わざるを得ません。

アドバイス2 まとまった資金が繰下げ受給を可能にしている

では、公的年金を繰下げ受給した場合はどうでしょうか。設定を同じとすれば、65歳からの5年間分の生活費1560万円は全額、貯蓄から捻出します。これに64歳から1年間の赤字分120万円も差し引くと、手持ち資金は4820万円。

また、70歳のとき小規模企業共済の共済金2000万円(実際は70歳まで掛けるとのことですが、便宜上、5年分の掛金分と共済金を相殺して、この金額とします)を受け取ります。したがって、70歳のときの手持ち資金は6820万円。

70歳からの年金受給額は、額面で230万円。手取りで月17万円ほどとなり、家計収支は毎月9万円、2年間で216万円の赤字です。そして、72歳からの自立型老人ホーム入居は、先の試算と同様に入居時に2900万円の支出があるとして、残りの手持ち資金は3700万円ほどに減ります。

入居後の毎月の収支は平均16万円の赤字ですから、手持ち資金で19年間をカバーします。ただし、やはり老後の予備費も考慮すれば、先の試算より1年ほど長い89歳までは老後資金が足りる、ということになります。

したがって、差は大きくありませんが、繰下げ受給をした方が計算上は有利だと言えます。また、65~70歳の期間、年金収入がなくても資金的には十分余裕があります。受給額アップは長生きリスクの軽減になりますので、繰下げ受給は行った方がいいという結論となります。

アドバイス3 入居後の生活費コストを抑えたい

では、繰下げ受給をすれば老後に不安要素はないでしょうか。80代、90代になれば、生活費は想定より下がる可能性があります。その点で、上記の試算は多少きびしめかもしれません。しかし、想定以上にコストがかかる可能性もゼロではないはず。候補としている施設の詳細はわかりませんが、要介護になったときコストがアップするかどうか……。そう考えれば、繰下げ受給をしても、90歳まで資金が続かないという結果は、リスクが決して低くないことを意味します。

もちろん、改善策はあります。

まず、自立型老人ホームにかかるコストの削減です。例えば、入居一時金を3500万円とします。加えて、想定されている毎月の生活費30万~35万円を、25万~27万円に下げてみます。これで再度試算をすれば、手持ち資金でカバーできるのは36年間。予備費を考慮しても、資金的に十分余裕があると言えますし、これだけ生活費を落とせば、一時金は3700万円でも問題はないかもしれません。

また、明太子さんも言われるとおり、65歳から5万円程度働くのも老後対策になります。5年間、継続的に収入を得れば計300万円。これで、ホーム入居後の生活費を3年ほどカバーできます。

公的年金のフル受給開始はもう間近ですが、繰下げ受給はその請求を行った翌月分から支給されますので、そのときの家計、資産状況に合わせて、繰下げ受給を始めることができます。まずは繰下げ受給を前提に、自立型老人ホームの入居まではまだ時間がありますので、焦らずいろいろと探してみるといいでしょう。

相談者「明太子」さんから寄せられた感想

的確なアドバイスをありがとうございました。やはり年金は繰下げ受給をした方がよさそうだということがわかり、すっきりしました。私が入居を検討している老人ホームは、環境・設備は充実しているのですが、それなりの入居一時金がかかるので、今後生活費のスリム化と細く長く収入が得られるように努めたいと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

67歳、貯金1100万円。ひとり暮らしで月10万円で暮らすのを目標としています

61歳、貯金180万円。すぐに売却ができない母の築50年のアパートをどうしたらいいですか

60歳貯金470万円。最近住宅ローンを組みマンションを購入。管理費が高く住み替えを考えています

63歳、貯蓄1億5000万円以上。一人暮らしの自分が倒れた時、どこにどう頼むべきか