夫は自営業で収入が安定しなかったため住宅ローンは私が組みました

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、夫を亡くし一人暮らしとなり、住宅ローン返済は高額であるものの、住み続けたいと考えている59歳の会社員女性です。迷える女性の味方、ファイナンシャル・プランナーの豊田眞弓さんがアドバイスします。

住宅ローンの返済が高額です

■相談者

ニコさん

女性/会社員/59歳

関東/持ち家(マンション)

■家族構成

一人暮らし

■相談内容

昨年夫が亡くなり一人暮らしになりました。子どもはいません。夫は自営業で収入が安定しなかったため住宅ローンは私が組みました。二重に組んでおり1つは65歳まで3万円、メインは7万8000円が79歳まであります。今の会社は定年60歳、再雇用で65歳、さらに健康面で問題がなければ時短勤務になりますが70歳まで働ける環境です。退職金はあてにできずわずかな金額です。1人ではローン返済は無理だと思うのですが、できれば思い出の部屋を出たくない気持ちが強いです。賃貸も検討してみましたが相場が6万~8万円ほどでそれなら65歳まで頑張ってその時点で考えてもいいのかなとも思い悩んでいます。やはり今のまま住み続けるのは無理でしょうか? 何か他に方法はあるのでしょうか? 保険はローンのこともあり働けなくなった時のことを考えいろいろ加入しています。これも多いのはわかっていますが心配でやめられません。アドバイスをお願いいたします。

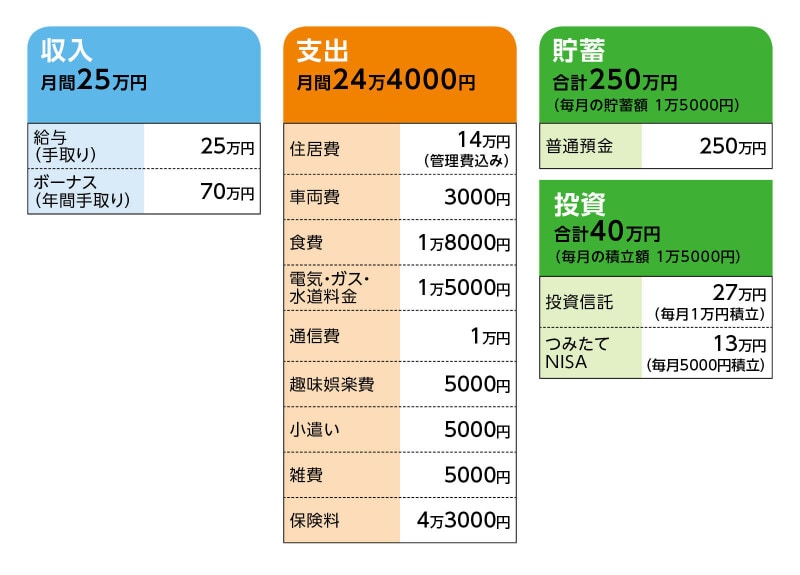

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い道

クルマの維持費(税金、保険や車検など)10万円、家電などの大きな買い物や予備費として10万円、毎月の赤字補填30万円、固定資産税10万円、貯蓄10万円

(2)現在の住宅ローンについて

●ローン1

・購入年/2007年

・購入価格/3360万円

・ローン借入額/2270万円

・借入金利/1.6%

・返済期間/35年

・ローン残債/1560万円

・毎月の返済額/7万8000円

●ローン2

・購入年/2007年

・ローン借入額/490万円

・借入金利/4.5%

・返済期間/20年

・ローン残債/166万円

・毎月の返済額/3万円

※ボーナス時返済なし

※ローン返済以外にかかる住居費(修繕積立金+管理費+駐車場=3万2000円/月、固定資産税10万円/年)

(3)自動車について

買い換え予定なし、65歳以降は手放す予定。

(4)加入保険について

・個人年金保険(64歳払込、70歳で10年確定、年金額27万円)=毎月の保険料2万円

・医療保険(終身保障、終身払い、払込免除付、入院6000円、一時金10万円、三大疾病30万円)=毎月の保険料9000円

・がん保険(終身保障、終身払い、払込免除付、診断金100万円/七大疾病50万円)=毎月の保険料6500円

・がん保険(終身保障、終身払い、払込免除付、抗がん剤治療15万円/月)=毎月の保険料1500円

・就業不能保険(75歳満了、就業不能・介護時、年額120万円)=毎月の保険料6000円

(5)今後の働き方と収入について

定年退職時に退職金80万円(この時にローン2を完済予定)

61歳までは同額

62~65歳/手取り21万円、ボーナス50万円

65~70歳/手取り14万~15万円、ボーナス30万円

(6)公的年金について

公的年金の見込み額/63歳~48万円、65歳~101万円

未払い期間があるため基礎年金額が50万円くらい。

(7)投資をしているのはなぜか

多少のリスクをとっても少しでも増やしたいと考え一昨年から始めました。iDeCoは年齢的にメリットが少なく感じ、個人年金保険は預金とさして変わらなかったので。現在積立している個人年金保険が70歳から受給開始なのでそれに合わせて年50万円くらい受け取れるといいなと思っております。

■FP豊田眞弓の2つのアドバイス

アドバイス1 今すぐに売却とはいいませんが、冷静に考えて情報を集めてみましょう

アドバイス2 老後資金捻出のために保険の見直しを

アドバイス1 今すぐに売却とはいいませんが、冷静に考えて情報を集めてみましょう

思い入れのあるご自宅に住み続けたい気持ち、深くお察しいたします。しかし、マネープランの視点からあえて客観的な意見を申し上げると、現実的には非常に厳しいです。80歳まで毎月7万8000円の返済を続けられるのか? もし病気になって働けなくなったら? 老後資金を貯めていかなければならない時期なのに、住宅費にそんなに多くの予算をさけるのか? また、お住まいのある地域の場合、社会福祉協議会のリバースモーゲージもあるのですが、マンションは適用外です。ここは冷静に考えていきましょう。将来、70歳を超えて、年金収入が月約8万4000円。その中から7万8000円の住宅ローンを払い続けられるでしょうか? 元気なうちは働き続けられても、年を重ねるごとに健康面でのリスクは高くなります。頑張ってローンを払い続けていっても、将来どこかで売らなければならない日がやってくる可能性は高いです。物件にもよりますが、マンションの資産価値が年々下がっていくことを考えれば、どこかで踏ん切りをつけて、資産価値が高いうちに売却して老後のために金融資産を温存することをお勧めしたいです。

今の住宅ローン金利が非常に高いのには、何かしらのご事情があったのではないかと察します。とすると、借り換えも難しいのではないかと思われます。早めに売却して家賃の低い公団などに住み替えることを検討してみましょう。今の家に住み続けるとすると、62~65歳の間は毎月の貯蓄もできなくなります。65歳以降は年金をもらったとしても、貯蓄額を増やしていくのは難しいでしょう。そうした状況の中で75歳以上はどう生活していくのか。もし病気をしてしまったらなどのリスクを考えると、常にリスクを抱えているようなすれすれの家計です。とても心苦しいですが、売却の決断を進めざるを得ません。

心のリハビリとして、しばらく住み続けても構いません。今すぐに売却とはいいませんが、いずれ行き詰まる可能性が高いのは残念ながら確かです。まずは手始めに、近隣ではどれくらいの価格で売れているのか、売却したらどれくらい資金が残るのか、あるいはローンが残るのかなど自分で調べてみましょう。ただし、立地や築年数などを考慮して価値が下がりにくい物件なら、しばらく持ち続けてもよいかもしれません。いずれにしても、健康で、貯蓄にも余裕があるうちに行動にうつしてみてください。

アドバイス2 老後資金捻出のために保険の見直しを

ローン返済に備えて加入している多くの保険については、いただいたデータからは詳細がわかりませんが、2本加入しているがん保険や、三大疾病保障と七大疾病保障など保障内容が重複しているのが気になります。ニコさんの年齢を考えると解約して加入し直すと保険料が高くなるので、今ある保険を削減する方向で考えてみます。それには2つの考え方があります。1つ目は、「医療保険と就業不能保険だけを残して、他は解約する」という方法です。がんは医療保険の三大疾病保障でカバーするとして、思い切って2つのがん保険を解約すれば月々8000円が節約できます。

2つ目は、「どうしてもがんが心配なら、重複した保険のみ解約する」方法です。がんの保障を手厚くしたいのであれば、医療保険の三大疾病保障と保障内容が重複している七大疾病の50万円を削ります。あわせて月額保険料1500円のがん保険も解約します。

また、住宅を売却して高額のローン返済の必要がなくなれば就業不能保険はいらなくなります。個人年金保険は貯蓄の一部と考えて、保険料の支払いを続けられる間は続けて、家計が厳しくなった時に解約すれば老後資金になります。

投資信託の月1万円については、同じファンドがつみたてNISA内にあるなら、特定口座で積み立てずに、非課税メリットのあるつみたてNISAに変更してはどうでしょうか? あるいは、つみたてNISAを行う金融機関を変更することもできるので検討してみてはいかがでしょうか。

相談者「ニコ」さんから寄せられた感想

やはり住み続けるのは無理があるとわかり、今後の身の振り方を真剣に考えなくてはと実感しました。少しずつ売却の準備や保険の整理を始めたいと思います。このような機会をいただき本当にありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

豊田 眞弓さん

All About教育費・奨学金ガイド。FPラウンジ代表、大学・短大で非常勤講師を務める。子どもマネー総合研究会代表。1994年より、FPとして家計や保険、住宅ローン等の相談業務に従事しながら、講演や企業研修、記事の監修、コラム執筆などで活動。『親の入院・介護が必要になるとき いちばん最初に読む本』、『赤ちゃんができたら知っておきたい 教育資金の本』(共著)、『他人には聞けない 最新版 夫が亡くなったときに読む本』など、著書多数

取材・文/長島美樹

【関連記事をチェック!】

51歳貯金1750万円。転職で月収が減りますが、子どもと家賃12万円の家に住み続けたいのです

39歳、貯金1900万円。年金生活の母と同居。末期がんの父の医療費も負担していて、自分の老後が心配です

46歳の夫がギャンブルで350万円の借金。どうやら返済が滞ってきているようです