今ある貯蓄だけで老後はやっていけるでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、上司との折り合いが悪く、昨年退職して嘱託で働いていた61歳の一人暮らし女性。しかし、嘱託も仕事量はかわらず、収入は半減となり、さらに体調も崩したため、退職。今ある蓄えで老後が送れるのかを悩んでいます。ファイナンシャル・プランナーの平野泰嗣さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください(相談は無料です)★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

今ある蓄えで老後が送れるのでしょうか

■相談者

かめママ さん(仮名)

女性/無職/61歳

中部/持ち家・一戸建て

■家族構成

一人暮らし

■相談内容

上司との折り合いも悪く、昨年退職した後、嘱託で働いていましたが、仕事は正社員並みで、収入は半分になりました。しかも、体調を崩しかけたこともあり、退職いたしました。このままでもやっていけますか? ちなみに昨年の退職時に退職金として600万円受け取っています。また、遺族年金の収入が年間120万円あります。両親ともに他界し、遺産については全て整理済みです。そこそこ蓄えはある方だと思っています。財産を減らすことなく効率的に運用する方法について、アドバイスをいただけたら助かります。保険の見直しについてもお願いします。

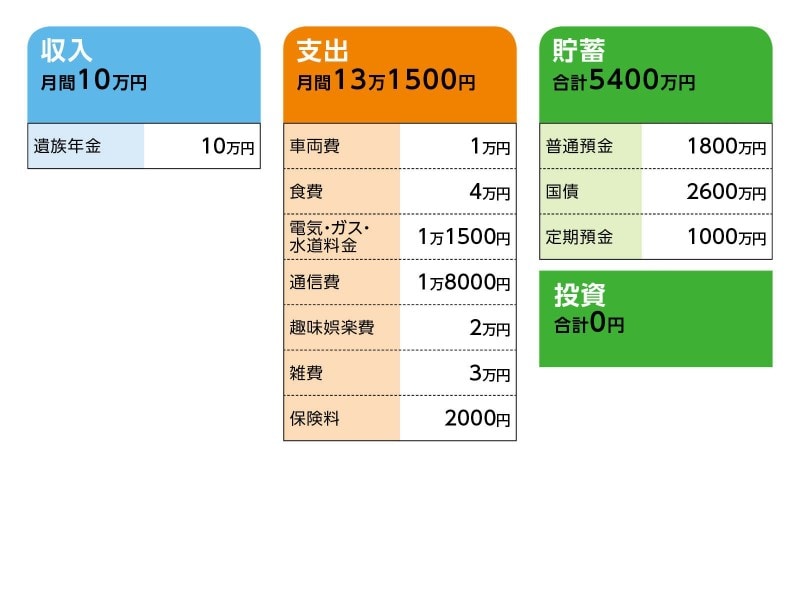

■家計収支データ

■家計収支データ補足

(1)住居費について

自宅メンテナンスのため、5~8年に1回の塗装が必要になる(費用50~60万円)。

(2)車両費について

6年後に新たに乗りたいクルマが出たら乗り替えを考える(上限200万円)。あるいは、今のクルマにそのまま乗り続け、70歳を超えた段階で免許を返納予定。

(3)年金について

遺族年金を30代から受けている。いずれ、自分の年金を選択するか、そのまま遺族年金を受け取る方がいいのか、悩んでいる(最近「ねんきん定期便」が届いて、老齢厚生年金の金額は130万円とあったとのこと)。

(4)家族について

近所に兄弟が1人いる。

(5)雑費3万円の内訳について

衣類や化粧品、雑貨、スポーツジムの会費(月7000円弱)など。今後は、今まで仕事が忙しく行けなかった旅行も楽しみたいと思っている。

■FP平野泰嗣の3つのアドバイス

アドバイス1 資金面で大きく支障をきたす可能性は低い

アドバイス2 暮らしそのものに支障が出ないよう体制づくりを

アドバイス3 必要なのは医療保障だが、貯蓄でカバーしてもいい

アドバイスの詳細はこちら>>