産後うつを経験、40代になり老後資金が不安、今後のマネープランどうすれば……

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、産後にうつを経験し、10年もの間、療養していた41歳の主婦の方。そのため貯蓄が少なく、夫は家計への知識、関心がないため、教育資金や老後資金の備えが心配とのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)■相談者

めるさん(仮名)

女性/パート/41歳

北陸/持ち家・一戸建て

■家族構成

夫(会社員/41歳)、子ども2人(中学生・小学生)

■相談内容

産後にうつになり体調を崩して全く働けず10年程自宅療養でした。パートに出ていけるまで回復して、やっと預金を考えられるようになったため、まだ貯金額が低めです。40歳になり、子どもの教育資金も大切ですが、老後資金を意識し始めました。夫は家計に全くの無関心、無知識なので、どうかお知恵をお貸しください。よろしくお願いします。

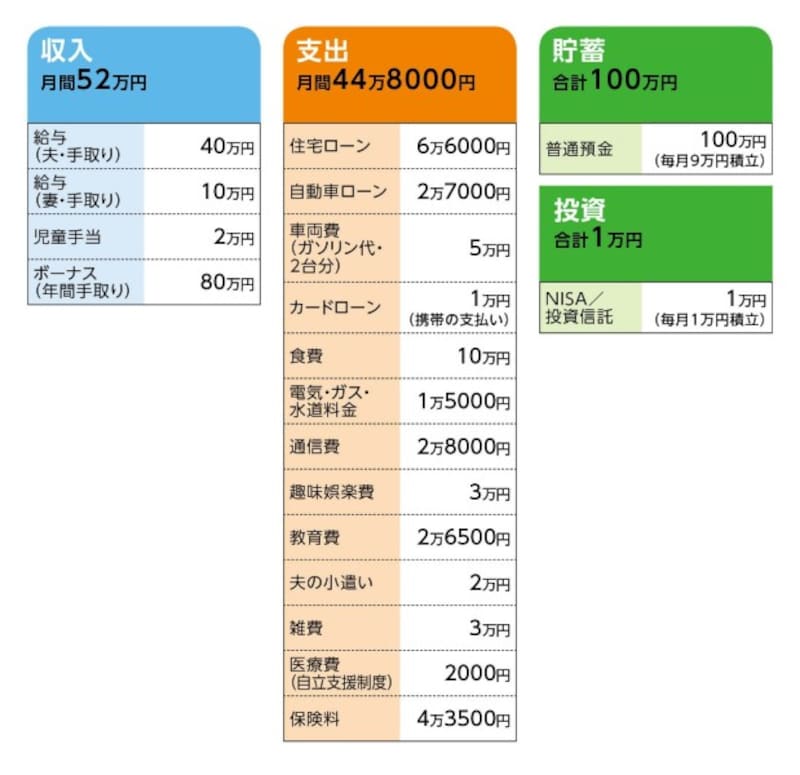

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い途について

クルマの税金(2台分)8万円、車検費用20万円、旅行費30万円、固定資産税14万4000円、残り生活費補てん、余ったら貯蓄。

(2)食費について

勤務先へは夫婦とも弁当持参

(3)加入保険の保障と保険料の内訳

[夫]

・医療保険(入院7000円)=毎月の保険料2884円

・共済(病気死亡450万円、入院5000円)=毎月の保険料2000円

・がん保険(入院1万円)=毎月の保険料3141円

・収入保障保険=毎月の保険料1万3040円

[妻]

・医療保険(入院7000円、女性疾病プラス3000円、10年更新タイプ)=毎月の保険料2529円

・がん保険(入院1万円、女性疾病プラス1万円)=毎月の保険料3569円

[子ども]

・学資保険(18歳、19歳、20歳で満期金50万円ずつ)=毎月の保険料1万6460円

(4)住宅ローンについて

・ローン開始年/2013年(新築物件)

・借入額/2400万円

・現在のローン残高/2056万円

・返済年数(借入期間)/35年

・金利/変動0.9%

・固定資産税額/14万4000円

(5)夫の勤務について

定年60歳、再雇用制度あり。退職金制度もあるが、金額は期待薄。

(6)妻の体調について

本人コメント「フルタイムもやれそうなほど回復はしていますが、自分自身の体調も慎重にいきたい面と、子どもが留守番を嫌うため、まだ正社員は考えていません。しかし5年以内には予定をしています」

(7)家計管理について

相談者コメント「家計簿をつけていますが、やはり人より体力が無く、細かい作業やコツコツと自炊で過ごすことなどは避けている面もあり、よそ様よりエンゲル係数は高めです。しかし、そこは割り切って生活しています。あまり切り詰めてまた入院生活に戻りたくはないので(笑)」

(8)相続について

夫には一軒の不動産を相続する予定がある。賃貸物件として提供することを視野に入れている。賃料は月額10万円の見込み。また、その不動産を売却すると2000万円程度にはなるとのこと。売却するもしくは賃貸物件として管理するか思案中。賃貸物件にするなら、その収入で住宅ローンを相殺できるように考えている。

■FP深野康彦の3つのアドバイス

アドバイス1 長く働き、老後資金をなるべく減らさない

アドバイス2 住宅ローンは繰上返済で返済期間の短縮を

アドバイス3 相続で得た不動産は売却が望ましい

アドバイスの詳細はこちら>>