そもそも生命保険料控除とは

生命保険料控除とは、居住者が、生命保険料や介護医療保険料、個人年金保険料を支払った場合に一定の金額の所得控除を受けることができる、という所得控除の一つです。平成24年1月1日以後に締結した保険契約等(新契約)と平成23年12月31日以前に締結した保険契約等(旧契約)とに分かれています。生命保険料控除の「控除額」とは

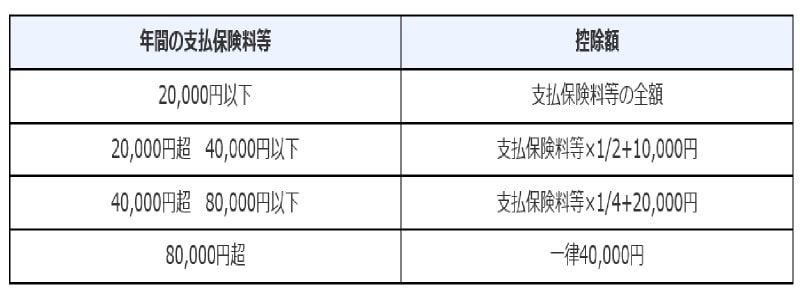

控除額は以下のとおりです。(1) 新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

平成24年1月1日以後に締結した保険契約等に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

(2) 旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

平成23年12月31日以前に締結した保険契約等に基づく旧生命保険料と旧個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

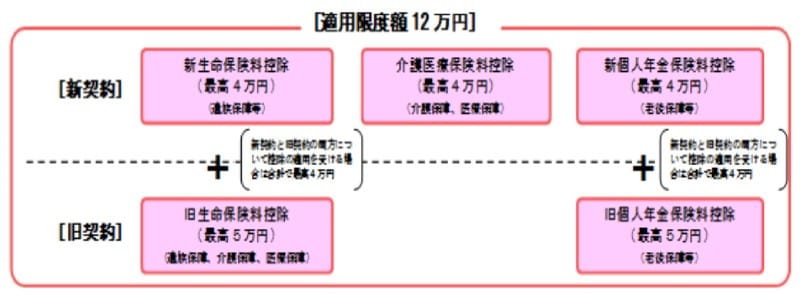

(3) 新契約と旧契約の双方に加入している場合の控除額

新契約と旧契約の双方に加入している場合の新(旧)生命保険料または新(旧)個人年金保険料は、生命保険料又は個人年金保険料の別に、次のいずれかを選択して控除額を計算することができます。 (国税庁HPより)

生命保険料の控除限度額とは

上記(1)から(3)による各控除額の合計額が生命保険料控除額となります。なお、この合計額が12万円を超える場合には、生命保険料控除額は12万円となります。イメージは下記のとおりです。 (国税庁HPより)実は年末調整書類の保険金の「受取人」が重要

生命保険料控除を適用するためには、要件がいくつかあります。その中で、とても大切なのが、保険金等の受取人です。生命保険料控除を適用する際の受取人になれる人とは

保険金等の受取人のすべてをその保険料若しくは掛金の払込みをする者又はその配偶者その他の親族とするものをいう(所得税法第76条第7項より)。つまり、生命保険料控除を適用する際の受取人は、下記の人に限られます。

① 保険料や掛金の負担者(支払者)

② 上記①の配偶者

③ 上記①の親族

なお、個人年金保険は、上記①と②のみです。所得税法第76条第8項に「年金の受取人は、保険料若しくは掛金の払込みをする者又はその配偶者が生存している場合にはこれらの者のいずれかとする」とあるからです。

それでは夫が「契約者・妻」の保険料を支払ったら?

仮に、夫が、妻名義(契約者)の保険料を支払った場合、生命保険料控除は可能なのでしょうか?答えは「可能」です。ただし、夫の口座から引き落とすなど、夫本人が保険料を負担したことを証明する必要があります。

上記のような、本人名義以外の保険料を生命保険料控除の対象としている人は多いと思われます。生命保険料控除的には問題ないのですが、死亡保険金等が支払われる際の税金に影響はないのでしょうか。

死亡保険金の課税についての注意点

交通事故や病気などで被保険者が死亡し、保険金受取人が死亡保険金を受け取った場合には、被保険者、保険料の負担者・保険金受取人が誰であるかにより、所得税、相続税、贈与税のいずれかの課税対象になります。

死亡保険金の課税関係

要するに、

1. 保険料の負担者 と 保険金受取人 が同一で、被保険者のみ異なる場合・・・所得税

2. 保険料の負担者 と 被保険者が同一で、保険金受取人が異なる場合・・・相続税

3. 保険料の負担者 と 被保険者 、保険金受取人 のそれぞれが異なる場合・・・贈与税

ポイントは、

保険料負担者 と 保険金受取人との関係です。

これが同一の場合は、自分で支払って(B)、自分で受け取る(B)ので、所得税。

異なると、自分が支払って(B)、他の人が受け取る(C)ことになるので、贈与税。

そして、支払った人が亡くなった(A)場合は、相続税。

ということになります。

(補足)

①被保険者・・・保険等の保障の対象となる人

②保険料の負担者・・・保険料を負担する人、一般的には保険の契約者

③保険金受取人・・・保険金等を受け取る人

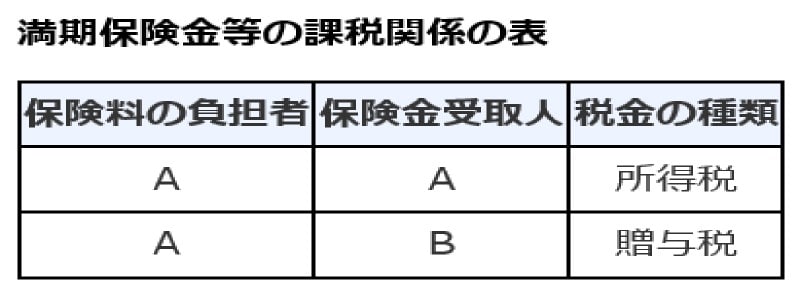

満期保険金等の課税についての注意点

生命保険契約の満期や解約により保険金を受け取った場合には、保険料の負担者、保険金受取人がだれであるかにより、所得税、贈与税のいずれかの課税の対象になります。 (国税庁HPより)こちらも、ポイントは、自分で支払って(A)、自分で受け取る(A)ので、所得税。もしくは、自分で支払って(A)、他の人が受け取る(B)ことになるので、贈与税ということになります。

さて、ここからが本題です。

妻名義の保険料を夫の生命保険料控除で年末調整すると保険金を受け取る時の税金が高額になる?

次の保険に加入しているというケースで考えてみます。〇契約者・・・妻

〇被保険者・・・妻

〇死亡保険金受取人・・・夫

満期保険金受取人・・・妻

一般的には、契約者=保険料の負担者となりますので、このケースでは、死亡保険金は、支払った妻が亡くなった場合に受け取る夫に相続税が課税されます。満期保険金は、妻が支払って、妻が自分で受け取るので、所得税が課税されます。

そこで、保険料の負担者が妻ではなく、夫だとした場合は注意が必要です。

死亡保険金は、夫が支払って、夫が受け取るので、所得税。

満期保険金は、夫が支払って、妻が受け取ることになるので、贈与税。

つまり、税金がより高額な

死亡保険金は、相続税 ⇒ 所得税

満期保険金は、所得税 ⇒ 贈与税

へと変化してしまいます。

妻の保険料を夫が負担していて、死亡保険金を夫が受け取ると最大45%の所得税が課税されてしまう場合があります。

また、妻の保険料を夫が負担していて、満期保険金を妻が受け取ると最大55%の高額な贈与税が課される場合があります。

死亡保険金は、相続税なので、保険金の非課税限度額の適用ができると思っていたら、所得税を課税されてしまった、満期返戻金は所得税だと思っていたら、贈与税が課税されてしまった!

というようなことがないように注意しましょう。税務署は、生命保険料控除を通して、保険料の負担者が誰であるかをしっかりと見ています。

一度、贈与と認定されると、原則として取り消すことはできなくなります。保険会社に問い合わせて名義や受取人を確認し、専門家に相談の上、変更が必要な場合は変更も検討しましょう。

なお、上記の例で、保険料負担者である夫が先に亡くなった場合では、まだ保険事故が発生していない生命保険契約に関する権利として、相続税が課せられるケースもありますので、この点にも注意が必要です。

いかがでしたか?生命保険等に関する課税関係は少々複雑です。簡単に生命保険料控除を選択したりすると、思わぬ税金負担が発生してしまう可能性があります。くれぐれも、慎重に判断することをお勧めします。

【関連記事をチェック!】

扶養の妻・子どもが株の配当金をもらっている時の注意

住宅ローン控除を申告した人が、医療費控除を忘れたくない理由