ボーナスで住宅ローンの繰り上げ返済すべき? タイミングは今じゃない?

今回のマイナス金利政策の解除で注意が必要なのは、変動金利で住宅ローンを借りている場合です。変動金利は半年に一度、金利の見直しがされ、適用金利が変わります。ただし、5年間は毎月返済額が変わらず、金利が上がった際は、毎月返済額は1.25倍までにとどめるというルールがあります(一部適用外の金融機関はあります)。

繰り上げ返済を慌ててする必要はない?

変動金利を利用している場合は、金利動向に注意し、繰り上げ返済で元金分を減らすことが有効な対策になることは覚えておくといいでしょう。

ここでは、全期間固定金利を利用している場合について述べます。当然のことながら、今後、市中金利が上がっても、固定金利は借り入れ時の金利は変わりません。そもそも、現在、借り入れをしている人は、低金利の恩恵を受けていますので、このまま返済を続けていけばいいということになります。

それでも、多くの借金を抱えて30年、35年と返済が続くわけですから、ボーナスなどまとまった収入があったときには、繰り上げ返済をして少しでも早く完済したい、と考えることでしょう。

しかし、低金利の住宅ローンであれば、利息負担そのものがかなり抑えられており、元利均等返済の場合、毎月の返済額のうち利息に回される分が減り、元金の返済分が増えているわけです。

こうした状況を考えると、何がなんでも、繰り上げ返済を優先する、というのは拙速です。順番に説明していきましょう。

早期の繰り上げ返済はもちろんメリットあり

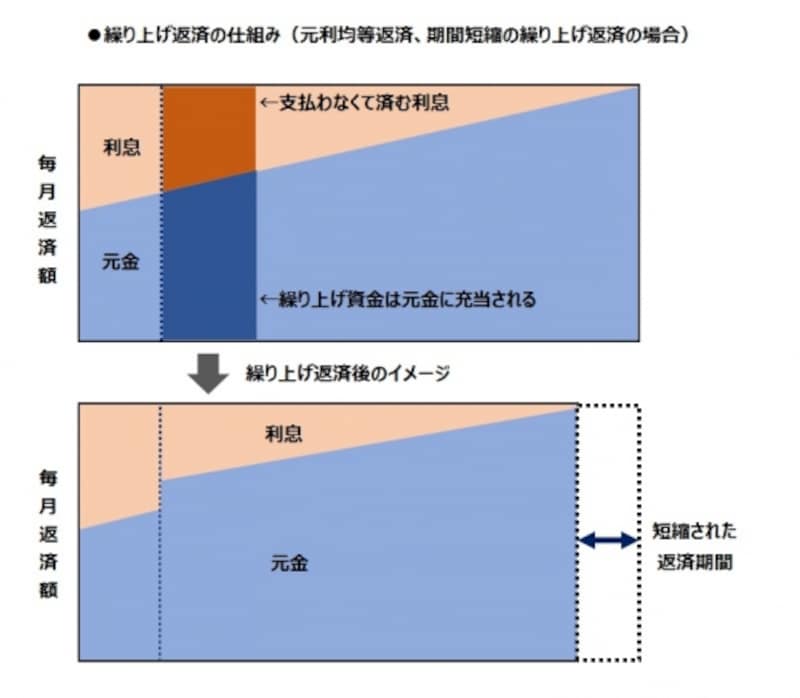

繰り上げ返済は、画像のイメージ図(期間短縮型)にあるように、繰り上げた資金は、元金部分に充当されます。そのため、ローン残高を一気に減らすことができます。元金部分に充当された部分の利息相当分は支払わなくてよくなり、返済回数も短縮することができます。期間短縮型の繰り上げ返済のほか、返済額軽減型(繰り上げ返済資金を元金に充当するのは同じだが、返済期間は短縮させず、毎月の返済額を減額させる方法)があります。利息軽減効果は、期間短縮型のほうが高く、また、早期に返済を終えられるので、多くの場合は期間短縮型の繰り上げ返済を選択しています。 元利均等返済の場合、毎月の返済額は返済終了まで毎回同額ですが、毎回、元金と利息の額が変わり、返済当初ほど利息分が多く、残高が減るにしたがって、利息が減っていく形になっています。つまり、繰り上げ返済をするなら、返済早期のほうが、利息の軽減効果が高く、より早く完済できる、というわけです。

ただし低金利ローンではそもそも利息の支払いが抑えられている

今度は住宅ローン金利の低下で、どれだけ恩恵を受けているか、試算してみましょう。

●2000万円を35年返済、元利均等、毎月返済のみで借り入れた場合

(1)2024年3月借り入れ

――全期間固定金利:1.84%

――毎月返済額:6万4622円

――うち、元金分:3万3956円(返済1回目)

――うち、利息分:3万666円(返済1回目)

(2)2014年3月借り入れ

――全期間固定金利:2.13%

――毎月返済額:6万7594円

――うち、元金分:3万2094円(返済1回目)

――うち、利息分:3万5500円(返済1回目)

10年前は現在と比べて0.29ポイント、金利が高かったのです(フラット35、返済期間21年以上35年以下、融資率9割以下の場合)。同じ2000万円でも毎月返済額は約1860円高く、元金に回される分は現在より少なく、利息分が約1430円多かったことになります。低金利によって利息負担がそもそも減っている、というのが今の状況なのです。

ここ数年、フラット35でいえば、2016年8月の0.90%が最低金利でした。その後、いったんは上昇したものの、2022年は1.30%台で推移していました。ここ最近は再び上昇傾向にあり、2023年3月に1.96%まで上昇。その後は調整しながら、2024年3月時点では1.84%となっています。借り入れしてから最近の金利をチェックしていないのなら、0.5%程度の差があれば、借り換えを検討してもいいかもしれません。

繰り上げ返済の効果は「今すぐ」「1年後」「5年後」でさほど変わらない

住宅ローン金利が低く、利息負担が減っているわけですが、「だから繰り上げ返済をしないほうがいい」ということを言いたいわけではありません。住宅ローンの完済が定年退職後も続くことがわかっていれば、できるだけ早く完済したい、というのも間違いではないです。しかし、「急いで」「今すぐにでも」繰り上げ返済をすべきか、となると「そんなに慌てなくてもいい」かもしれないということです。

もう少し具体的に見ていきましょう。今度は、2000万円を借り入れ、いつ繰り上げ返済するかで、どのぐらい効果があるのか、試算してみます。

2023年6月に2000万円を35年返済、元利均等、毎月返済のみで借り入れ、繰り上げ返済の時期を変えた場合、繰り上げ返済の効果は、以下のようになります。借入金利は、フラット35、返済期間21年以上35年以下、融資率9割以下の場合。

●2023年6月に借り入れ

借入額:2000万円

借入金利:1.78%

毎月返済額:6万4016円

総返済額:約2689万円

<ケース1>

2024年7月に100万円を繰り上げ返済する

総返済額:約2609万円

利息軽減分:約80万円

返済短縮回数:27回

<ケース2>

1年後の2025年7月に100万円を繰り上げ返済する

総返済額:約2613万円

利息軽減分:約76万円

返済短縮回数:27回

<ケース3>

5年後の2029年7月に100万円を繰り上げ返済する

総返済額:約2625万円

利息軽減分:約64万円

返済短縮回数:25回

返済開始から1年たち、もしも、次のボーナスを活用して、7月に100万円を繰り上げ返済すると、利息軽減は約80万円で、返済期間は27回、2年3カ月短縮できます。

しかし、今は繰り上げ返済をせず、1年後の2025年7月に繰り上げ返済をすることにしたら、どうでしょうか。利息軽減効果は約76万円でわずかながら少なくなりますが、返済短縮期間は同じ27回、2年3カ月の短縮で、今すぐ繰り上げ返済したときの効果とそれほどの違いはありません。さらに5年後の2029年7月に繰り上げ返済した場合は、どうでしょうか。利息軽減は約64万円、返済短縮期間は25回、2年1カ月となります。

確かに、早い時期に繰り上げ返済をしたほうが利息軽減効果は高くなりますが、返済短縮期間には、それほど違いはありません。そこが、何がなんでも急いで繰り上げ返済をするのがいいわけではない、という一番のポイントなのです。

昔のセオリーは通じない。繰り上げ返済のタイミングはライフプランと併せてチェック

少し前までなら、繰り上げ返済をして、定年退職前の完済を目指す、というのがセオリーで、子どもの教育資金の山を乗り越え、住宅ローンを早期に完済させ、残り、定年退職までが貯蓄のラストチャンス、という考え方が主流でした。そういうライフプランが一般的だったのです。しかし、現在は、定年退職後も、子どもの教育費がかかり、住宅ローンの返済も続く、というケースが少なからずあります。人生の大きな出費が重なる世帯もあるのです。

そうしたときに、住宅ローンは早期に繰り上げ返済するのが、トク、というセオリーに縛られていると、いざというときに自由に使えるお金がない、という事態になる可能性もあるのです。

今、繰り上げ返済すべきかどうかは、子どもの教育費など、必ず出ていくお金の用意ができているか、ほかに大きな出費の予定はないのか、その手当てはできているのかなど、家計と貯蓄プランを確認してから判断するのが、いまどきのボーナスの賢い使い方といえるでしょう。また、新型コロナウイルス感染症拡大の影響は長く続く可能性があります。特にボーナスに関しては、大幅な減少ということがこの先ありえます。当面は、手元資金を残しておくことが大事な選択ともなります。

試算では、100万円を繰り上げ返済に回すとしていますが、金融機関によっては少額から繰り上げ返済ができるところもあります。10万円、20万円とボーナスの一部を利用して、こまめに返済していくという考え方です。それでも、今優先すべきは、近いうちにやってくる子どもの教育費など、大きな出費に備えること。その準備ができていれば、積極的に繰り上げ返済をしていけばいいでしょう。

【関連記事】

年代・年収別の「二人以上世帯の平均貯蓄額」はいくら?【2024年時点・最新版】

繰り上げ返済、マメに返す?まとめて返す?

ボーナスが出たら、資産表で貯蓄の増減をチェック!

ボーナスで家計の立て直し。臨時出費用の貯蓄がキモ

貯金100万円! 貯まったらどこに預けるのが有利?