インデックスと完全一致は難しい

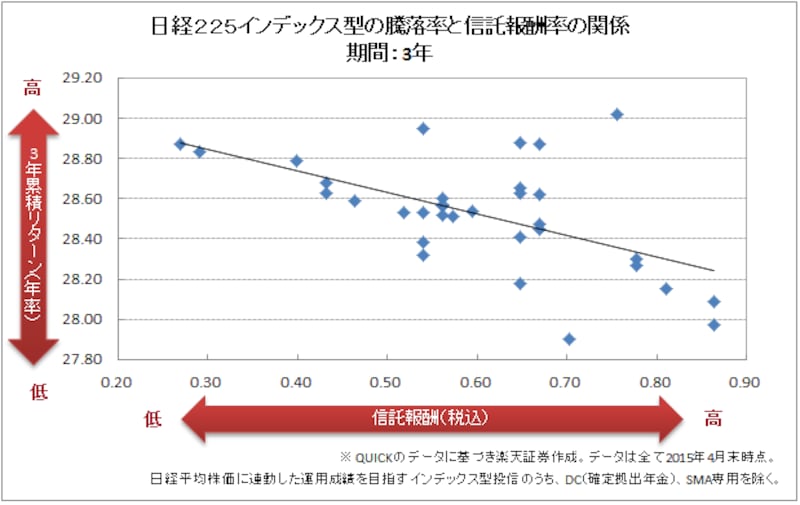

インデックス型投信では、基準価額の値動きを、ベンチマークとして掲げたインデックスの値動きに連動させ、お互いの変動率が一致するよう運用を行います。しかし、投信の運用にはコスト(信託報酬)がかかり、このコストは基準価額から控除されるため、実際のインデックスと基準価額の値動きを完全に一致させることは難しいのが実情です。この事象を検証するため、日経平均株価に連動した運用成果を目指すインデックス型投信について、それぞれの信託報酬率と3年間累積リターン(年率)を使って散布図を作成してみたところ、信託報酬が低いファンドほど概ね良好な成績を収めていることが分かりました。さらに、同じ日経平均株価に連動するインデックス型でも、最大で1ポイント以上運用成績に開きが生じていることも分かりました。

長期ではコストの差が運用成績の差に

信託報酬率の値だけを見ると小数点以下の僅かな差のように思えますが、保有期間が長期になればなるほどファンド間の運用成績に開きが生じます。銘柄選定を伴うアクティブ型の場合、手数料の水準が運用成績の良し悪しを決定するとは一概に言えませんが、同じ投資目的を持つインデックス型については、信託報酬の低いファンドの方が概ね良好な成績を収める傾向にあります。インデックス型投信は仕組みがシンプルでコストも安く、また、幅広い販売会社網で取り扱われているため、NISAや積立を中心に人気が高まっています。今回検証した日経225以外にもインデックス型投信は数多く運用されています。どのファンドも同じと思わずに、ベンチマーク、信託報酬、そして運用成績と、比較をした上で購入するファンドを選ぶと良いでしょう。