債券にしか投資しないのに「株式型」?

国内投信の約3本に1本は毎月分配型

毎月分配型のパイオニアといえばまず、「グロソブ」こと「グローバル・ソブリン・オープン」を思い浮かべる人が多いでしょう。設定から15年以上が経過した同ファンドが投資対象としているのは、信用格付の高い先進国債券です。グロソブの後を追って設定された毎月分配型も、金利の高い海外債券を主要投資対象とするものが主流になっています。

さて、実際には株式を組み入れていないこのようなファンドが制度上、「株式投資信託」に分類されていることを皆さんご存じでしょうか。さらに、NISAで非課税の対象となるのはこの株式投資信託のみであって、対象外の投資信託があるという点についてもご存知でしょうか。

ここで、投資信託の分類について簡単にご説明しておきましょう。

「株式型」は基準価額1万円割れでも分配可

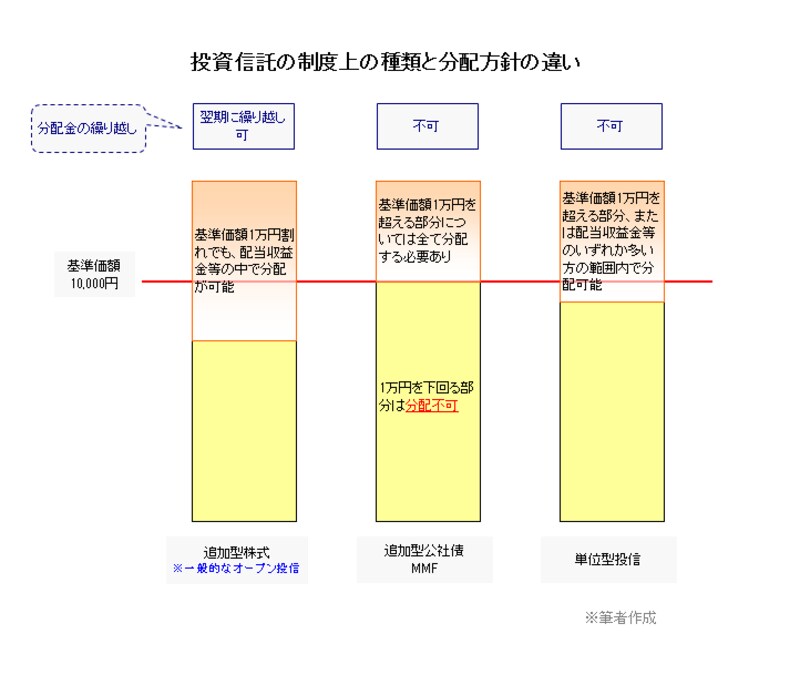

実はこの制度上の分類は、それぞれの分類で定められた分配方針と密接に関係しています。個人が購入できる投信は、1)株式、2)公社債、3)MMFと、大きく分けて3種類あります。このうち運用(委託)会社による分配方針の柔軟性が最も高いのが株式型(株式投資信託)で、基準価額が1万円を割り込んでいても利子・配当収入や有価証券の売買益の範囲内で分配を行うことができます。

「公社債型」と「MMF」はNISAの対象外

一方、組入対象資産が債券に限定されている公社債型(公社債投信)は、基準価額が1万円を下回っていると分配を行えず、また1万円上回る部分については全て分配する必要があります。MMFの分配方針も公社債投信と似ていますが、決算の頻度が異なります。日々決算型とも呼ばれるMMFは、収益追求よりも元本確保に主眼を置いているため、毎日決算を行って収益の全額を分配します。NISAでは、この公社債投資信託とMMFは非課税の対象外です。全ての投資信託が非課税になるわけではないので、覚えておきましょう。

「追加型」だからこそ実現可能な毎月分配

なお、株式投資信託と公社債投資信託には、それぞれ追加型と単位型があります。追加型はいつでも購入・解約ができるのに対して、単位型は購入可能期間が限定されているほか、安定した運用を保つために解約にも制約が設けられていることがあります。追加型であれば分配準備金を留保し、来期に繰り越すことができますが、単位型では準備金を積み立てることは認められていません。

このように紐解いてみると、実質的には債券にしか投資を行わない毎月分配型ファンドが株式投資信託として分類されている理由が分かります。NISAをきっかけに、こうした投資信託の制度についても目を向けてみると、自分自身の資産運用にもより興味を持てるようになるのではないでしょうか。