アパートを建設すると土地の評価が下がる!?

土地の有効活用は相続税の節税にも寄与します。例えば、1億円の現金があるとします。その場合、国税庁が定めた相続税評価額は1億円です(当たり前ですが……)。ところが、おなじく評価が1億円の土地の場合でも、更地のままの場合と建物が建っている場合で課税評価の計算方法が異なります。

有効活用でアパートやマンションなど建物を建てると、貸している建物を建ててしまった土地(貸家建付地)として評価が下がります。すなわち、アパートを建設した場合には、その土地は貸家建付地となり、一般的な住宅地であれば18%~21%評価が下がります。

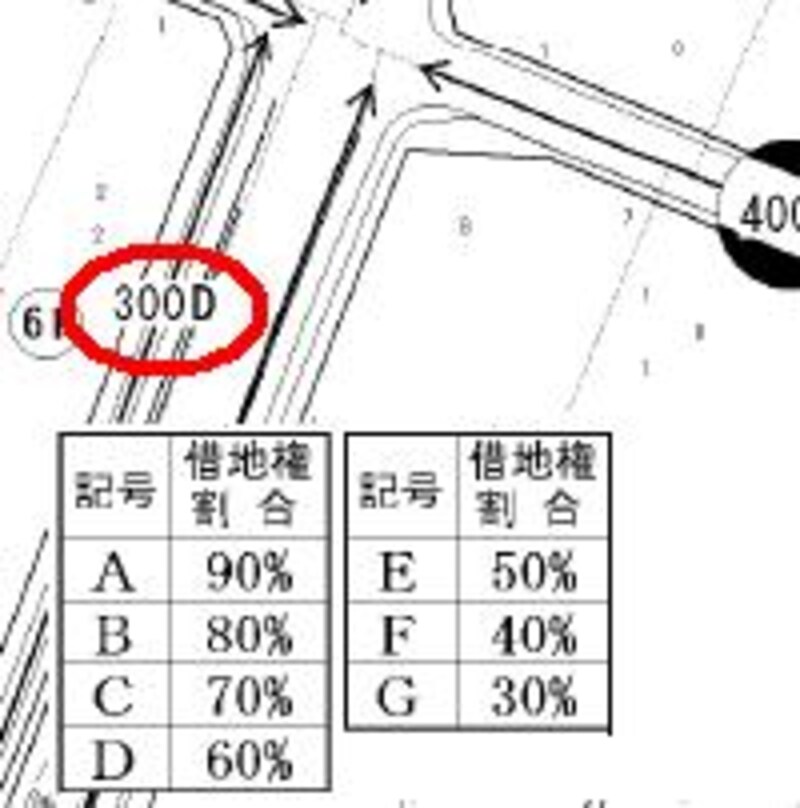

計算方法は、国税庁の路線価図に定められたその対象地の借地権割合×30%(借家権割合)が根拠になっております。概ね2割の評価減を使えるわけです。計算式は以下となります。

【計算式】

固定資産評価額×(1-借地権割合(60%~70%が多い)×借家権割合(30%))

「300D」と書かれている場合には、1平米あたり路線価が300,000円で借地権割合が60%であることを示す 「300D」と書かれている場合には、1平米あたり路線価が300,000円で借地権割合が60%であることを示す |

【1億円の土地の場合】

1億円(更地評価額)×(1-借地権割合(ここでは60%)×借家権割合(30%))=8,200万円

更地評価に比べ1800万円も評価が下がることになります。

所有する土地の借地権割合がどれくらいかは、路線価表を見ると分かります。数字は路線評価額で1平米あたりの単価(単位は千円)を指します。後ろのアルファベットは借地権割合を表します。

評価が8割下がる方法もある!

遺産の中に住宅や事業に使われていた宅地がある場合には、その宅地の評価額の一定割合を減額する特例もあります。これを小規模宅地等についての特例といいます。この特例によって減額対象になる宅地の限度面積は以下のとおりです。

(1)特定事業用宅地で400平米まで

(2)特定居住用宅地で240平米まで

(3)その他の小規模宅地で200平米まで

そして減額される割合については、以下のとおりです。

1、上記(1)、(2)及び特定同族会社事業用宅地等である場合:80%

2、1に該当しない特例対象宅地等である小規模宅地等の場合:50%

減額を受ける場合には、相続を受ける宅地等や受ける人についての条件があります。相続開始直前に被相続人(死亡した人)または生計を一にしていた配偶者や子供などの親族が住んでいた宅地や事業に使用していた宅地であることや、建物または構築物の敷地として使用されていた土地であること、事業用宅地については事業の継承についての要件もあります。

本特例を受ける為には相続税の申告書にこの特例を受ける旨など、所定の事項を記載するとともに、計算明細書や遺産分割協議書の写しなど一定の書類を添付する必要があります。また、どの土地に対して本特例を採用するのが良いのか(自宅か?事業用か?)選択しなければなりませんので、申告する前に一度専門家と相談すると良いでしょう。

上手に相続させる相続時精算課税制度の活用法

相続税対策として「相続時精算課税制度」の有効な活用方法についてもお知らせします。この制度は、65歳以上の親から20歳以上の子に生前に贈与した財産について贈与税を軽減するが、相続が発生したときは贈与された財産と相続された財産を足した額に相続税が精算課税されるという仕組みです。

「贈与を受けた者には2500万円までは贈与税が掛からない。但し、2500万円を超えた部分は一律20%の贈与税で計算」、そして「贈与を受けた資産の贈与者が死亡し相続が発生した場合、贈与者(=相続人)は相続税額から支払済みの贈与税額を控除した額を納税する」というものです。つまり生前贈与した時点では2500万円までは無税となりますので、早期に資産を子に移転し、若い世代が相続対策としての資金調達が出来るようになります。

例えば、アパートなどの収益物件を贈与すれば、賃料収入を子に移転でき、お迎えが来る日に備え相続税の納税原資を積立てるなど準備が出来ます。

相続が発生すれば贈与財産は、贈与時の評価で相続税財産に加えられてしまいますので、結果的に相続税を支払わなければならないほどの資産の相続がある場合には相続税の繰り延べにしかなりませんが、若い世代へ事業を継承させるため、早期に相続税対策をしてもらうという意味でも意義があることと思います。

<関連リンク>

土地の活用法にはどんな選択肢があるの?

せっかくの土地を遊ばせていませんか?