遺言と遺留分

被相続人が生前の意思に基づいて財産処分の方法を指示している場合があります。これがいわゆる「遺言」ですが、有効な遺言の方式には定めがあり、まったく自由にできるというわけではありません。また、遺言できる内容(遺言事項)についても民法により定められています。遺言によって法定相続人以外の者に財産を譲ることや、法定相続分とは異なる相続割合を指定することもできますが、一定範囲内の相続人には最低限度の相続分が認められており、これを「遺留分」といいます。

遺留分は、相続人に配偶者または子を含む場合には全財産の2分の1、相続人が父母だけの場合には全財産の3分の1となっていますが、被相続人に配偶者・子・父母がおらず相続人が兄弟姉妹だけの場合には遺留分がありません。

なお、遺留分を侵害された相続人は、それを「取り戻す権利」を得るだけであり、財産処分をストップさせるような強制力を持つわけではないことに注意が必要です。

単純承認、限定承認と相続放棄

相続財産には借入金も含まれるため、借入金が多額のときには相続放棄も選択肢に

これに対して、差し引きがマイナスのときにはその支払い義務を負わないものとするのが「限定承認」です。

また、相続財産がプラスかマイナスかに関わりなく、一切の権利・義務を放棄するのが「相続放棄」となります。

相続税の申告期限は、被相続人が死亡した日(相続の開始があったことを知った日)の翌日から10か月以内ですが、「限定承認」または「相続放棄」を選択する場合には、相続の開始を知った日から3か月以内に家庭裁判所へ届け出をしなければなりません。

なお、判例によれば、多額の債務などの存在が後日になって判明し、当初それを知らなかったことについて相当の事由がある場合などには、当初の相続の開始を知った日から3か月を経過した日以降の相続放棄手続きも認められる傾向にあるようです。

相続財産の確認や評価には相当な日数を必要としますが、借入金ばかりであることが明らかな場合には「相続放棄」を、プラスかマイナスかがはっきりしない場合には「限定承認」を選択し、相続人全員で届け出ることが望ましいでしょう。

相続税の計算は?

相続税の計算方法は複雑で難解なものになっており、それを覚える必要はありません。ここでは計算方法のおおまかな流れだけを示しておくことにしましょう。| 1. | 正味遺産額を求める |

| 2. | 正味遺産額から基礎控除額を差し引く |

| 3. | 法定相続分どおりに相続したと仮定して、各人ごとの相続税額を計算する |

| (この時点で控除等はしません) | |

| 4. | 各人ごとの相続税額を合計する |

| 5. | 相続税額の合計額を「実際に相続した遺産額の割合」に応じて各人に按分する |

| 6. | 各人ごとに税額控除や加算を行なう |

| (配偶者、子(代襲相続人を含む)または両親以外の者が相続人となった場合には、税額が2割加算されます) | |

| 7. | 各人の納付税額が決まる |

配偶者は相続税不要?

配偶者の相続分に関しては大幅な控除があり、1億6千万円まで、もしくは1億6千万円を超えても法定相続分以内であれば、相続税は課税されないことになっています。正味遺産額の2分の1(子がいる場合)を超え、かつ、1億6千万円を超える相続をした場合に、配偶者の相続分が課税対象となるわけです。

その他の控除は?

以下に該当する場合は、それぞれ相続人ごとに税額が控除されます。〔未成年者控除〕

| 相続人が未成年者の場合 (20歳-相続開始時の年齢)×6万円 |

〔障害者控除〕

| 相続人が障害者の場合 (85歳-相続開始時の年齢)×6万円 | |

| 相続人が特別障害者の場合 (85歳-相続開始時の年齢)×12万円 |

〔贈与税額控除〕

| 正味遺産額に加えられた贈与財産に対する贈与税額を支払っていた場合 |

〔相次相続控除〕

| 10年以内に2回以上の相続があり、同じ財産が課税対象となる場合 |

〔外国税額控除〕

| 外国にある財産に対して当該国で相続税に相当する課税が行なわれた場合 |

相続税の税率は?

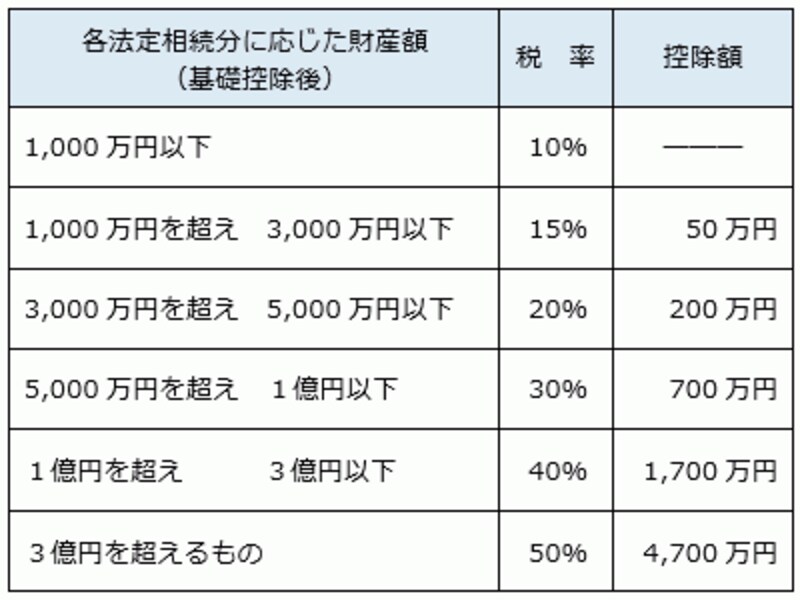

相続税の税率区分については、2003年の税制改正により9段階の区分が6段階に簡素化されています。それと同時に相続税の最高税率が70%から50%へ引き下げられました。ところが、2015年1月1日からは8段階に増え、最高税率は55%に引き上げられています。基礎控除の大幅な縮小と相俟って、富裕層の税負担はだいぶ多くなりそうです。

【相続税の速算表】(計算式は〔財産額×税率-控除額〕)

2014年12月31日まで

2015年1月1日から

page1 ≪相続税の基礎控除額と法定相続分≫

page2 ≪相続税の税率と控除、相続放棄など≫

page3 ≪不動産の評価方法と相続税の申告≫

page4 ≪贈与税の基本ポイント≫