平成19年度(2007年度)の税制改正法案が3月23日に可決・成立し、4月1日に施行されました。このうち住宅関連の改正点は、住宅ローン控除に関する特例の創設、バリアフリー改修促進税制の創設、従来からある特例の適用期限延長などとなっています。

住宅ローン控除に関する改正では、住宅の購入者自身に面倒な判断が求められる部分もでてくるため、内容をよく理解しておきたいところです。

それでは平成19年度税制改正のうち、「個人の住宅」に関連する主なポイントを整理しておくことにしましょう。

住宅ローン控除は「10年間と15年間」の選択性に

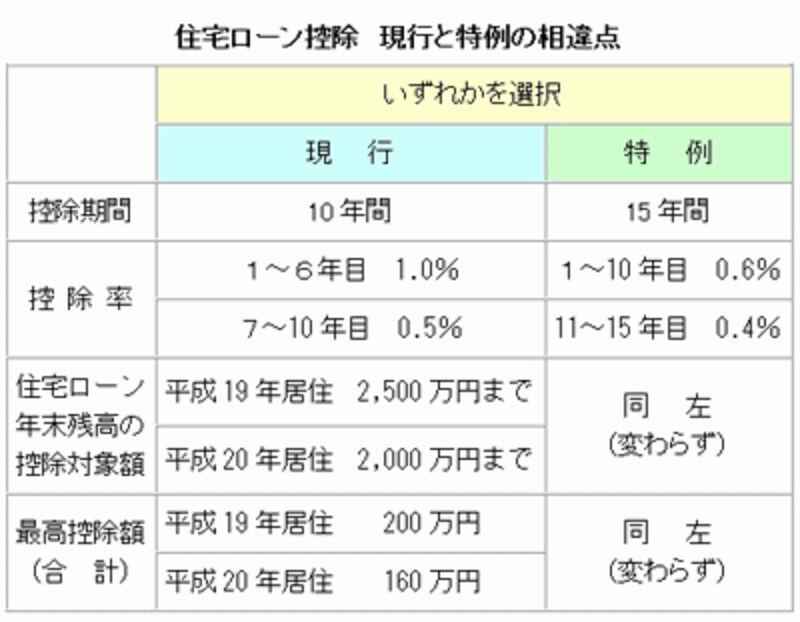

「住宅借入金等を有する場合の所得税額の特別控除(住宅ローン控除)の控除額の特例」が創設されました。ただし、これは取得した住宅へ平成19年または平成20年に入居した人を対象とする特例措置です。〔追記〕 平成21年以降の住宅ローン控除については≪平成21年度住宅税制改正総まとめ その1≫をご覧ください。

たとえば、住宅ローンの年末残高が2,500万円以上で、従来の税制による所得税額が25万円(以上)だった場合、(平成19年の入居なら)住宅ローン控除により25万円の所得税が還付されることになります。ところが、税源移譲によって所得税額が16万円に減れば(そのぶん住民税は増えますが)、住宅ローンの残高は同じでも還付される所得税は16万円まで減ってしまう(今回の措置がない場合)わけです。

税源移譲による住宅ローン控除への影響をなるべく減らすために設けられたのが「15年間」の特例であり、平成19年と平成20年の入居者が特別に優遇されるのではありません。

逆に平成19年と平成20年の入居者は、現行の10年間と特例の15年間とでどちらが有利なのか、面倒な試算をしたうえで慎重に選ばなければなりませんね。当然ながら、将来的な自分の所得税額や住宅ローン残高が予測どおりになるとはかぎらないのですが…。

なお、平成11年から平成18年までに入居し、すでに住宅ローン控除の適用を受けている人は、税源移譲によって減少する所得税の還付額を申告することにより、平成20年度分以降の住民税(本来は住宅ローン控除の対象外)からその減少分を控除できることになっています。

page1 ≪住宅ローン控除の適用期間の改正≫

page2 ≪住宅のバリアフリー改修促進税制の創設≫

page3 ≪その他の改正、適用期限延長など≫