地震保険料控除で間違えやすい・注意したい点とは

10年以上経過していますが、平成18年度の税制改正で損害保険料控除が地震保険料控除とになりました。その影響で、地震保険料控除の一部に旧長期損害保険料控除を組み込むことができる(詳細は後述)のですが、年末調整の記載方法に誤りがあるのも事実です。何が原因で、そのようなことが起きるのかを注意していただき、勤務先に提出する書類に誤りのないよう記載してください。地震保険料控除の対象になる保険とは

平成30年年末調整より、従来「保険料控除申告書 兼 配偶者特別控除申告書」という様式に記載する内容が「保険料控除申告書」に分離・独立するなど、細かな税制改正の影響がありました。地震保険料控除の対象となる保険や共済の契約は、国税庁タックスアンサーによると「納税者や納税者と生計を一にしている配偶者その他の親族が所有している居住用家屋・生活用動産を保険や共済の目的とする契約で、かつ、地震、噴火又は津波等を原因とする火災、損壊等による損害の額をてん補する保険金や共済金が支払われるもの」とあります。

- 損害保険会社又は外国損害保険会社等と締結した損害保険契約のうち一定の偶然の事故によって生ずることのある損害をてん補するもの

- 農業協同組合と締結した建物更生共済契約又は火災共済契約

- 農業協同組合連合会と締結した建物更生共済契約又は火災共済契約

- 農業共済組合などと締結した火災共済契約又は建物共済契約

- 漁業協同組合などと締結した建物や動産の共済期間中の耐存を共済事故とする共済契約や火 災共済契約

- 火災等共済組合と締結した火災共済契約

- 消費生活協同組合連合会と締結した火災共済契約、自然災害共済契約

- 財務大臣の指定した火災共済契約、自然災害共済契約

なお、地震保険料創設時に経過措置として設けられた

- 平成18年12月31日までに締結した満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約は現在でも旧長期損害保険契約として所得控除額1万5千円を限度として地震保険料控除の一部となる

年末調整の実務では控除証明書が必要に

しかし、年末調整や確定申告実務では「支払った保険料が地震保険料控除の対象となるか」について上記の規定をおさえておく必要はないでしょう。保険会社などから送られてくる証明書によって確認し、それを勤務先に提出(または提示)しなければ控除を受けることができないので、逆にいえば「控除証明書どおりに」保険料控除申告書に記載するしかないからです。

地震保険料控除の落とし穴とはいったい??

しかしながら、保険料控除申告書に「控除証明書どおりに転記すればいい」という考えかたこそが誤った記載をする原因であるともいえます。以下、国税庁が「年末調整のしかた」で実際に公表している記載例をもとにみていきましょう。この記載例のポイントは、○○火災と△△火災というように保険会社が別であるということです。

地震保険料控除の記載で注意しなくてはいけないポイントに、ひとつの契約で、地震保険に該当するものと旧長期損害保険契約に該当するものに加入している場合には、いずれか一方を選択して申告する必要がある、ということがあります。

これがもし、○○火災とのひとつの契約の中で地震保険に該当するものと旧長期損害保険契約に該当するものが含まれている場合には、いずれか一方を選択して記載する必要があるということです。

地震保険料控除はこう計算する

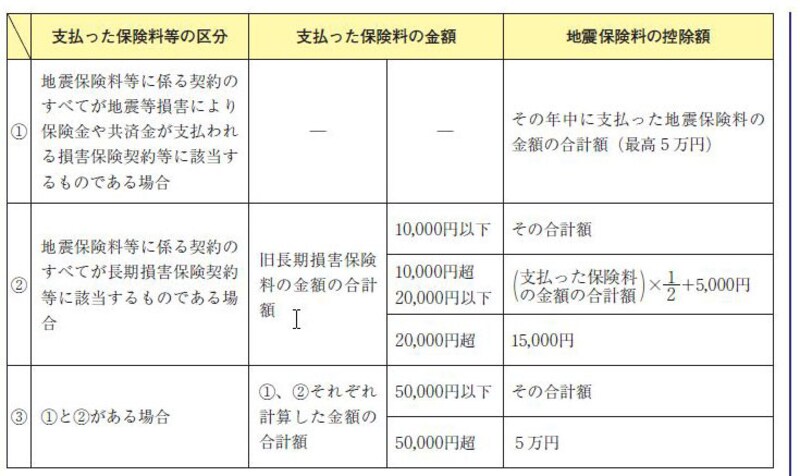

では、具体的に地震保険料控除はどのように計算するのでしょうか?計算式は以下のとおりです。

この記載例は

- ○○火災に加入している地震保険控除として3万円(限度額5万円)

- △△火災に加入している旧長期損害保険控除として1万4800円(=1万9600円×1/2+5千円)

地震保険料控除は最大5万円?最大6万5千円?

ここでもうひとつ疑問を持つ方がいらっしゃいます。それは

「○○火災に加入している地震保険控除として5万円加入していたら、△△火災に加入している旧長期損害保険控除として加入している1万4800円とあわせ、合計6万4800円になるのではないか?」という疑問です。

この取扱いについてはこのようにならず、地震保険料控除として旧損害保険料控除の分を含んで最高限度額5万円になるということをおさえておきましょう。

地震保険料控除の限度額5万円として旧損害保険料控除限度額1万5000円を加算して6万5千円とならず、最高限度額は5万円とされています。

【関連記事をチェック!】

地震保険がもらえる回数とは?

地震保険料控除とは?控除の対象や年末調整の必要性

地震保険の保険金請求をするコツ。いつまでに請求する?いつ支払われる?