お給料は増えないのに、家計の支出は増えていく

頑張って貯蓄をしているつもりだけど、我が家の家計はこのままで大丈夫なの?と将来が心配な人もいるでしょう。そこで、将来の家計をシミュレートする方法をご紹介します。

将来の家計をシミュレートする方法

ファイナンシャルプランナーが必ず使うキャッシュフロー表とは

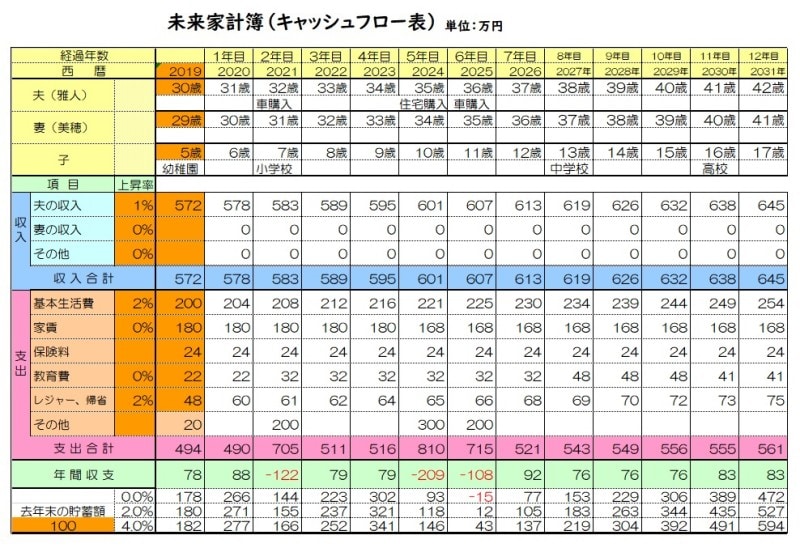

ファイナンシャルプランナーは、家計の診断に「キャッシュフロー表」という表を用います。これは、家計の未来をシミュレートする「未来家計簿」です。普通の家計簿は1日ごとに書きますが、未来家計簿(キャッシュフロー表)は1年単位で記入します。細かくて難しそうに見えますが、少し複雑なのは最後の貯蓄残高の欄だけ。家計簿やお小遣い帳をつけた経験のある人なら簡単だと思います。まずは表の見方を説明します。

未来家計簿の見方

表の上部欄は、各年の大きな予定を書く欄です。子どもの高校進学、車を買い換える、家族で旅行に行くなど、支出がともなう予定を書き込みます。これによって、「何年後に大きな支出があるか」がひと目でわかるようになります。■収入

手取りの収入を記入します。ここでは収入の伸びを毎年1%に設定していますが、実際の勤め先の制度などにあわせてシミュレーションします。この表では3項目しかありませんが、不動産収入、年金収入など、家計の実態に応じて費目を作ります。

■支出

基本生活費の上昇率は、物価の上昇率を考えて設定します。子どもが食べざかりの中学生になる年は基本生活費を1割増しにするなどしてもいいと思います。子どもの誕生や独立など家族人数の変化が予想される年は、生活費を2割~3割増・減します。

■年間収支

年間収支とは、1年間の収入から支出を引いた金額です。年間収支がプラスの金額の場合は、それはその年に貯蓄できる金額です。年間収支がマイナスの金額の場合は、その年は赤字ということです。大きな支出のために赤字になるのは当然でもあり、それまでに貯蓄が出来ていれば心配いりません。しかし大きな支出もないのに赤字だったり、赤字が何年も続くようなら要注意です。

■貯蓄残高

これが最重要です。年間収支が赤字でも貯蓄があれば対応できますが、貯蓄が無くなってしまったら生活は立ち行きません。

貯蓄残高は、「前の年の貯蓄残高×(1+運用利率)+その年の年間収支」で計算します。この式は、「去年の年末までに貯めた貯蓄を今年1年かけて運用し、今年の年末に、運用して増やした貯蓄と今年の年間収支を足し合わせる」という意味です。

簡易版で自分でシミュレーション

下の画像をクリックすると、別ウインドウで拡大表示されます。画像をPCに保存→印刷をして、使ってください。パソコンでエクセルが使える方は、自分で簡単な表を作ったほうが使いやすいと思います。上昇率の計算が難しい人は、上昇率を無視してシンプルに記入してみてください。■予定を書き入れる

まずは、今後の予定を書き入れましょう。その予定のためにいくらお金がかかるかというのも書いておきます。年齢は「その年の誕生日が来たら○○歳になる」という年齢を記入しておくと混乱しないですみます。

■今年の収入と支出を記入する

収入は手取り額を書きます。見込み額でかまいません。

家計簿をつけていないから支出が分からないという人は、預金通帳から割り出します。去年の年末時点の貯蓄額と、一昨年の年末時点の貯蓄額を比べます。その差額が去年1年間で貯蓄できた額(=去年の年間収支)です。去年の収入から、去年1年間で貯蓄できた額を引くと、「去年、使ってしまった金額」がわかります。これが、去年の支出額です。

家族が増えたなどの変化がなければ、去年の支出額と今年の支出はだいたい同じと考えていいでしょう。去年、車の購入や旅行などの大きな出費があったならば、その分を除いた金額を「今年の生活費」と考えましょう。

■来年以降の収入と支出を記入する

収入はあまり上がらないという、厳しめの見積りをしておいてもいいでしょう。何歳でいくらアップするだろうという見込みがあるなら、アップさせた額を記入します。

支出は、生活費は今年の額をベースに。大きな支出は、一番上の家族の予定の欄を見て、記入していきます。

■年間収支

「年間収支=収入-支出」です。各年、計算します。

■貯蓄残高

まず、去年の年末時点の貯蓄額を調べます。それを今年1年間運用(預金や投資)した場合の金額を出します。それに、今年の年間収支を足します。

「今年の貯蓄残高 = 去年の貯蓄残高×(1+運用利率)+ 今年の年間収支」

例えば去年年末に貯蓄が100万円あり、そのほとんどを運用利率2%程度で運用していて、今年の年間収支が100万円という場合は、「100万円×1.02+100万円」で、今年の年末時点の貯蓄残高は202万円になります。

この計算を毎年分、繰り返します。ここだけちょっとめんどくさいですね。でも、貯蓄残高の推移が一番大事ですから、頑張って!

貯蓄を預金だけで行っている人は、運用利率0%で計算してください。この場合は、前年の年末時点の貯蓄残高にその年の年間収支を単純に足すだけです。

年間収支と貯蓄残高をチェック!

表の作成、お疲れ様です! シミュレーションの結果は、いかがでしたか?大きな買い物をする年は、年間収支がマイナスになって当たり前です。そういう年のために、前々から貯蓄をしていくわけです。でも、年間収支がマイナスの年が3年以上連続したり、1年おきくらいで何回も続いたりするのは問題です。家賃や保険などの固定費を見直し、それでも改善されなければ生活費も見直す必要があります。

年間収支がマイナスの年は、貯蓄を取り崩していくことになります。貯蓄が底をつきそうな気配はありませんか? 少しずつでも増えていればいいのですが、だんだん減って100万円を切るようなら対策が必要です。もちろん残高マイナスは赤信号です!

とるべき対策1

年間収支の赤字が続いたり、貯蓄が底をつきそうになる原因はなんでしょうか。まず、家族の予定の欄を見てみてください。子どもの進学と車の購入などが重なっていませんか?5年ごとに買い換えている車を7年間乗るようにしてはどうでしょうか。新車ではなく中古も検討して支出を抑えましょう。エクセルで表を作った方は、予定の変更を行って何度もシミュレーションしてみてください。出来そうにないほどの節約を前提にしてシミュレーションを繰り返しても意味がありませんので、現実的な範囲で支出を工夫しましょう。

収入を増やすことを計画するのも大切です。

とるべき対策2

運用利率のアップを考えます。預貯金のみの方は運用利率0%ですから、投資信託などを取り入れて、2%、3%の運用を目指すことを検討してみるのです。さきほどの表の「貯蓄残高」の欄を見てください。運用利率0%の場合と、2%、4%の場合を比べてみると、お金の増え方がまったく異なることがわかります。この表を10年後、20年後まで作ってみると、貯蓄残高の差は数百から数千万円まで広がります。運用利率を高めることはリスクも伴いますから、あまり高い利率を目指さず、2%、3%くらいを目標に着実にお金をふやしていけるようにしましょう。

金融機関のサービスを利用しよう

金融機関でも、このようなシミュレーションを行ってくれるところがあります。いくつかの条件を入力すると、自動的に90歳くらいまでの表ができたりします。遠い未来については実情と大きくかけ離れているでしょうから参考程度にとどめるとして、子どもの教育費や住宅ローンの返済など、近い将来の支出に耐えられるかどうかを確認することはできます。【関連記事をチェック】

自動積立やおつり投資で気が付いたらお金が貯まっている!ラクラク貯金の方法

サラリーマンも確定申告が必要?得する人は?

債券で重要な利回りと利率の違いとは? 金利、年利とどう違う?