複数のリートに分散するファンド・オブ・ファンズ

|

| リートは株式投信よりも確かにシンプルだが、どのリートも個別性が強いので複数のリートを組み合わせて持つ必要性が株式投信よりも高いといえる。 |

たとえば、DIAMのJ?REITオープンという商品があります。DIAMの当該ファンドのマネージャー氏は、上場しているすべての銘柄から、比較的割安なものや将来の成長が見込めるものを26本選んで、絶妙な配分をすることでリスクコントロールをしています。

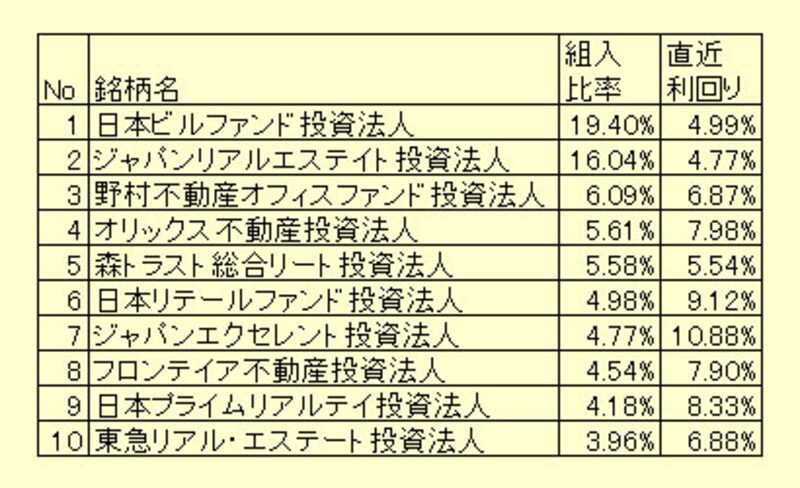

その組入れ銘柄の上位10社は次の通りです。

|

| Jリートのファンド・オブ・ファンズ、DIAMのJ-REITオープンの組入れ上位10銘柄(2008年10月31日現在) |

ファンドマネージャー氏はこうしたJリートのアクティブな組み合わせにより、市場平均(東証REIT指数)を上回る成績をあげようとします。現実に過去3年では約5%だけ、株価の騰落率が市場平均(東証REIT指数)を上回っていますから、購入手数料(3.15%)を払う価値はあったといえます(ましてや破たんしたリートを買ってしまったケースと比べれば、ファンドオブファンズのリスクは限定的でした)。ちなみに、2008年12月5日の株価で計算されたこのファンド・オブ・ファンズの予想利回りは19%でした。

■ □ ■ □ ■ □ ■ □

《オルターナティブで考える バックナンバー≫

・投資すべきは不動産?それとも金融商品?

・商品投資は株と組み合わせると尚おいしい!

・オルターナティブとしての新しい不動産投資