家族はずっと同居をしても良いと言ってくれています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、休職から1年が経過し、このまま退職して転職を考えている30歳の公務員の女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

退職して転職するつもりです

ぼちぼちさん

女性/公務員/30歳

親と同居/関東

■家族構成

父親(58歳)、母親(51歳)、妹(23歳)

■相談内容

いつも楽しく拝見しています。精神疾患により、休職から1年が経過しました。現在の職場では、体力的にも精神的にも復職することが難しいので、転職を考えています。転職後は、最低でも月いくらほど稼げばよろしいでしょうか。

家族は私の心身の状況を十分に理解してくれています。ずっと同居をしても良いと言ってくれています。休職前は一人暮らしをしていたので、病気が完全に治癒した場合は、一人暮らしを再開するかもしれません。少なくとも転職後3年間は実家で同居させてもらう予定です。

転職後は、家賃(住居費)は3万円、貯蓄は2万5000~2万円に下げようと思います。また、心身の状態を考慮すると週5日勤務は難しく、週3~4日内でパート勤務などを考えています。まずは、週3日から仕事を始め、心身の状態が良ければ週4日に増やしていきたいと思います。

ネットや昨年の年収をもとに調べたところ、国民年金保険料は1万7510円(令和7年度)、国民健康保険料は約2万円、住民税は約1万5000円くらいでした。自分で社会保険料などを支払う場合は約5万3000円と考えてもよろしいでしょうか。また、可能ならば職場で社会保険に加入したほうがよろしいのでしょうか。

何卒ご教授のほどよろしくお願いいたします。

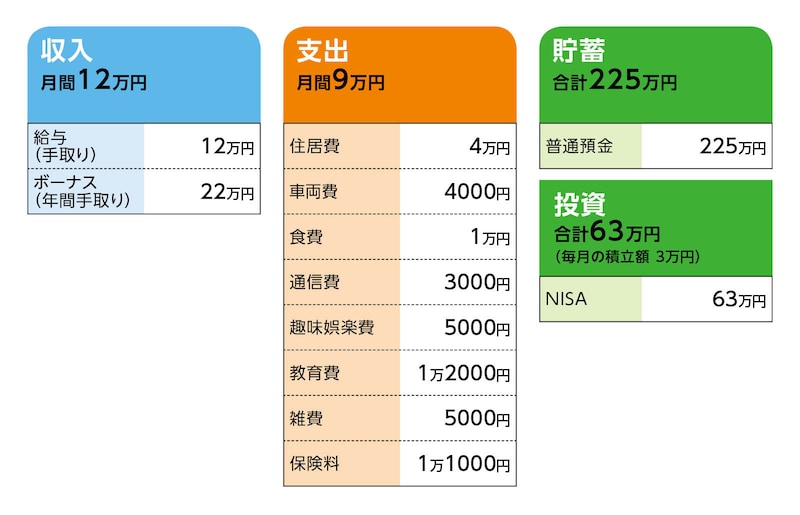

■家計収支データ ■家計収支データ補足

(1)手取り月収・ボーナスについて

現在休職しているため、休職中の給与になります。ボーナスから10万円は貯蓄、12万円は車検や突発的な出費、プレゼント代などに充てています。

(2)貯蓄と投資について

・普通預金100万円(老後資金に向けて手をつけない貯金で、ボーナスなどで貯金している)

・普通預金125万円(流動的な貯金で、大きな出費があるときにここから支出している)

・NISA(つみたて投資枠)毎月の積立3万円

(3)費目別の内訳

家賃:両親に生活費として渡しています

車両費:ガソリン代

食費:友人との食事代など

通信費:携帯代2000円、サブスク代1000円

趣味娯楽費:カフェ代や資格勉強のための書籍代

教育費:奨学金の返済。残り5年で完済(総額180万円借入)

雑費:心療内科の通院費

保険料:医療保険代3000円、車両保険代8000円(車両保険は使ってしまったため、割高となっています)

貯蓄:すべてNISAで積み立てています

(4)自動車の買い換えについて

現在の車は5~7年後、それ以降は13~15年くらいで乗りつぶしていきたいと思っています。予算は250万~300万円程度(次回購入する際は頭金を100万円ほど入れて、残りをローンで、と考えています)。

(5)働き方、退職金について

退職金制度あり。今年度で退職する場合は30万~40万円ほどになります。

(6)今後の生活について

削れない最低限の支出としては、

・家賃3万円

・NISA2万5000円(貯蓄のほうになると思いますが、老後資金として必要だと考えているため)

・通信費2000円

・奨学金返済1万2000円

・保険など1万円(車の保険も含む)

・医療費5000円

・車維持費4000円(通勤・通院に必要なため)

上記の計8万8000円はどうしても削れないのではと考えています。また、心の余裕も少しはほしいので、交際費などで1万円をプラスして、やはり月10万円は手取りでほしいところです。

資格に関しては、生きていくうえでお金の知識は必要であると思い、FPの勉強をしています。現在、FP2級技能検定に向けて勉強しています。将来的にはFPの資格を生かした仕事に就ければと思い、転職活動と並行して資格取得に励んでおります。しかし、私がまだまだ勉強が未熟なもので、自分で判断できないところが多々あります。今回、長年プロとして活躍されている先生方に家計を見て、アドバイスをいただきたいと思い、応募させていただきました。

■FP深野康彦の3つのアドバイス

アドバイス1 一人暮らしを考えているなら、必要な資金をしっかり貯蓄する

アドバイス2 車の買い換えにマイカーローンはNG。現金で購入し、ムダを省くこと

アドバイス3 どういう将来でありたいか、ありたい自分をイメージしてみて

アドバイス1 一人暮らしを考えているなら、必要な資金をしっかり貯蓄する

ご自身も書かれているように、転職後は最低でも手取り10万円は必要でしょう。現在は親御さんと同居されていて、生活費としての支出は最小減で抑えられています。今後、一人暮らしを考えておられるのであれば、食費や水道光熱費など生活費は増えますので、そのことも意識した転職先を考えられたほうがいいでしょう。さらに、今はNISAのつみたて投資枠で月3万円積み立てていて、転職後は月2万5000円積み立てることができたとしても、無理した働き方をして体調を崩すようでは本末転倒ですから、いったん生活が落ち着くまでは、NISAの積立は休止して、収入がアップしてから再開するようにしてください。その際、貯蓄できる金額の半分は現預金、半分はNISAとするなどして、引き出しやすい預貯金の割合を増やすことも意識してください。

休職前は一人暮らしをされていたということなので、毎月の生活費のイメージを持っておられると思います。まずは、3年後と考えているのでしたら、その間に少しでも貯蓄を増やしておきましょう。

アドバイス2 車の買い換えにマイカーローンはNG。現金で購入し、ムダを省くこと

1つ気掛かりなのは、車の買い換えについてです。買い換えはまだ先の予定ですが、ローンは組まず、現金で買える範囲と覚えておいてください。安易にローンで買えばいいと思わず、買い換えのための貯蓄をしっかりしておくようにしましょう。その時点でマイカーローンの金利がどの程度かは分かりませんが、ローンで買ってしまうと余計な利息を支払っていくことになります。そうしたムダを省くことも、これからの生活では大事になってきます。もう1つ、あえて申し上げるとしたら、今は親御さんに甘えてもいいのではないでしょうか? ずっと同居でもいいと言ってくれているのなら、3年とはいわず、もう少し収入が安定するまでは同居させてもらい、生活費も免除してもらい、自分の生活基盤を整えることに専念してもいいと思います。ご両親に相談してみてはいかがですか? 奨学金の返済もご自身でなさっています。甘えられるところは甘えていいと思います。その分、お金ではない親孝行をなさればいいのではないでしょうか?

親御さんも将来を考えれば、心身の健康を取り戻し、新たな仕事に就いて安定した生活が送れるようになることを願っていると思いますよ。

アドバイス3 どういう将来でありたいか、ありたい自分をイメージしてみて

最後に、税金、社会保障関係についてです。いろいろ心配されているようですが、老後のことを考えれば厚生年金に加入できる働き方が良いものの転職先で厚生年金に加入できないのでしたら、国民年金加入になりますので、その保険料は自己負担になります。しかし、国民健康保険(これも勤務先の社会保険に加入できない場合)や、住民税は前年度の所得に対してかかるものです。おそらく、来年は最低限の金額、もしくは住民税は非課税になるのではないでしょうか? その後は、収入によって変わりますが、年収120万円であれば、103万円が控除され、残り17万円に対して課税されますが、おそらく年間で数万円、ということになると思います。詳しくはお住まいの自治体の役所などに確認するといいと思いますが、あまり心配しなくても大丈夫です。

もっとも年収が多ければ、その分、税金、社会保険料は上がりますが、そこまでの働き方をしないということですから、毎月5万円もかかるということはありません。

今もまだ健康を取り戻せていないのでしたら、転職も焦らず、無理のない働き方ができるところからスタートし、徐々に生活を整えていってください。どういう生活をしたいか、どういう将来でありたいか、ありたい自分をイメージしてみてください。必要な収入はそれによって変わってきますよ。

相談者「ぼちぼち」さんから寄せられた感想

NISAや貯蓄は続けていかないといけないという思い込みや税金の支払いなどで心配が尽きなかったので、深野先生のアドバイスを見てとても安心いたしました。また、先にはなりますが、車の購入はキャッシュで行いたいと思います。この1年間はとても苦しみ、自分のキャリアに悩んだ時期でもあったので、今後どのようにしたいかゆっくり考えていこうと思います。先生の心に寄り添ったお言葉とても沁みました。このたびは本当にありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子