最終的にいくらあれば仕事を辞められますか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は40歳、会社員の女性です。持病を抱え、現在のハードワークからの早期退職を検討中。収入優先でできるだけ長く働くか、途中パート勤務に切り替えるか、FIRE生活を目指すか……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

住宅ローンを抱えていますが早期リタイアしたいです

ロウルさん(仮名)

女性/会社員/40歳

大阪府/持ち家・マンション

■家族構成

1人暮らし

■相談内容

生まれつき持病があり、疲れやすく体力がありません。それでも自立しなければと、頭脳労働に従事することで年収750万円を得ることができ、投資を含めると2200万円ほどの資産があります。ただ過酷なデスクワーカーで仕事がつらく、度々ストレスで不眠気味になってしまいます。ストレスは持病にもよくありませんので、一刻も早く資産を築いて早期退職したいと考えています。

今後のプランとして、

①このまま働き続ける(ストレスで健康を害しそうだがお金は貯まる)

②しんどくなったら時短もしくはパートタイムに切り替える(ほどほどに生きていけそうだがお金は心配)

③目標額に達したらFIREする

を考えていますが、とにかく一番の理想は「早期退職」です。最終的にいくらあれば仕事を辞められますか?

また、今年マンションを買ったばかりで残債は2980万円、毎月8万円の返済で35年ローンですが、ワイド団信のため、住宅ローン金利は0.629%(変動)と一般の団信より高く、これが重たく感じています。繰上げ返済をしたほうがよいでしょうか?

マンションは私の死後、年の離れた妹に譲るつもりですので、むしろ生命保険と思ってあえて35年ローンのままでいたほうがよいでしょうか?

なお、両親からの相続は見込めませんし、自分の介護費は自力で用意したいと思っています。

投資は外国株をメインに買っており、住宅ローン以外に奨学金などの借り入れはありません(奨学金返済済み)。

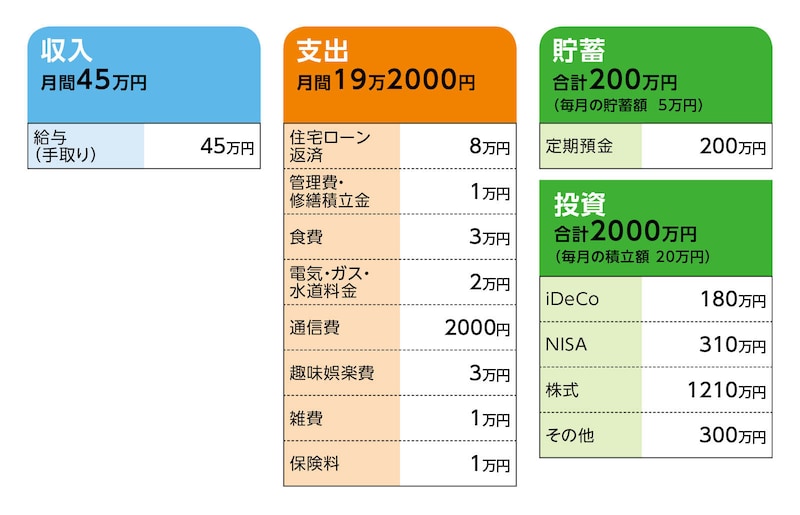

■家計収支データ ■家計収支データ補足

(1)今後の働き方について

現在の業務は、どれだけ頑張っても55歳までと考えている。「時短もしくはパートタイムに切り替える」場合、スーパーのレジ係、事務など納期やノルマに追われない仕事となる予定。時給は1150円が下限。1日5時間勤務で月収10万円程度を想定。

(2)趣味娯楽費の内訳

・スキンケア・美容/1万円

・趣味のスポーツ観戦(チケット代・飲食費)/1万円

・家族親戚への誕生日プレゼントやお年玉/1万円

(今後、親戚付き合いは減ると思うが、お年の予算だけは確保したいと考えている)

(3)退職金の有無

退職金はなし。

(4)投資の詳細

投資全体で月20万円程度購入。メインは積立ではなくトレード。

・iDeCo/180万円(毎月2万3000円積立)

・NISA口座/投資信託130万円、個別株180万円

・特定口座/株式1210万円

・暗号通貨/200万円

・他に、CFD取引やFXなど、時間外のトレード用資金に100万円

■FP深野康彦の3つのアドバイス

アドバイス1 無理な継続勤務は第一に避けるべき

アドバイス2 セミリタイアで老後資金確保

アドバイス3 FIREを目標とすることはリスク

アドバイス1 無理な継続勤務は第一に避けるべき

ご相談者のロウルさんは、健康面で不安を抱えながら、これまでよく頑張ってこられたと思います。ハードな仕事を続けながら、まとまった金融資産も作ることができました。今後、希望されている「早期退職」も自身の健康を第一に考えれば、当然のことだと思います。では、どういう形での早期退職が望ましいか。ロウルさんが候補に挙げている3つのプランをそれぞれ検討してみます。

最初に①の「このまま働き続ける」ですが、どんなに頑張っても「55歳」と言われています。55歳は15年後。現在、貯蓄と投資で月に計25万円回しています。年間300万円(来年以降発生する固定資産税は家計節約などで相殺とする)はハイペースですので、実際にそこまで勤務し続ければ、今ある金融資産と合わせて、55歳の時に手持ち資金は6700万円(投資商品は元本ベースで試算。以下同様)となります。

ただし、それだけ仕事を続けると、ストレスで健康を害する可能性があるとご本人も感じているのですから、やはりこのプランは無理があると考えるべきです。資産が増えても、その結果、老後を病気治療で費やすだけの日々になっては元も子もありません。

アドバイス2 セミリタイアで老後資金確保

したがって、これは次の②のプランにつながりますが、現在の勤務を継続するのは長くて50歳まで。早く退職を希望されるのなら、45歳まででもいいと思います。そして、②の利点は、退職後にすぐに完全リタイアをするのではなく、パートなどで負担のない程度に働き続けるセミリタイアであること。例えば、45歳まで勤務すれば、退職時の金融資産は3700万円。その後、ロウルさんが言われる、手取りで月10万円のパート収入を得るとします。公的年金を受給する65歳まで20年間。生活費が今と変わらないなら、毎月9万2000円の赤字ですから、2200万円を資金から取り崩して、65歳で手持ち資金=老後資金は1500万円。

65歳からは年金だけの収入とします。年金受給額は不確定ですが、手取り額で12万~14万円でしょうか。ここでは仮に13万円とすると、住宅ローンが完済となる75歳までは、月6万2000円の赤字ですから、10年間で約750万円。結果、老後資金は半減しますが、75歳以降は年金だけで生活費がカバーできるか、逆に貯蓄に回せる月もあるかもしれません。

つまりは750万円がそのまま老後の予備費(医療・介護費用、住宅機器の買い替え、旅行費など)となりますので、老後資金も大きく心配する必要ないと考えられます。その点で、②は現実的なプランでしょう。

また、現在の勤務を45歳ではなく、46歳、47歳と継続すれば、その後のパート勤務の期間を短くしたり、老後資金をさらに増やしたりすることが可能となります。また、可能なら退職後、半年ないし1年ほど仕事はせず、ゆっくり休んで心身ともにリフレッシュしてからパートを開始してもいいのではと思います。

アドバイス3 FIREを目標とすることはリスク

では、最後の③を考えます。プランは「目標額を達成したらFIRE生活をする」ですが、「FIRE」の意味合いを、資産の運用益で生活費を確保するため、早期リタイア(完全リタイア)しても、資産そのものは減らないとするなら、少なくとも継続的に年間の生活費分を運用益だけで得ることになります。ここでは、②の試算同様、45歳退職で設定し、以降は完全リタイアとします。

退職時の金融資産は3700万円。対して、生活費には社会保険料(うち国民年金保険料は現行60歳までの支払い)が別途発生しますので、60歳までは21万5000円とすると、年間260万円の運用益が必要となります。手持ち資金全額を運用に回しても、税引き後で年利7%となります。

しかも、これを15年、20年と継続することは容易ではありません。もし、運用益が生活費を下回れば、金融資産を取り崩すことになるため、原資が減り、さらに高い運用益が必要となります。大きなリスクがあると言わざるを得ません。

では、ロウルさんが言われているFIREを始める「目標額」はどの程度でしょうか。基本的には、必要な今後の生活費、老後資金を確保し、残る余剰資金で資産運用を行うことが重要と考えます。そうなると、45歳での完全リタイアでは60歳までの生活費分の金融資産しか確保できません。

50歳なら退職時に5200万円。65歳までの生活費がざっと3800万円、75歳までに4550万円。それ以降、年金で生活費がカバーできるとすると、残り650万円。これを老後の予備費に充てると、結果的に50歳まで勤務しても運用の余裕資金はほぼないことになります。

もちろん、運用に回した資金がゼロになることは考えにくいですし、ロウルさんなら、損失をより抑える知識も経験もあるでしょう。50歳で5200万円を確保できれば、FIRE生活が可能となるかもしれません。

また、投資にこだわらず、完全リタイアを目的とするなら、この程度、金融資産を準備することが金額的には目安となるとも言えます。

ただ懸念する点は、体調を維持しながら、現在の勤務を10年間続けることができるかどうか。目標額のために無理をしてはそれこそ意味がありません。少なくとも現時点では、FIRE生活は考えず、まずは現在の勤務先での継続と、体調を崩す前にパート勤務に切り替える。これを最優先に考えてほしいと思います。

最後に、住宅ローンの繰上げ返済をすべきかどうかについて。確かに繰上げ返済を実践すれば利息分で有利となりますが、早期退職を目指しているならば、まとまった資金はできるだけ手元に残しておくべきです。金利も高めと感じるでしょうが、慌てて繰上げ返済するほどではありません。

現在の勤務先を退職すれば、その後、パート勤務であれ、完全リタイアであれ、手持ち資金を取り崩す生活となります。何か大きな支出が発生しても対応できるよう、少なくとも年金受給となるまでは、できるだけ金融資産は減らさないことが望ましいと考えます。

相談者「ロウル」さんから寄せられた感想

深野先生、このたびは条件ごとに詳しく教えていただきありがとうございます。生まれつき身体が弱く頼れる身内もおらず、動けるうちにどうにか資産を築かなければ……と必死に働いてきましたので「早く退職を希望するなら、45歳まででもいい」とのお言葉に肩の力が抜けた気分です。具体的な金額の目安も分かりましたので、まずはあと5年、元気に働こうと思います。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武