転職と引っ越しなどで、あまり貯蓄はできておりません

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、最近入籍をされて、住宅購入や教育費の準備などについて悩んでいる29歳の転職活動中の女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

将来の住宅購入や教育費の準備をしたいです(写真はイメージです。本文の内容とは関係ありません)

ますくさん

女性/転職活動中/29歳

神奈川県/借家

■家族構成

夫(会社員/29歳)

■相談内容

深野先生のアドバイスはいつも寄り添っていただける内容で心に沁みてくる内容で、いつも感動し、自分に当てはめたりしています。

先日入籍をしました。今後、住宅購入・教育費関係などで出費がかさむことが予想されているため、どのように予算を組み立て、貯金を行っていけばよいか悩んでおります。

入籍を機になるべく財布を一緒にして管理しようということになりました。転職と引っ越しなどで、あまり貯蓄はできておりません。今現在は、これまでの貯金と失業保険で家計収支はプラスマイナスゼロ程度になっています。

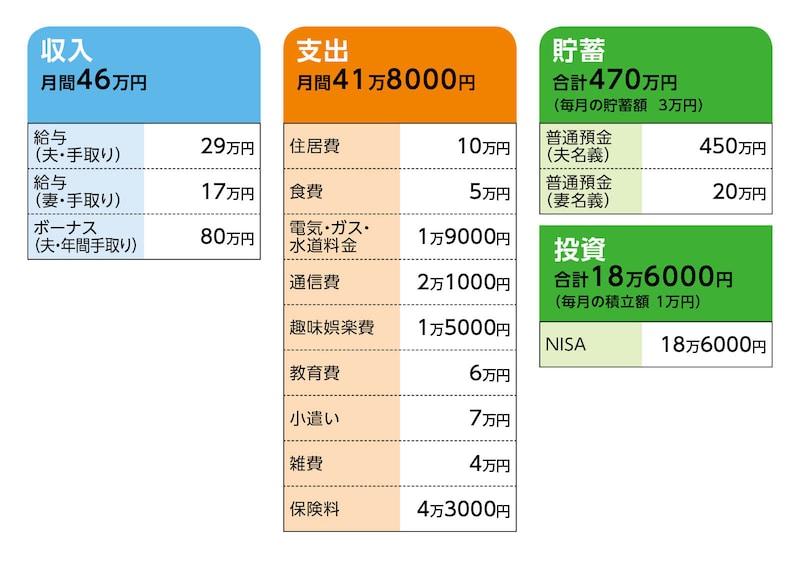

現状、私自身が転職活動中で収入が不確定のため、手取り17万円と仮定し(契約社員で時給制となった場合、これより下がる可能性があります)、また、夫の転職による減収の可能性もありますが、現状の夫の給与+私の給与17万円(仮)+夫のボーナスのみで試算していただけますと幸いです。

■家計収支データ ■家計収支データ補足

(1)貯蓄・投資について

毎月3万円を積み立て。NISAの積立は1カ月1万円。

(2)月々の家計支出

家計支出の予算割合が妥当か、無駄遣いがないか知りたいです。月間家計支出に含んでいない、旅行と帰省、その他高額出費をボーナスから支出しようと考えています(ボーナスの残りは貯蓄想定)。

月間家計支出に含んでいない支出の内訳は、

・旅行と帰省60万円(帰省15万円×2回、旅行15万円×1回、旅行7万5000円×2回)

・その他高額出費50万円(家具家電購入、ご祝儀、ふるさと納税、高額医療費、その他突発的な高額出費)

です。

(3)住宅ローン借入額について

3年以内目安で、戸建て注文住宅購入を検討しています。夫名義、変動金利、ネット銀行、親族からの支援なし、ボーナス払いなし、の予定です。4500万~5000万円程度の借入額が限度かと考えていますが、

・月々の支払額をいくらに収めるのが理想的か

・住宅購入時に支出する現金(引っ越し、家具家電購入、オプション工事などを含む)は、現在の貯金額からいくらまでが妥当か

以上2点ご教示ください。

(4)子育てを想定した家計支出の変更について

住宅購入後(約3年後)に第1子出産を考えています。子どもは2人を想定していて、学費は最大掛かる費用(私立高・私大理系、できれば自宅から通学)を考えています。

私自身は出産・育児休暇で2人合わせて数年単位で休暇を取ることを想定しており、夫にも1人あたり少なくとも3カ月程度は休暇を取ってもらいたいと考えています。

子育て費用として、年代ごとにどの程度支出するか見当がつかないためご教示いただきです。また、子育て費用に支出を回す分、現在ある家計支出のうち何を削るべきか、知りたいと思います。

(5)奨学金について

私の奨学金は、4年間の借り入れで計240万円をしており、残債140万円、月々の返済1万3700円+繰り上げ返済の別積立2万円の合計年約40万円返済できる計画にし順調にいけば、転職後からあと3年程度で完済予定です。

(6)支出の詳細

・子どもができたら、新車(300万~400万円)を購入予定

・教育費は奨学金返済(返済額2万円、一括返済用積立2万円、親への返済2万円)

・雑費は、日用品1万円、医療費・電車代2万円、衣服1万円

(7)小遣いについて

夫:5万円(趣味に2万円、昼食代1万5000円、交際費1万円、仕事関係5000円)

相談者:2万円

(8)保険について

夫/

・個人年金保険(ドル建て、2020年加入、65歳から10年)=毎月の保険料1万円※10年目に払い済み検討

・生命保険(満期65歳、10年目までは解約金発生)=毎月の保険料2万円※家計が苦しい場合は10年目に1万円に減額検討

・医療保険=毎月の保険料6800円

相談者/

・医療保険=毎月の保険料6200円

■FP深野康彦の3つのアドバイス

アドバイス1 支出の見直しと予算決めをし、年間170万円の貯蓄を目標に

アドバイス2 3年後に住宅購入は可能だが、貯蓄ペースはダウンする

アドバイス3 老後資金を貯める余裕がない。夫婦ともに収入アップを目指すこと

アドバイス1 支出の見直しと予算決めをし、年間170万円の貯蓄を目標に

結婚して2人の生活が始まったばかりです。いろいろと細かく予定を立てておられますが、現段階では確実に貯蓄をすること、家計支出を管理することが最優先です。近い将来の目標として、住宅購入、出産、子育てがあるのですから、子どもが生まれるまでの今が貯めどきであることを覚えておいてください。仮に、毎月4万円の貯蓄とボーナスの80万円を貯蓄したとして年間128万円です。しかし、旅行などで60万円、その他の大きな出費で50万円、合計110万円を見込んでおられ、結果的に18万円しか貯蓄は残りません。これでは何年たっても目標をクリアするのは難しいでしょう。

毎月の支出の削減と、旅行などのその他の支出を見直し、確実に貯蓄が残るようにしなければなりません。

毎月の支出のうち、ご主人の個人年金保険と生命保険に関しては払い済み、もしくは解約を。現段階では医療保険だけで十分です。子どもが生まれたら、割安な定期保険で必要な死亡保障を確保するのがセオリーです。それが確保できたうえで、余裕があれば個人年金に加入しても構いませんが、ご主人が現在加入している保険は生活実態に合っていません。また、医療保険はご主人もご相談者も割高なものに加入しておられます。2人で5000円程度に収まるシンプルな医療保険、または共済で十分です。保険の見直しができれば、毎月3万8000円は貯蓄に上乗せできます。

また、小遣いと雑費で11万円となり、収入の24%を占めており、やや使いすぎです。ここを8万円にして3万円削減してください。通信費も契約を見直すことで半分に減らせるはずです。

これらを一気に見直すことは難しいかもしれませんが、支出を抑えることで、7万8000~8万円を貯蓄に回すことができますし、そうしなければ住宅購入などの目標をクリアすることは難しくなります。

さらにボーナスを貯蓄して取り崩すのではなく、あらかじめ予算を決め、その範囲に収めることも大事です。旅行関係は半分の30万円、その他の支出も半分の25万円とし、25万円は確実に貯蓄してください。

毎月4万円+8万円で12万円。年間144万円。これにボーナスからの25万円を加えて169万円。年間約170万円を貯蓄できるように、まずはお金の流れを整理するようにしてください。

アドバイス2 3年後に住宅購入は可能だが、貯蓄ペースはダウンする

年間170万円の貯蓄ができ、それを3年続ければ510万円です。現在の貯蓄470万円にNISAの18万6000円を加えると998万6000円、約1000万円になります。ここで住宅購入を検討することができます。仮に頭金400万円、諸費用として200万円、合計600万円を貯蓄から捻出します。住宅ローンは3500万円が上限です。購入する物件価格は3900万円が上限となります。

全期間固定金利2.3%、返済期間35年とすると毎月の返済額は12万1400円です。マンションであれば、管理費、修繕積立金がかかり2万5000円程度とすると、毎月の住居費は14万6400円。今の住居費から4万6400円増額になり、その分、毎月の貯蓄額は7万5000円に減ります。

毎月7万5000円で年間90万円。ボーナスから25万円で年間115万円です。住宅購入時に2人は32歳ですから65歳までの33年間で3795万円になります。住宅購入時の残りの貯蓄400万円を加えて4195万円。これが夫婦65歳時までに貯められるお金ということです。

アドバイス3 老後資金を貯める余裕がない。夫婦ともに収入アップを目指すこと

子どもについては2人を想定しており、私立高校、私立大学理系を考えておられるのであれば、塾代などの学校外費も含めると1人1500万円、2人で3000万円は必要になります。子どもの教育費は、その都度掛かり、家計から捻出したり、貯蓄から支払っていったりすることになりますが、65歳までに貯められる金融資産4195万円から3000万円を差し引くと、1195万円が実質的な老後資金ということです。ただし、子ども2人の出産育児で都合4年ほど産休となれば、その間、貯蓄はできないと考えてください。年間115万円の4年分、460万円を金融資産から差し引くと、残りは735万円です。子どもが生まれたら新車を購入とありますが、年齢を考えると数回の買い換えが必要になります。65歳時点で、貯蓄が残っているか……ということになります。

ご相談者は転職活動中とのことですから、できるだけ収入アップを目指してほしいですし、ご主人もまだ若いので、今後収入が上がる見込みもあるでしょう。奨学金の返済が終われば、貯蓄額も増やせます。ただ、現時点での収支をベースにして試算していくと、家計支出の見直しをして、年間貯蓄額を増やしたとしても、住宅購入、子ども2人の教育費、車の買い換えで、老後資金を貯める余裕がない、ということになります。

まだまだ先のことですが、今、家計を見直し、今後収入アップを目指し、貯蓄を積み重ねていくことが目標をクリアするためには必要で、安心できる老後を過ごすためにも、今が大切です。

冒頭で述べましたが、今が貯めどきです。貯蓄のペースが掴め、家計が整理できたら、もう一度ご相談をお寄せください。現時点でアドバイスできるのは、年間貯蓄額170万円を目標にしっかり貯めて、3年は続けてほしいということだけです。

相談者「ますく」さんから寄せられた感想

やはり、私の収入が低いことが家計に大きく影響しているのだと痛感しました。相談中に決まった就業先では、雇用形態は契約社員+ボーナスも寸志という内容のため、夫とも相談し、ひとまずは前職からのブランク期間もありますので、働きながら新たに条件の良い会社を見つけていこうということになりました。保険については、私自身は持病があるため、共済に入れたら移行し、夫はまた再考してもらおうかと思います。またライフプランが変わりましたらご相談させてください! このたびはありがとうございました!※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子