人付き合いが多く、飲食費や旅行でお金がかかります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、55歳の一人暮らしの会社員女性。想定したマネープランで80歳まで生活ができるかどうかで悩んでいます。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

80歳まで生活できる?

まりんさん

女性/会社員/55歳

北陸/借家

■家族構成

一人暮らし

■相談内容

仕事がハードワークで心身ともにキツいため、あと2、3年で退職し、内勤の事務職で働きたいと考えています。実家はありますが、賃貸で自由に暮らしたいのです。高齢になってから賃貸契約が継続できるのか不安ですが、住まいを固定するのには抵抗があります。

また、投資に失敗しています。誰でも儲かる数年前の相場で400万円の含み益がありましたが、その後の利上げや上場廃止などで元本割れをしています。投資センスがありません。新NISAから投資信託を地道にしていくつもりですが、年齢的に貯金の方がよいでしょうか?

働き詰めでしたので、60~65歳はもっとペースを落として働きたいですが、5年間でいくらまでなら貯金を切り崩せますでしょうか? 80歳まで生きられたら十分です。また、私のシミュレーションで80歳まで生活していけますでしょうか?

貯金が270万円と少ないのが情けないですが、ボーナスは1年で26万円貯金しています。人付き合いが多く、飲食費や旅行でお金がかかります。毎月3、4万円はショッピングで使用しています。

一人っ子のため、母が亡くなった場合は死亡保険240万円を受け取れ、母の預金は200万円ぐらい。母は毎月17万円くらいの十分な遺族年金が支給されているため援助はしていないですが、食費の一部や衣類、旅行などは私が出しています。

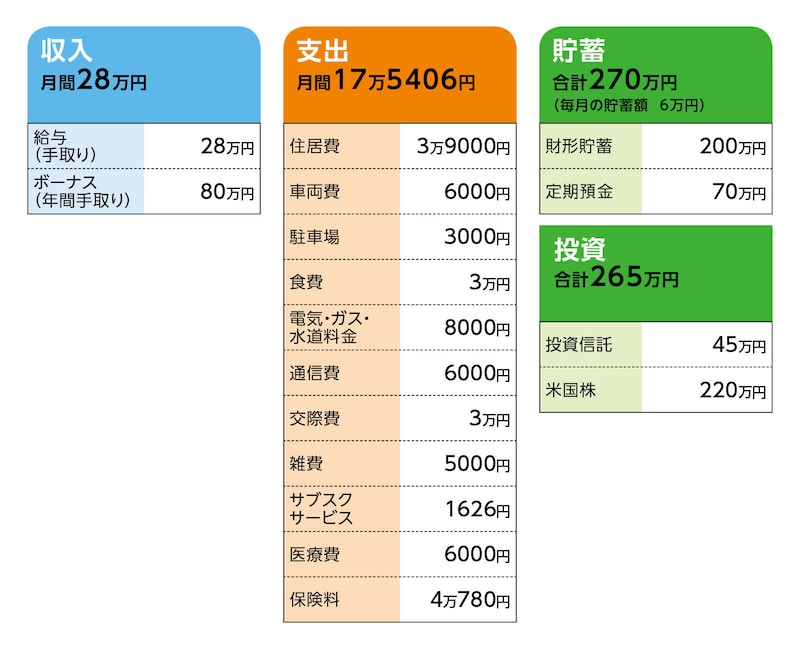

■家計収支データ ■家計収支データ補足

(1)ボーナスについて

●ボーナス額は、変動があり80万~100万円くらいで、最近は80万~90万円。

●ボーナスの使い道

・財形貯蓄6万円

・個人年金保険10万円

・自由に使うための積立20万円

・残りは定期預金か母親に渡している

(2)貯蓄について

毎月の貯蓄は、財形貯蓄4万円、個人年金保険2万円、自由に使うための積立2万円。(自由に使うための積立の用途は被服代、旅行代、車維持費、愛犬のワクチンなどの医療費など)

(3)家計収支について

収支の黒字分はショッピングで使うことが多いです。自分や母の衣類など、化粧品、通販での食品、本、愛犬食費やサプリメント、マッサージ代など。

(4)自動車について

月6000円の車両費はガソリン代。現在、会社から営業車を貸与されており、土日以外はマイカーを使いません。走行距離も少なく、あと5年は買い換えないと思います。5年後に通勤で車を使用しない環境にあれば、レンタカーで済まそうとも考えています。

(5)加入保険について

・医療保険(がん診断、認知症診断100万円付帯)=毎月の保険料7120円

・介護保険(60歳まで、要介護2診断で200万円)=毎月の保険料1000円

・財形型個人年金保険(3年前に加入、58歳まで継続加入で60~70歳まで毎月2万1000円ぐらい)=毎月の保険料2万円

・個人年金保険(20代で加入59歳まで支払い、60歳から10年確定、毎月5万円)=毎月の保険料5180円

・個人年金保険(70歳から10年確定、毎月2万5000円)=230万円一括払い

その他、母の車の保険4280円、ペット保険3200円

(6)退職金について

58歳での退職金は250万円くらいだと思います。60歳まで死に物狂いで働けば500万円くらいです。

(7)働き方と公的年金について

58歳4月から額面18万円程度、ボーナスなしの仕事に転職し厚生年金を支払った場合に、65歳から年金12万円となる計算です。任期付職員への転職を考えているため、採用になった場合は厚生年金に加入できます。国民年金になる可能性もあると思います。

(8)相談者が考える58歳以降のシミュレーション

○58歳

貯金予想700万円くらい

支出は月に計18万5000円と想定

○58歳4月から59歳1月まで

手取り13万円を目指す!

毎月6万円貯蓄を切り崩し、126万円

○60~65歳

個人年金保険7万1000円くらい

パートで手取り11万円目指す

働くペースを落として貯金を切り崩したいです

○65歳で車を手放す

それまでは車検や税金、旅行などは、都度貯金切り崩し

○65歳以降

65歳から厚生年金12万円くらい

年金手取り11万円くらいと個人年金保険7万1000円くらい

○71歳から80歳まで

年金手取り11万円くらいと個人年金保険2万5000円以上

■FP深野康彦の3つのアドバイス

アドバイス1 退職前に家計管理を整理して足元を固めること

アドバイス2 人生、シミュレーションどおりにはいかない。突発的な対応が難しい

アドバイス3 貯蓄を取り崩してまで投資をするのは避けること

アドバイス1 退職前に家計管理を整理して足元を固めること

3年後の58歳で退職すると仮定し、その後のマネープランがどうなるのか試算していきますが、その前に現在の収支、家計管理を整理して足元を固めることが大事です。いただいたデータでは、毎月の貯蓄額を入れても5万円ほどの黒字になっています。本来は10万~11万円は貯蓄できるはずですが、支出がデータ以外にあるように思われます。58歳までに700万円の貯蓄と書かれていますが、漠然と700万円と考えるのではなく、きちんと家計管理をして貯蓄目標額を考えてみましょう。もう少し貯めることができるはずです。退職前の3年間で足元を固めることが最優先となります。

まず、毎月10万円の貯蓄をと述べたいところですが、他に支出があるとしたら、8万円が限界かもしれません。毎月8万円の貯蓄を先取りし、残ったお金で支出を管理するようにしましょう。毎月8万円で年間96万円。ボーナスからは54万円を先取り貯蓄し、残ったお金で趣味などに使えばいいでしょう。年間150万円は確実に定期預金などで貯めるようにしてください。母親への金銭的援助は、残ったお金の範囲で行うようにしましょう。

3年間で450万円。現在の金融資産535万円、退職金250万円を加えると1235万円となります。

これが58歳、退職時の金融資産となります。

アドバイス2 人生、シミュレーションどおりにはいかない。突発的な対応が難しい

58歳からは収入が減り、毎月13万円を目指すのなら、年間で156万円。一方、支出は18万5000円と書かれているとおりにできるとして年間で222万円です。ただし、これまでボーナスから支出していた分を考慮すると年間支出は250万円を見込みます。差額は94万円。これは金融資産から取り崩していくことになります。58歳から60歳までの2年間で188万円。60歳時点での金融資産は1046万円になります。60歳から65歳までの収入はパート収入が毎月11万円。個人年金保険の受け取りが毎月5万円。このほか財形年金の受け取りがあります。この財形年金については、いただいたデータでは不明な点があり、毎月4万円、ボーナスから6万円を積み立てているとすると、年間54万円。この先3年で162万円が積み上がり、現在の財形貯蓄残高200万円と合わせて362万円です。非課税の範囲内であれば、10年分割で受け取ることにすると、年間36万円になります。財形型個人年金保険に3年前に加入とありますが、これが財形年金を指しているのか、別の個人年金保険かが判断できませんが、先に述べた財形年金と考え試算します。つまり、年間手取り収入は、パート132万円+個人年金保険54万円+財形年金36万円=222万円。

対して年間支出が250万円で変わらないとすると、年間28万円の不足。5年で140万円を金融資産から取り崩します。65歳時点での残りは906万円です。

65歳から70歳は年金のみの収入となり、公的年金が手取りで120万円、財形年金が36万円、個人年金保険が手取り54万円で合計210万円。支出は車を手放すことで年間13万円削減できるので、年間支出は237万円。差し引き27万円の不足。5年で135万円。70歳時点での金融資産の残りは771万円。

70歳以降は、公的年金が手取り120万円、70歳から受け取り開始の個人年金保険が手取り28万円で合計148万円、支出が237万円のままだとすると89万円が不足。金融資産は8年程度で底をつきます。

80歳まで生きられたら十分と書かれていましたが、ここまでの試算でもかなり厳しい収支となります。突発的な出費などは考慮していませんし、何より、80歳以降は公的年金のみで生活していかなくてはならなくなります。

ここまでは、あくまでもいただいたデータを元にした概算です。もう少し収入は増やせる、支出も減らせる、個人年金保険の計算が異なっているなど、いろいろとあるかもしれません。しかし、老後資金が潤沢にあるわけではないので、ご相談者が思い描くシミュレーションどおりに過ごせるとは限りません。

アドバイス3 貯蓄を取り崩してまで投資をするのは避けること

退職までの3年間にしっかり貯蓄をすること、退職後、しばらく休養をとるにしろ、再度働く際には、生活費がまかなえるだけの収入を目指してほしいと思います。貯蓄はできずとも、58歳時点での貯蓄1235万円をできるだけキープする、減るスピードを遅くする、そうしたことを考えるようにしてください。以上のことを踏まえると、今後は、投資は控え、現在の投資商品を徐々に利益確定させ、現預金を多く持っておくことが大事です。貯蓄を取り崩してまでリスクのある投資(新NISAも同じ)に振り替えるのは、リスクが高すぎます。収支がプラスになり、余剰資金がでるようなら、1万5000円までなら新NISAでの積み立てもできるでしょう。くれぐれも貯蓄を投資に振り替えるのは避けてください。

少し厳しい内容になったかもしれませんが、現時点でも貯蓄は多くはありません。退職し、働くペースを落としていくなら、細かい計算をするよりも、収支をしっかり管理していくことを心がけるようにしてください。

相談者「まりん」さんから寄せられた感想

深野先生にプランニングしていただいて改めて、老後に向けての足固めができていない甘さと見通しの甘さを痛感しました。今の生活と貯蓄について、しっかりと見直しをしてみます。アドバイスをいただけた機会に感謝いたします。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子