食費や生活費も、子どもの成長や物価高などでじわじわ増えてきています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、子ども5人の教育費が足りるのかを心配している40歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

生活費も上がっています

にょろりんさん

女性/会社員/40歳

東京都/持ち家(一戸建て)

■家族構成

夫(会社員・37歳)、第1子(9歳)、第2子(7歳)、第3子(5歳)、第4子(2歳)、第5子(1歳)

■相談内容

子どもが5人います(6人目の予定はありません)。

今はまだ第1子が小学生なので、大きな出費はなくきていますが、これから始まる教育費ラッシュに耐えられるのか、本当に不安です。

そして食費など生活にかかるお金も、子どもの成長や物価高などでじわじわ増えてきています。家計は、コンパクトに倹約を目指してはいますが、わりとざっくり会計で、細かく家計簿などはつけていません。

今後の家庭の支出の仕方のポイントや、見直しするとよい部分などご助言いただきたいです。

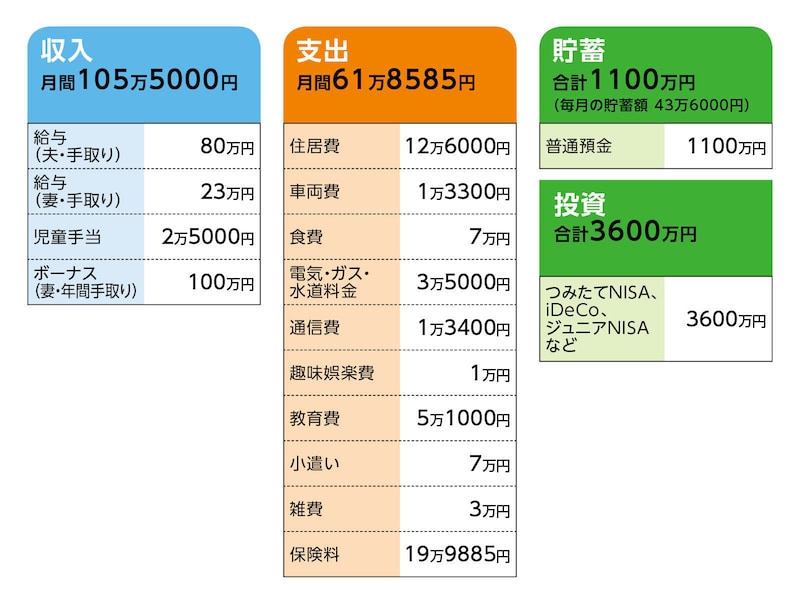

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

・車の維持費(車検など)12万円

・家の管理、家電などの大きな買い物や予備費として15万円

・旅行・レジャー費20万円

・仕事関係の支出5万円

・年額の税金(自動車税3万9500円、固定資産税15万円)

・地震保険1万1000円/年

(2)貯蓄について

現在は投資信託中心に定期的に貯めており、現金は1000万円を下回らないようにしています。ジュニアNISAがなくなるので、つみたてNISAを増額したらよいのか、家族も多く、支出も増えていくので、もう少し現金で持っていた方がいいのか悩んでいます。

また、2年後には第1子と第2子の学資として貯めている保険の払い込みも終わるので、年100万円程度、どのように運用するといいか知りたいです。

(3)投資商品について

合計で3600万円。つみたてNISAやiDeCo、ジュニアNISAなど。詳細は省略。

・つみたてNISA(夫):40万円/年

・つみたてNISA(相談者):40万円/年

・iDeCo(夫):14万4000円/年

・iDeCo(相談者):14万4000円/年

・ジュニアNISA:1120万円払い済み(今年で制度終了)※第4子、第5子の学費として

(4)家計収支について

支出の内容は以下。

・通信費はスマホ7000円(3台分)、ネット4300円、NHK2100円

・教育費は保育園6000円、小学校給食教材費1万円(2人分)、習い事3万円(3人分)、通信教材5000円(3人分)

・小遣いは夫5万円、相談者2万円

・雑費は衣服、日用品、学用品

(5)住居費について

・購入年/2019年

・購入価格/5300万円

・ローン借入額/3500万円

・借入金利/1.15%

・返済期間/27年

・毎月の返済額/12万6000円

・ローン残債/3140万円

※返済は毎月返済のみ。固定資産税15万円、地震保険1万1000円

(6)車について

所有台数は1台。車両費の内訳は、ガソリン代8000円、自動車保険6万4000円を月割。買い換えは2年後、中古ワンボックスカー200万円程度の予定。

(7)加入保険について

保険料については月割りで記載。

【夫】

・生命保険(養老タイプ、65歳まで払込、死亡保障300万円、医療特約なし)=年払い保険料6万3500円

・生命保険(収入保障タイプ、掛け捨て、死亡保障20万円/月、医療特約なし)=年払い保険料4万3000円※子どもの学費や生活費のめどがついたら解約予定

・生命保険(終身タイプ、55歳まで払込、死亡保障2500万円、医療特約なし)=年払い保険料63万4000円※夫の退職金代わりに積み立て、65歳時の解約返戻金2100万円

・がん保険(掛け捨て、治療費・入院費の保障)=年払い保険料8400円

・生命保険(ドル建て個人年金タイプ、10年支払い期間)=年払い保険料12万円/年※所得税控除対策として加入

・その他の保険=4万円/年

【学資保険代わりとして】

・生命保険(一時払い終身、死亡保障630万円、医療特約なし)=毎月の保険料なし※500万円払い済み、第1子大学入学時に解約返戻金540万円

・生命保険(終身タイプ、10年払込、死亡保障800万円、医療特約なし)=年払い保険料49万円※第1子学資として、残り2回、18歳時解約返戻金530万円

・生命保険(終身タイプ、10年払込、死亡保障800万円、医療特約なし)=年払い保険料49万円※第2子学資として、残り2回、18歳時解約返戻金530万円

・生命保険(終身タイプ、10年払込、死亡保障650万円、医療特約なし)=年払い保険料50万円※第3子学資として、残り4回、18歳時解約返戻金530万円

【その他の保険】

・傷害保険(通院3300円/回)、賠償責任保険(3000万円まで)=毎月の保険料810円

(8)働き方について

夫は65歳、私が65歳まで働く予定。その後については、健康状態や子どもたちにかかる出費状況(自立していてほしいですが)で検討したいと思います。定年退職金は夫はなし。私が2000万円程度かと思います。

(9)今後の出費について

今後、大きな出費は教育費が一番大きそうです。次が車の買い換えでしょうか。教育費については、中学までは全員公立、高校以降も公立希望ですが、合格できなかった場合は私立になるかもしれません(5人中2人が私立高校の想定で計算していただきたいです)。大学も本人の希望にもよりますが、親としては国公立狙ってもらいたいところです。しかし現実は自宅外通学や私大になってしまうかもしれません。高校受験に備え、中学の3年間は塾に通う予定で月2万5000円/人を見込んでいます。

■FP深野康彦の3つのアドバイス

アドバイス1 現在の収支ペースを維持。5人の子どもの教育費の心配は不要

アドバイス2 教育費がその都度出ていくので、現預金のウエイトを高くする

アドバイス3 住宅ローン控除の期間が終わったら繰り上げ返済を

アドバイス1 現在の収支ペースを維持。5人の子どもの教育費の心配は不要

5人のお子さんを育てながら、ご夫婦で収入を得て、しっかり貯蓄、投資をなさっています。現時点でお子さんの進路は未定ですが、一番の心配ごとは教育費ですから、まずは教育費について試算していきましょう。教育費の目安として平均値になりますが、学校別に挙げておきます。

小学校で1人200万円、5人で1000万円

中学校で1人150万円、5人で750万円

高校(公立)で1人140万円、3人として420万円

高校(私立)で1人300万円、2人として600万円

これらをすべて合計すると2770万円です。さらに塾代が月2万5000円、年30万円、中学3年間で90万円、5人で450万円が加わり、3220万円。これが高校までにかかる教育費です。

大学は全員私立として1人500万円、5人で2500万円。すべて合計すると5720万円となり、余裕を見て、6000万円必要になります。1人あたり1200万円と考えればいいでしょう。今後の進路次第で、高校でも塾に通うでしょう。また大学の学部によっては費用がかかりますので、1人2000万円、5人で1億円かかると考えてもいいでしょう。

結論からいうとご相談者の家計では1億円は教育費にかけても問題ありません。このような概算で先にお伝えしておきます。

これは、あくまでも現在の収入、支出の状況に大きな変化がないと考えた場合です。ですから、子ども5人を希望どおりに進学させるのであれば、ご夫婦の健康が一番大事だということもお伝えしておきますね。5人の子育ては本当に大変なことだと思います。時にはゆっくりとした時間を過ごすこと、健康不安があれば、仕事で無理をしないことです。

アドバイス2 教育費がその都度出ていくので、現預金のウエイトを高くする

あらためて、家計収支と貯蓄の状況も整理しておきましょう。現時点で貯蓄と投資を合わせて4700万円の金融資産があります。さらに将来的に満期になったり解約したりした際の保険金が2130万円あります。合計6830万円です。

現在、年間で720万円は貯められていることになり、ご主人が60歳になる23年間で1億6560万円になります。すべて合計すると2億3390万円です。

ですから、子ども5人の教育費に1億円使っても、60歳時点で1億3000万円以上は残せることになります。車の買い換えが1回300万円として今後5回あったとしても1500万円。これもまったく問題ありません。ご主人の退職金がなくとも、ご相談者は2000万円ありますので、老後資金として何の心配もありません。

ここで、一度確認しておいていただきたいのは、お金の流れです。毎月の支出に大きなムダはありませんので、細かい家計簿をつける必要はありません。しかし、貯蓄・投資・保険は年払いのものが多いので、年間でしっかりと貯められているかは確認してください。

単純に計算すると、年間の手取り収入は1336万円です。年間の家計支出はボーナスからの支払い分を足し、貯蓄性の保険料を除くと約590万円。差し引き746万円となります。年間で720万円(毎月60万円換算)の貯蓄ができていると述べたのは、そういうことです。746万円(720万円)をどのように割り振るかは考え方次第です。

今は、つみたてNISA、iDeCoをフル活用して年間109万円。生命保険などに約90万円、学資保険代わりの生命保険に148万円です。一部の生命保険は掛け捨てになりますが、これらはいずれ現金化できます。払込み総額は年間約350万円です。残り370万円ほどは貯蓄として貯められているのか、あるいは臨時的な支出として使っているのかを、把握するようにしてください。

また、現在は投資にシフトされていますが、高校受験が始まる頃には現預金のウエイトを高めるようにしてください。来年あたりから徐々に始めてください。第1子の高校進学を皮切りに、毎年毎年、教育費の支払いが続きます。キャッシュが不足しては本末転倒ですから、その点は十分注意してください。

アドバイス3 住宅ローン控除の期間が終わったら繰り上げ返済を

最後に、住宅ローンについてです。ご主人が60歳のときに完済しますが、子どもの教育費については問題ありませんので、貯蓄次第で、繰り上げ返済を定期的に行ってもいいでしょう。現在は、住宅ローン控除の適用期間中ですから、控除期間が終わってからでも十分、繰り上げ返済の効果はありますので、検討してみてください。高収入の世帯ですから、いろいろな税控除の仕組みを活用されておられ、勉強もなさっていることがうかがえます。1つ1つの支出についても明確に書き出されています。この先も特に心配されることはないでしょう。

くれぐれも健康第一で、ご夫婦で子育てを頑張ってください。応援しています。

相談者「にょろりん」さんから寄せられた感想

今のペースでの支出、貯蓄の継続で5人の子どもたちの学費は心配ないとお聞きし、安心しました。キャッシュでの貯蓄についても、増やした方が良いのではと気になっていたので、ご助言いただき助かりました。先生のおっしゃる通り、私も夫も健康に留意しながら日々過ごしていきたいと思います。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子