今後も無収入で、老後資金に不安はないでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、43歳の女性。ご主人が事故により障害が残り、しばらくは相談者が家計を支えていたが、ストレスにより退職。現在、まとまった資金はあるものの、今後は老後に向けて資金的にどう備えるか、思案中とのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

このまま仕事をしない場合、老後に影響はあるでしょうか?

ひつじさん(仮名)

女性/休養中/43歳

東京都/持ち家・マンション

■家族構成

夫(49歳)

■相談内容

以前は障害がある夫に代わって、私が一家の大黒柱で働いていました。現在は仕事のストレスで精神的な影響が出てきたので、仕事を辞めています。このまましばらくは休養したいです。ただ我が家の家庭状況と家計状況で、老後の生活に影響が出ないか不安です。また、貯金はありますが、インフレに備え投資もした方がよいでしょうか? ご意見をいただきたく、よろしくお願いいたします。

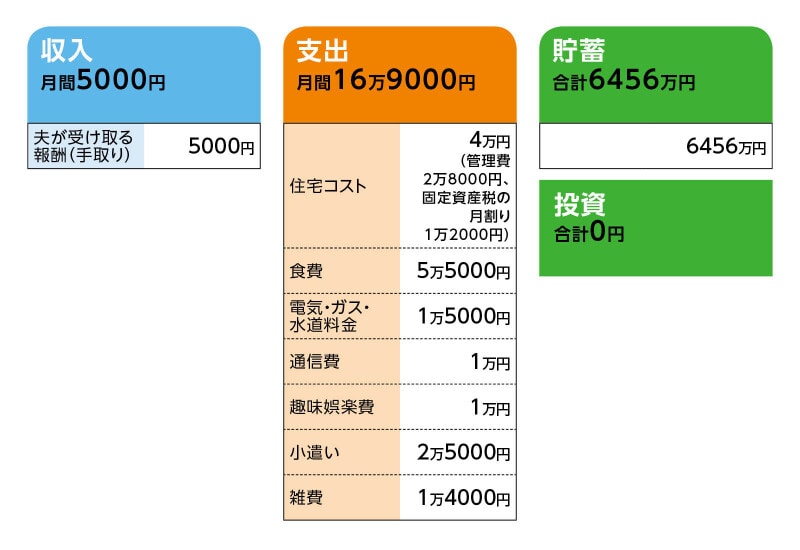

■家計収支データ ■家計収支データ補足

(1)夫について

事故の後遺障害で働けず、施設で働き月額5000円前後の報酬をいただいています。障害年金は受給なし(受給要件に満たず)。国民年金の期間が長く、受給額は「ねんきん定期便」によると年額で42万円。

日常生活では声がけやサポートは必要。特に外出時はサポートが必要なことが多い。また、本人は勤める意思はなく、今の施設で活動を続けたいと思われる。また、ボランティア活動にも参加していて、これも続けていきたいとのこと。追い詰めると夫は「うつ」の症状が出るため、安定した生活を送れるよう現状を維持することが大事。

(2)相談者について

・休養は年単位も覚悟しています。休養中はボランティア活動をしたいです

・休養後については、ストレス耐性が弱いので可能な限り労働時間は短い方がいいです

・年金受給は「ねんきん定期便」によると年額で60万円

(3)貯蓄の内訳について

【1】2000万円は、ネット銀行の定期預金(利率0.150%)

【2】2000万円は、ネット銀行の定期預金(利率0.250%)

【3】残金は、都市銀行とネット銀行の普通預金

まとまった貯金額があるのは、収入からの貯蓄と、保険金が加算されたため。

投資はどのようなものがよいのか、についても悩んでいます。

(4)現在の支出について

・築17年のマンション、ローンは完済

・車はなし(駅徒歩5分の場所に住んでいる)

・雑費は飼い猫1匹の飼育費用を含む

・休日の昼食は夫婦で外食することが息抜きになっています(1回1800円程度)

・旅行や飲み会はほとんど行きません

(6)今後の生活について

相談者コメント「夫婦とも無理して働くことなく、年金と蓄え=老後資金で生活したいです。働く必要がある場合は私(妻)のみ働くことになり、できるだけ働く時間は少なめが希望。ボランティア活動をしながら穏やかに暮らせればよいと考えています。今の家の売却は考えていないです」

■FP深野康彦の3つのアドバイス

アドバイス1 このまま夫婦リタイアなら老後資金はやや不足気味

アドバイス2 月3万~5万円の収入で20年程度働くことを目指す

アドバイス3 投資リスクは取れない、預金以外なら個人向け国債

アドバイス1 このまま夫婦リタイアなら老後資金はやや不足気味

ひつじさんのご心配されている「現状のまま老後を迎えた場合、資金的にきびしいかどうか」ですが、まずは試算をしてみましょう。設定として、ひつじさんは今後働かず、ご主人の施設での報酬も収入としてはカウントしないものとします。さて、現在の収支ですが、収入がないので、生活費の約17万円がそのまま毎月の赤字額となります。ご主人が65歳となるまでの16年間、それが継続すると3264万円ですから、残りの手持ち資金は3192万円となります。

ただし、この収支データに社会保険料の支払い分が含まれているかどうか。もし含まれていないなら、その分を先の支出に加算する必要があります。

国民年金の保険料が年間で約20万円。ご主人はあと11年、ひつじさんは17年支払うことになるので、今後支払う総額はおよそ560万円(現状の保険料で計算)。ここでの試算は、毎月の収支データには反映されていないとして、先にこの総額を引いておきます。これで残りの手持ち資金は約2630万円となります。

また、介護保険と国民健康保険の保険料は、所得がまったくないとしても、均等割の部分が保険料として発生します。ただし、少額ではあるので、定期預金の利息である程度カバーできるとし、便宜上、ここではご夫婦それぞれが公的年金を受け取るまでは、相殺されるとします。

ご主人が65歳からは公的年金を受け取ります。50歳未満に受け取った「ねんきん定期便」ですから、これまでの加入実績に応じた受給額が記載されていて、それが42万円。対して、実際の受給額ですが、障害年金の申請において保険料納付要件を満たしていなかった(厚生年金もしくは国民年金の保険料の未納期間があった)ということを考えると、過去、会社員だった期間があったとしても、国民年金の満額(2022年度で77万7800円)に届かないことも考えられます。したがって、あくまで仮定ですが、額面50万円、手取り額(税金、社会保険料等を差し引いた額)で45万円とします。

そうなると、ご主人が65歳以降、生活費による赤字が年間約160万円。それが6年間で960万円。先の手持ち資金から差し引くと、残りは1670万円。

その後は、ひつじさんが65歳となり公的年金を受け取ります。今後の国民年金の上乗せ部分を考慮すると、受給額は年90万~100万円でしょうか。これもあくまで仮定ですが、ここでは手取りで月7万円とします。結果、生活費の不足分は月6万円程度となり、ご主人94歳、ひつじさん88歳まで残りの老後資金から捻出できます。

アドバイス2 月3万~5万円の収入で20年程度働くことを目指す

老後資金を考える上では、長生きリスク、さらには生活費以外にも不定期支出(住宅修繕・リフォーム費、医療・介護費、など)もある程度、考慮する必要があります。併せて、今はインフレ懸念もあるでしょう。もちろん、実際の年金受給額はもっと多いかもしれませんし、生活費は一般に高齢になるほど少なくなる傾向にあります。それでも、この試算結果から考えると、設定した条件では、老後資金はいくらか心許ないと言えるでしょう。

では、老後の備えとして何が有効か。ひつじさんもご相談文で言われているように現時点では、ご自身が働くことになります。

ひつじさんは現在、退職され、健康面を考慮して「休養」されているとのことですが、今後も無理は禁物。焦らず、働けそうな時期に働ける範囲の仕事をするというスタンスが大切です。例えば、2年後、45歳から月5万円の収入を60歳まで15年間継続すれば、900万円。備えとしての老後資金という意味では、このくらいは上乗せできれば、気持ち的にも安心でしょう。また、月3万円なら20年間継続して720万円ですから、月単位の収入が低くても長く働くことでカバーできます。

したがって、働き方としては、月3万~5万円の収入で15~20年間がひとつの目安になるでしょうか。もちろん、月7万~8万円の収入で10年間という働き方でも構いません。そこはご自身にあった形でいいと思います。

また、継続して働くことが望ましいですが、体調も見ながら、途中無収入期間があっても、トータルでこの程度収入を得られれば問題はありません。逆に言えば、目安とする収入が総額で得られるかどうかが、老後資金においてひとつの大きなポイントだと言えます。

アドバイス3 投資リスクは取れない、預金以外なら個人向け国債

投資については、あえて投資リスクを取る必要はないと考えます。投資で増えるメリットも確かにありますが、それ以上に元本が減るデメリットの方が、現状では大きいからです。また、投資は絶えず評価額が変動します。1日で大きく値を下げることも、少なくありません。人によってはそれがストレスとなります。ひつじさんは「ストレス耐性が弱い」とのことですから、その点が不安要素でもあります。預貯金以外の資産形成を考えるなら、元本保証で、金利が上昇した場合に恩恵を受けられる個人向け国債の「変動10年」がいいと思います。

ともあれ、ご夫婦ともまずは健康第一に、無理なことはしない。そして、現在の生活費を維持しながら、かつ節約や我慢ばかりを意識せず、定期的に楽しむために支出もする。そういったメリハリを生活にうまく取り入れながら、家計管理を継続する。そして、ひつじさんが先に示した程度の収入を確保することで、老後に備える。そのためにも、まずはゆっくり休んでください。

相談者「ひつじ」さんから寄せられた感想

このたびは貴重なご意見をありがとうございます。具体的な数字でご教示いただき、不安が和らぎました。長生きリスク、不定期支出、インフレに備えて、今後必要な収入の目安をご教示いただき、無理してフルタイムで働かなくてもよいことがわかったので、プレッシャーがなくなり働くことに前向きになれました。投資については、性格的に向いていないことをご指摘いただき納得しました。引き続き、定期預金でいこうと思います。私たち夫婦の健康にもお気遣いいただき、大変励まされました。これからもしっかり家計を管理して、よい人生を送ります。ありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

43歳、貯金が強迫観念になり総資産9100万円。10年後早期リタイアもしたい

43歳貯金50万円。子どもの進学が迫っていますが、教育資金が足りない

43歳月収19万。無理してマンションを買い完済は78歳