早く借金を返して、クルマの買い替えや老後に備えたい

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、46歳の、3人のお子さんを育てる主婦の方。教育費のピークが続き、すでに奨学金等の借入もしているため、なかなか老後資金が貯まらないことが悩み。クルマの買い替えもできれば早くしたいと希望されていますが……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

老後のお金を準備するためには?

Kママさん(仮名)

女性/パート・アルバイト/46歳

関西/持ち家(一戸建て)

■家族構成

夫(48歳/会社員)、第1子(23歳/社会人※独立)、第2子(21歳/大学3年)、第3子(16歳/高校2年)

■相談内容

いつもアドバイスを拝見しています。

子ども3人のうち1人は、独立して結婚。もう1人はあと1年半で社会人、末っ子は今のところ高卒で就職予定です。第2子の大学費用に200万円奨学金を借りました(今後、私たちが返還予定)。また、第1子の結婚資金に100万円借り、月に2万円ずつ天引きで返済中です。

私は、今後、扶養内パートでなく、できれば正社員に転職、無理なら社会保険付きの仕事を目指そうと考えています。早く借金を返して、クルマの買い替えや老後資金を貯めるためのアドバイスをよろしくお願いいたします。

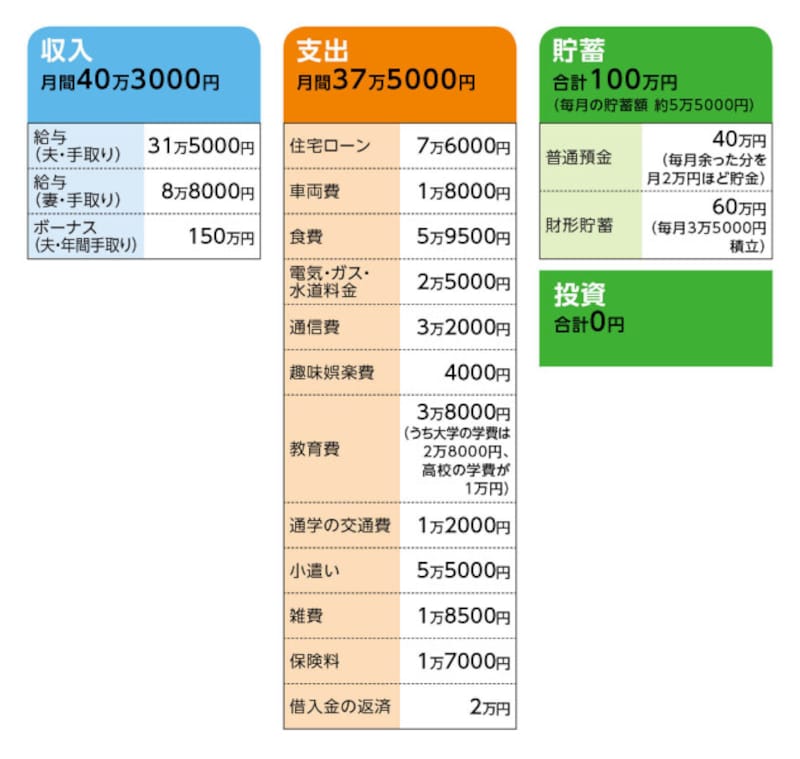

■家計収支データ

■家計収支データ補足

(1)住宅ローンの詳細

・新築・購入年:2003年

・返済期間:30年

・変動金利:0.975%

・月々の返済額:7万6000円

・ボーナス時返済額:15万円

(2)結婚資金の借入の返済について

月2万円、返済期間5年間(完済は2026年)

(3)加入保険について

[夫]

・グループ保険(死亡保障900万円、入院1万2000円)=※保険料は給与天引き

・終身保険(死亡保障100万円、入院日額5000円)=保険料11万6000円(ボーナスから年払い)

[相談者]

・個人年金保険(60歳から10年確定、年金額42万円)=毎月の保険料1万5000円

・共済=毎月の保険料2000円

[第3子]

・学資保険(満期金80万円)=保険料6万円(ボーナスから年払い)

(4)ボーナスの使い道

・貯蓄/25万円

・住宅ローンのボーナス月加算分/30万円

・夫保険の年払い分/11万6000円

・第3子学資保険の年払い分/6万円

・固定資産税/10万2500円

・大学費用/30万円

・自動車税/4万8000円

・自動車保険/8万2000円

・夫小遣い/20万円

・交際費/4万円

(5)クルマの買い替えについて

2台のうち1台は、今すぐ買い替えたいのでリースも検討中。ともに10年以上乗っているため下取りの見込みはなし。

(6)夫の退職金と定年について

退職金800万円、再雇用で65歳まで勤務の予定。

(7)相談者の働き方について

転職後の希望収入は20万円(額面)、手取りで16万円ほど。少なくとも65歳まで働きたい。

■FP深野康彦の3つのアドバイス

アドバイス1 住宅ローンの完済を60歳としたことを活かす

アドバイス2 65歳まで老後資金には手を付けない

アドバイス3 半ば強制的にでも確実に貯めたい

アドバイス1 住宅ローンの完済を60歳としたことを活かす

早期に借入を返済して、老後資金の備えをしたいというご相談ですが、そもそもお子さん3人の教育費を準備することだけでも大変なことです。それに住宅ローンの返済が重なりますから、ここ数年きびしい状態が続いていくのは、むしろ仕方のないことです。ただし、住宅ローンをご主人60歳のときに完済となるよう組んでいます。ここがKママさんのマネープランでとても良かった点。これを活かしていくことが、ポイントとなります。仮に35年で組めば、完済は65歳のとき。老後資金を準備する期間があまり残されていません。

では、ご主人が60歳となるまでのキャッシュフローを試算してみます。

現在の貯蓄ペースですが、財形貯蓄が月3万5000円、ボーナスからは25万円ですから、年間67万円。ただし、毎月の収支を見ますと、実際できている貯蓄は月2万8000円ほどのようです。実際の貯蓄は年間で約58万円。ご主人60歳までの12年間で約700万円。ここから、今後なくなる支出を、しっかり貯蓄するという前提で加算していきます。

まず、第2子の方が再来年の春には大学卒業。計上している学費+通学の交通費で月4万円がなくなりますので、48万円×10年(便宜上、在学期間は2年ちょうどとして計算)で480万円。あと、第3子の方が高校卒業後、現時点では就職の予定ということで、現在月1万円が3年後に同様になくなります。これが9年間で108万円。

他に、結婚資金の借入も4年後に完済ですから、8年分で192万円。学資保険の保険料も18歳満期とすれば、10年間で60万円。計840万円を先の貯蓄に加算すると1540万円。これに、今ある貯蓄100万円、学資保険の満期金80万円、退職金800万円、さらに前倒しではありますが、個人年金保険の年金420万円を上乗せすると2940万円となります。

ここから大きな支出として、まずクルマの買い替え費用を差し引きます。ですが、予算としてあまり多くは取れません。きびしいかもしれませんが、2台分で300万円とします。また、奨学金の返還は、親の方で行うということですので、ここでは全額200万円に先取りで差し引きます。

結果、60歳の時点での保有資産は2440万円となります。しかし第3子の方は就職予定と書かれていますが進路は未定です。大学もしくは専門学校への進学があるかもしれません。そうなると、教育費として少なくとも300万~400万円は見積もっておきたいところ。念のため、これも差し引くと2000万~2100万円が老後資金となります。

アドバイス2 65歳まで老後資金には手を付けない

最初にも触れましたが、ご主人が定年となると同時に住宅ローンが完済となります。これで、生活費がグッと下がります。保険料の支払い、お子さんが独立して基本生活費も下がりますので、基本生活費は18万円程度には収まりそうです。これに、これまでボーナスから捻出していた支出で、定年後も発生しそうなものを月割で加算して月3万円とすれば、基本生活費は計21万円となります。ご主人が65歳まで再雇用で勤務するとして、Kママさんとの収入と合わせて、手取り額が21万円となれば家計赤字にはならず、年金支給までの5年間、先の老後資金は取り崩すことはありません。逆に言えば、世帯収入として、60歳からの5年間はそこを目標にしてほしいと思います。

65歳からの年金支給額(実際に夫婦とも受け取れるのはご主人67歳のとき)は、ここでは明確には出せませんが、生活費が変わらないとすれば、不足額は月に3万~5万円でしょうか。30年間では1080万~1800万円。間を取って不足額を500万円とすると、ご主人95歳、Kママさん93歳時点で老後資金は500万~600万円残ります。金額としては十分です。

さらに、それまでに、クルマの買い替えは先の試算で1回分を計上していますが、あと2回×2台はありそうです。住宅のリフォーム、修繕費用、設備機器の交換、さらには医療費・介護費用も考慮すると、クルマの予算を抑えてもギリギリかもしれません。もちろん、手持ち資金でできる範囲ですればいいわけですが、長生きリスクも考えると、資金的に余裕があるとは言えないでしょう。

アドバイス3 半ば強制的にでも確実に貯めたい

では、どう対処すべきか。まず収入面ですが、相談文に、Kママさんが転職で収入アップを目指したいとあります。正社員は景気等を考えると、難しい面もありますが、派遣社員、契約社員であっても、目指す意味は十分にあります。単純に月5万円収入がアップすれば、年間60万円。60歳までの14年間で840万円。100%それが貯蓄に回らないとしても、600万~700万円は老後資金を上積みできるはずです。さらに、厚生年金に加入できれば、年金額もアップします。

また、65歳以降も健康なら、ご夫婦とも継続して働くのも効果的です。週3日など、自分のペースで月数万円収入を得るだけで、老後資金の目減りの速度は確実に遅くなります。

支出については、保険に手を付けます。ご主人加入の、死亡保障100万円の終身保険は不要です。すでにグループ保険に加入されています。これで十分です。

今後は、住宅ローンが終わり、教育費がなくなれば、徐々に家計管理もラクになります。ただ、それが「余裕を感じる部分」となってしまえば、心配です。

とくに、当座の資金が不足していたとはいえ、奨学金や結婚資金を住宅ローンを抱えながらも借りてしまったわけですから、今後は「足りなければ借りる」という発想にならないことが重要です。貯蓄については、ご主人が60歳になるまでは、家計から強制的に貯めていく形、例えば財形貯蓄を増額するとか、積立定期を始めるのでも構いません。

それに関連して、「クルマの買い替え資金がないのでリースを検討」とありますが、リースにメリットがあるかどうかは疑問です。目先の金額は抑えられるでしょうが、結局、リース会社の利益がコストに乗りますので、一定期間利用すれば購入した場合より、総額で割高になるケースも少なくありません。また、定額のコストが増えるということは、ローンを組んでいるのと同じこと。住宅ローンを抱えている以上、新たなローンは避けるべきです。

「今すぐにでも買い替え」というのが、どの程度の状態が不明ですが、できれば現金で購入したいところ。現在の手持ち資金では金額的にきびしいですが、半年か1年先に貯まった金額で買い替えできるクルマを、と考えられてはどうでしょうか。

Kママさんは、このマネープランクリニックの登場は2回目です。

●前回の記事はコチラ

https://allabout.co.jp/gm/gc/479753/

最初のご相談は3年前でしたが、そのとき貯蓄は20万円ほど。教育費のピークにさしかかる時期で、その準備に悩まれていました。今もまだ教育費の負担は続いていますが、試算どおりであれば、第3子の方の進学費用も、第2子の方の奨学金も返済して、老後資金も準備できます。結婚資金の借入についても、繰上返済することも可能でしょう。まずは、節約も意識しながら、設定した貯蓄ペースを維持していくことから始めてみてください。

相談者「Kママ」さんから寄せられた感想

今回も深野先生に細かく診断していただきありがとうございました。第3子の進路が決定ではありませんが、このまま頑張れば、老後も人並みに過ごせそうだとわかり安心しました。住宅ローンも、当時は無理をして30年に設定してよかったです。第2子、第3子の結婚の際は借りることなく貯金からお祝いできるよう、夫と協力していきたいと思います。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】