子どもをもう1人持った場合、どのような働き方を目指すべきでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、出産を機に子ども関連のお金がかかり、貯蓄ペースが維持できなくなったしまったことで悩む33歳の育休中の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

子どもをもう1人持ったら、将来のお金は足りる?(写真はイメージです。記事の内容とは関係ありません)

■相談者

ヤモリさん

女性/会社員/33歳

関西/借家

■家族構成

夫(33歳)、子ども(0歳)

■相談内容

All Aboutの記事をいつも楽しく読ませていただいております。結婚5年目、共働きの夫婦です。昨年末に子どもが生まれ、現在は育休を取得しています。出産を機に子どもに関わるものをいろいろと買いそろえたことで貯蓄が減り、また以前のような貯蓄ペースが維持できなくなってしまいました。家族が増えたこの機会に、いま一度現在の家計を見直したいと思い応募させていただきました。

特にお聞きしたい点は、目指すべき貯蓄ペースと保険の見直しについてです。数年以内に子どもをもう1人持ちたいと考えており、また現在借家として住んでいる、義理の母の持ち家の建て替えも考えております。それらのことを念頭においた上で、今後どのように家計管理をしていけばよいかアドバイスを頂戴できればと思っております。

育休後は、今年中もしくは来年度初めに元の職場に復帰する予定ですが、時短勤務かフルタイムでの復帰かを迷っています。必要であればフルタイムで頑張りたいとも思うのですが、家計状況が許すのであれば時短勤務を選択したい気持ちもあります。さらに子どもをもう1人持った場合は、再び育児休暇を取得することになり、収入が減少する期間が長くなるため、そのことも考えた上でどのような働き方を目指すべきかご指南いただければと思います。

今後を考えるためにぜひ、専門家のご意見をうかがいたいと思いますので、何卒よろしくお願い申し上げます。

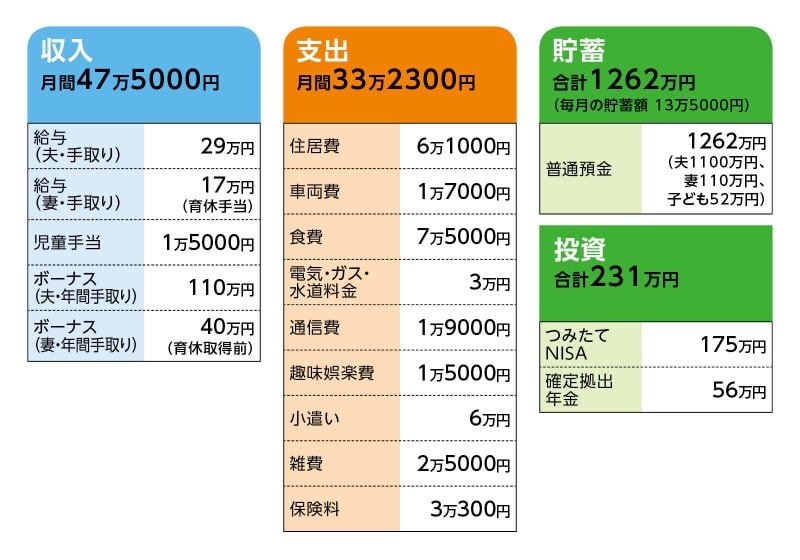

■家計収支データ

■家計収支データ補足

(1)収入について

記載の金額は育休中の育休手当の支給金額になります。また、今後は13万円ほどに減額となる見込みです。育休中は毎月の給与・ボーナスなどの収入はありません。職場復帰後の収入については、フルタイムで復帰し育休取得前と同様の場合は手取り月収18万円、ボーナスは年間手取り40万円です。時短勤務を選択した場合は不明です。時短勤務の場合は1日当たりの勤務時間は5.5~6.5時間ほどになるかと思いますが、フルタイムの勤務時間が7.5時間でしたので、給与も時間分減額されると思います。

児童手当は全額子ども名義で貯蓄しています。今後もすべて貯蓄する予定です。

夫の収入には住居手当3万円が含まれています。現在は借家に住んでいるためこの金額が支給されていますが、将来的に持ち家となった場合、手当は減額もしくはなくなる可能性があります。

(2)ボーナスの使い道

貯蓄100万円。残りは特別積立金とし、毎月の支出とは別に年間の中で発生する支出=特別支出の予算に充てています。

特別積立金は、毎月5万5000円×12カ月=66万円+ボーナスから10万~20万円×年2回で、年間80万~100万円ほどです。この他、毎月の収支の黒字分もこの特別積立金に加えています。

また、直近の特別支出の内訳としては、自動車の維持費19万円、賃貸の保険料2万円、年会費・手数料約4万円、冠婚葬祭・交際費6万円、町内会1万円、家族の小遣い20万円、帰省・旅行20万円等。

(3)貯蓄について

貯蓄は投資や保険商品も含めて年間200万円を目標にしています。内訳としては毎月、普通預金4万円、つみたてNISA3万円(ボーナス月5万円×年2回)、個人年金保険に夫婦合わせて1万5000円で8万5000円と、特別積立金が5万円で合計13万5000円。それにボーナスから50万円×年2回=100万円を加えて年間約200万円となる計算です(児童手当の貯金分はこの目標分+αのものとして考えています)。育休前は年間250万円ほど貯蓄していました。

(4)投資商品について

つみたてNISAは3年前から開始し、毎月3万円(ボーナス月5万円×年2回)の積立で、年間40万円を積み立てています。確定拠出年金は企業型DCで、毎月5000円を積み立てています。夫もつみたてNISAの開始を検討していますが、そうすると毎月の貯蓄のほとんどが現金以外となってしまうため少し不安に感じています。iDeCoについては受取開始年齢が60歳という点が不安であり、今のところ検討していません。現在の家計状況からさらに投資に回す金額を増やしても大丈夫であれば、つみたてNISA等の開始を積極的に検討したいと考えています。

(5)食費について

子どもが生まれ、外食にはほとんど行かなくなってこの金額です(以前は外食代でさらに2万円ほどかかっていました)。食費は多い自覚があり、インスタントや冷凍食品を多く買っている他、菓子類やビールといった必需品ではないものもよく買っているため、食費が膨らんでいるのだと思います。また、夫の昼食代(月5000~6000円)と子どもの粉ミルク・離乳食代(月5000~1万円前後)も食費に含んでいます。

(6)自動車について

所有台数は自動車1台とバイク1台で、いずれも主に夫が使用しています。車両費は再度確認したところ月1万7000円でした。内訳は自動車保険1万1000円、ガソリン代6000円です。これ以外にかかるお金や維持費は、特別支出のほうから支出。保険料については、一昨年に物損事故を起こした影響で割高になっています。自動車は昨年買い換えたばかりで、貯蓄から275万円を支出し一括で購入しました。今後は10年ごとに買い換える予定で、予算は各300万円を想定しています。

(7)加入保険について

保険はすべて妊娠・出産前から加入しているものです。知り合いの保険会社からすすめてもらったものを契約しましたが、内容を十分理解できておらず、保障内容や保険料が適切かどうか不安です。子どもが生まれたため学資保険の加入も検討したいと思っていますが、既に加入している保険も含めて総合的に見直したいと思っております。

夫/

・5年ごと利差配当付新終身保険(主契約保険料払込期間65歳、保険料10年更新、主契約終身、収入保障60歳、入院・手術は80歳、入院日額5000円、生活障害収入保障特約逓減型、収入保障特約逓減型、入院保障充実特約、がん入院・診断特約、新先進医療特約など)=毎月の保険料1万1000円

・3年ごと配当付特約組立型保険(保険期間58歳、払込期間28~57歳、生活障害収入保障特約5回保証逓減型・収入保障特約5回保証逓減型、いずれも基本年金額60万円)=毎月の保険料4200円

※この保険については転換制度の利用を提案されています。

相談者/

・最低保証利率付3年ごと利率変動型積立保険(主契約保険料払込期間終身、保険料10年更新、就労不能・介護・死亡は65歳、入院・手術は80歳。死亡保障500万円、入院日額5000円、生活障害収入保障特約、入院保障充実特約、がん診断特約、新先進医療特約など)=年払い保険料9万4000円

・個人年金保険(払込期間65歳、65歳から10年、基本年金額34万円、受取総額340万円)=毎月の保険料7300円

(8)雑費について

内訳はレジャー・交通費2000円、日用品、1万1000円(オムツ代6000円を含む)、衣服類6000円、医療費2000円、理美容費4000円です。夫と私の衣服類、娯楽雑貨などは各自の小遣いから支出しているため、雑費の衣服類は主に子どものものになります。

(9)働き方について

夫婦とも定年は60歳です。私は再雇用制度があり、最長65歳まで働くことができますが、できれば定年で辞めたいと考えています。夫の方もあまり長く働くことは考えておらず、可能であれば定年前に辞めることも選択肢として考えています。

退職金については、定年退職の場合夫は1000万~2000万円ほどとなりそうです。私の方は不明ですが、確定拠出年金が退職金ということになると思います。

(10)子どもの進路について

子どもが1人であっても2人であったとしても、高校までは公立、大学からは私立理系も考えています。

(11)建て替えについて

現在の住まいは土地・建物ともに義理の母のもので、家賃を支払って住んでいます。子どもが小学校に上がる7~10年後を目途に建て替えを考えています。予算は3000万~4000万円ほどを想定しており、できるだけ頭金を多くして月々のローン金額が大きくなり過ぎないようにしたいと思っています。適切な予算額(無理のない金額~上限)を教えていただけますと幸いです。土地の名義、建物の名義については恐らく夫の名義になり、建て替えて持ち家となった場合は、夫の住宅手当の支給はなくなるか減額となる見込みです。

■FP深野康彦の3つのアドバイス

アドバイス1 子どもが2人になっても教育費は問題ない

アドバイス2 家の建て替えをしても年150万円の貯蓄を目指す

アドバイス3 食費、家族の小遣い、保険を見直しが当面の課題

アドバイス1 子どもが2人になっても教育費は問題ない

家計データを拝見すると、支出項目で見直しが必要な点はありますが、細かくいろいろ考えておられるのがわかります。特別支出用に、通常の貯蓄と分けて積み立てておられるのも家計管理をきちっとされているからでしょう。育児休業明けの働き方が今のところは不明ですが、時短勤務となると収入が少し減ってしまいますので、現在の年間200万円貯蓄は難しくなるかもしれません。年間180万円の貯蓄はできると考えて、今後のマネープランを試算してみましょう。

年間180万円の貯蓄であれば、ご夫婦が60歳になるまでの27年間で4860万円貯められます。現在の貯蓄が1262万円。退職金の見込額に幅がありますが、1500万円とします。合計すると約7600万円です。

この間、子どもが2人になったとし、高校まで公立、大学は私立理系とすると、少なくとも1人1200万円は教育費として必要になります。2人で2400万円です。さらに車の買い換えがあり、1回目は300万円、2回目、3回目を250万円に抑えたとすると合計800万円の支出です。7600万円からこれらを差し引くと4400万円が残ります。

老後資金としては、この4400万円と公的年金、確定拠出年金ということになります。

アドバイス2 家の建て替えをしても年150万円の貯蓄を目指す

本来であれば、老後はまったく心配ないのですが、この数年のうちに家の建て替えを考えておられるとのこと。仮に40歳時点で建て替えをするとします。頭金と諸費用で1500万円、住宅ローンを2000万円、返済期間は65歳で完済できるように25年とします。金利1.8%で計算すると毎月の返済額は8万3000円になります。これは現在の住居費6万1000円より2万2000円多くなります。さらに住宅手当3万円がなくなると、建て替え後の家計は5万円ほど純増になります。アドバイス1で老後に残せるお金は4400万円としましたが、建て替えの頭金1500万円と住居費5万円増額、ローン完済までの25年分の1500万円を差し引くと、実際には1400万円ということになります。

ただ、ここまでの試算は、ご相談者が時短勤務を続けた場合の収入を基にしています。2人目の育児休業後、早めに職場復帰でき、さらにフルタイム勤務に戻れば、住居費の増加分はカバーできますし、ボーナスからの貯蓄も元の100万円に戻すことができるでしょう。加えて、家の建て替え資金は頭金などを入れて上限3500万円としましたが、住宅ローンの借り入れを抑えれば、その分を貯蓄に回すことも可能です。

不確定要素がありますので、老後は万全、とまでは現時点では言い切れませんが、早めのフルタイム勤務、建て替え予算を十分に検討することで、余裕を持って老後を迎えることができますから、それほど心配することはないでしょう。今、年間180万円は貯められる家計ですが、今後も現在の職場で働いていかれるのであれば、少なくとも年間150万円の貯蓄は維持していってほしいと思います。

アドバイス3 食費、家族の小遣い、保険を見直しが当面の課題

さて、冒頭に見直しが必要な支出があると述べました。それは、食費と家族の小遣い、保険です。食費と家族の小遣いで13万5000円です。食費については、お昼代や子どものミルク代などは削れませんが、1週間1万円と決めるなど工夫して、使いすぎに注意してください。13万5000円から2万円でも3万円でも削ることができれば、家の建て替えの際に家計支出が増えても対応していくことができます。今からコストダウンできるところは見直しをしてください。保険については、シンプルに考えることがベストです。現在加入の保険は、主契約にさまざまな特約が付き、保障内容が複雑になっています。子どもが生まれたタイミングですから、今が見直しどきです。ご主人は保険金額(死亡保障・高度障害)2000万円、子どもが成人するまでの20年間の保障。ご相談者も家計を支えているので、保険金額1000万円、同じく20年間の保障。これで死亡保障については十分です。保険料も割安な通販型の保険であれば、夫婦で4800円程度ですみます。

医療保障も単独でシンプルに加入してください。2人とも会社員ですから、入院日額5000円で十分です。これも2人で保険料は3500円程度。合わせて保険料は8300円程度に抑えられ、現在の保険料から2万円程度は削減できます。保険は見直せば、削減効果がずっと続きます。義理はあるかもしれませんが、自分たちが理解できる内容であることが一番大切です。シンプルな保険加入を検討してみてください。

ご相談者が加入している個人年金保険も、こだわりがなければ払い済みにし、その分を着実に貯蓄に回してください。老後が心配な気持ちはわかりますが、今は建て替え資金、子どもの教育費を貯めることが優先です。めどが立ってからでも遅くはありませんし、十分貯蓄できる家計ですから、個人年金に頼る必要もないでしょう。

2人ともまだ若く、もう1人子どもが授かれば、生活スタイルも変化します。まずは足元の家計を見直して貯蓄体質を強化することを心がけていただきたいと思います。当面の大きな決断は家の建て替えになります。そのときに、どんな生活スタイルを望むのか、どんな暮らしをしたいのかをご主人とよく相談なさってください。あまり四角四面に考えず、数年ごとの貯蓄目標をざっくりと立て、ゆとりを持って家計管理していけば、問題ないでしょう。

相談者「ヤモリ」さんから寄せられた感想

深野先生からいただいたアドバイスを拝読いたしました。お示しいただいた貯蓄ペースを維持することができれば、老後についても大きく心配する必要はないとのことで、ひとまずほっとしました。気になっていた保険についても、具体的な見直し案をご提示いただくことができ、本腰を入れて乗り換えを検討する決心がつきました。食費や家族の小遣いは自分でも多い自覚がありましたが、専門家の方にはっきりとご指摘いただけたことで改めて問題意識を持つことができました。食費については、ご提案いただいたように具体的な上限金額を設定して、それを超えないようきちんと管理していきたいと思います。その他の支出についても、自身や家族が今後どのように暮らしていきたいのかをよく考えた上で、無駄をなくせるよう頑張りたいと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子

【関連記事をチェック!】

34歳貯金210万円。今までは産休育休もあり、ザル家計でしたが、1年間で150万円貯めました

35歳、育休中で貯金470万円。これから先が不安で仕方なく、夜も眠れない日が続いています

36歳、貯金280万円。第1子の出産を控えていますが、夫婦そろって金銭管理が苦手です

36歳貯金650万円。子どもの教育費もどんどんかかってくるのに、焦っています