長生きしてしまったらどうしよう、と不安になっています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、離婚をしてお子さん2人の教育費を払っている49歳の会社員女性です。貯金が思うように増やせずに不安とのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

貯金が増やせず不安になります

■相談者

かっちゃんさん

女性/会社員/49歳

北陸/持ち家(マンション)

■家族構成

長女(21歳・大学生、別居)、次女(16歳、同居)

■相談内容

離婚して養育費は支払えないということでマンションは譲渡してもらい、残債は私が完済しました。毎月、貯蓄を思うように増やせず、将来の生活が大変不安です。常にお金のことを考えていて、不安で眠れないこともあります。食費・光熱費等かなり節約して生活しています。外食も控え、娘も文句を言わず節約生活に協力してくれています。できるだけ無駄を省き、将来の蓄えとしたいです。医療保険、がん保険は掛け捨てをやめて、共済のみにしたほうがよいのでしょうか。娘が社会人になるタイミングで保険も引き渡すので、継続したほうがよいのか教えていただきたいです。また、普通口座に貯めている分を毎月のつみたてNISAへ増額するほうがよいのでしょうか。退職金は確定拠出年金でたぶん600万円程度かと思います。年金見込額は現在年額110万円となっています。将来、子どもたちに迷惑をかけず生活していくために、今からできる限りの準備をしたいと思っています。

不安なことは、

・年金生活に入ったあと、固定資産税や毎月の管理費・修繕積立金を支払っていけるのか。ねんきん定期便で年額が110万円。昨年より5万円程度増えています。

・マンションは築20年です。水まわりのリフォームが必要になると思います。その費用も捻出できるのか。

・保険は必要な保障をきちんとカバーできているのか。

・今後、正社員の仕事のほかに夜間や休日のアルバイトもして収入を増やしたほうがいいのでしょうか。

長生きしてしまったらどうしよう、と見るもの、聞くもの、すべて不安に感じてしまいます。保険や投資の勉強をすべき、とは思いますがどのように独学ですべきかもわかりません。毎月の貯蓄額も一定せず、どのように老後資金を確保すべきか教えてください。いろいろと事細かに書いてしまいましたが、どうぞよろしくお願い申し上げます。

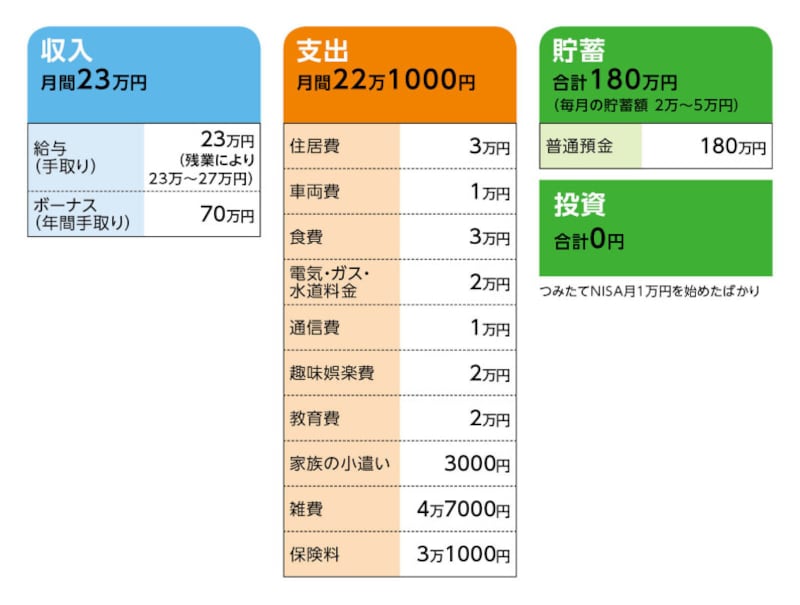

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い道について

クルマの維持費(税金・車検)15万円(車両保険は月の給与から)、固定資産税10万円、保険年払い3万円(第2子分のみ)、学資保険年払い18万円(今年のみ)、外食費2万円、残りは貯蓄。

(2)貯蓄について

毎月の積立は、普通預金口座に2万~5万円、残業代が多かった月は貯蓄に。給与から必要分を除いた額をすぐに移し替え。つみたてNISAを月1万円で始めたばかり。ほかに、第2子名義の口座へ1万円。第2子名義は一部ジュニアNISAへ移行済み。

(3)家計支出の詳細

食費に第2子の昼食含む。米・野菜は実家で作ったものを無償でもらっている。水道光熱費は冬季のピーク時。通信費は携帯2台の通信費と本体分割費、趣味娯楽費は私のお稽古。今後も続けていきたい。教育費のうち授業料は就学支援金制度で無料。授業料以外の諸経費。家族の小遣いは第2子の分。雑費は美容費7000円、日用品5000円、その他、第2子の資格試験費、コンタクト代、医療費など。年払いは2万5000円(NHK・お稽古年会費・車両保険、支払月の給与から支払い)。

(4)住居費について

マンションの管理費と修繕積立金で月3万円。今後、修繕積立金が値上げされる予定。

(5)車両費について

駐車場代とガソリン代。ネット保険へ切り替えて年間2万5000円。一括支払い。現在10年間乗っています。なんとかあと10年持たせたい。その後、予算150万円で軽自動車へ買い換えし、免許返納まで乗り続けたい。

(6)加入保険について

相談者/

・変額保険(有期型80歳、80歳まで払込、死亡保障400万円)=毎月の保険料8800円

・医療保険(終身タイプ、終身払い、入院日額5000円、手術給付金あり)=毎月の保険料4300円

・がん保険(終身タイプ、終身払い、入院5000円、診断一時金50万円)=毎月の保険料3000円

・共済(病気死亡10万円、入院1万円、手術・先進医療あり)=毎月の保険料2000円

第1子/

・変額保険(有期型80歳、80歳まで払込、死亡保障550万円)=毎月の保険料5300円

・医療保険(終身タイプ、終身払い、入院日額5000円、手術給付金あり)=毎月の保険料3300円

・がん保険(終身タイプ、終身払い、入院1万円、診断一時金100万円)=毎月の保険料2500円

・共済(病気死亡200万円、入院2250円)=毎月の保険料1000円

第2子/

・医療保険(終身タイプ、終身払い、入院日額5000円、がん診断一時金50万円、手術給付金あり)=毎年の保険料3万円 ※ボーナスより支払い

・共済(病気死亡200万円、入院5000円、手術・先進医療あり)=毎月の保険料1000円

(7)お子さんについて

子どもの学費分は別途、確保しています。生活費は奨学金と本人のバイト代で賄っています。卒業後、奨学金は貯金から返済するよう本人に伝えてあります。卒業後も別居の予定です。第2子も同じで、学資保険の満期金も200万円あります。たぶん、私立文系で別居になります。奨学金も借りる予定です。状況によって毎月2万円程度の支援は可能ではないかと考えています。

(8)働き方について

定年は60歳。その後グループ会社へ移籍し65歳までは働けます。収入は3分の2程度に落ちる予定です。65歳を過ぎても体が許す限り、アルバイトでも何でもして収入を得たいと思っています。

(9)その他

財産分与はマンションのみです。養育費はありません。

■FP深野康彦の3つのアドバイス

アドバイス1 保険の見直しをして毎月の貯蓄額を増やす

アドバイス2 65歳以降は生活費を抑え、数万円の収入を

アドバイス3 無理な節約は禁物。奨学金は再検討を

アドバイス1 保険の見直しをして毎月の貯蓄額を増やす

家計に無駄はなく、頑張っておられます。60歳定年までの10年余りが最後の貯めどきとなります。そこで、保険については整理し、その分を毎月の貯蓄に上乗せすることを考えてみてほしいと思います。第2子は高校生ですが、学費分は別途確保されているわけですから、保険の保障を減らしても問題ありません。まず本人の保険は共済のみで大丈夫です。がんが気になるようでしたら、がん保険は継続して構いません。変額保険は80歳まで払い込みが続きますし、死亡保障も基本的には不要です。払い済みにして、以降の保険料の支払いをストップします。

お子さんについても同様で、2人とも共済のみで十分です。いろいろご心配なのはわかりますが、保険は無駄なく最小限に抑えるようにしてください。お子さんの保険は、お子さんが結婚・出産のタイミングで本人が加入すればいいでしょう。これで保険料は月7000円となり、2万4000円が削減できます。

毎月の貯蓄額は変動がありますが、月3万5000円として、保険で浮いた2万4000円を加えると、毎月の貯蓄額は5万9000円です。年間70万8000円で、これにボーナスからの貯蓄40万円(今年は22万円とします)を加えると、約110万円です。年間100万円以上を貯蓄できるのは、立派です。定年になる60歳までに貯められるのは、110万円×10年で1100万円。貯蓄額は年の途中から増やせるとすれば今年の分は約83万円ほどになりますので合計1183万円。約1100万円がこれから貯められる金額ということです。これに、現在の貯蓄額180万円と企業型確定拠出年金(DC)の600万円を加えると1880万円となります。DCの運用次第で増減はありますが、およそ1900万円が老後資金となるわけです。

まずは、これだけの金額が準備できれば、一人暮らしとしては十分ではないでしょうか。ですから、過剰に不安に思われることはありません。保険の見直し、解約は早めに進めてくださいね。また、つみたてNISAは増額せず、預金中心で貯めてください。

アドバイス2 65歳以降は生活費を抑え、数万円の収入を

60歳以降は、収入が3分の2になったとしても18万円ほどあれば、大丈夫です。現在の支出から保険料の分、教育費の分が減っていますから、毎月の支出は18万円ほどになっています。毎月の収支がプラスマイナスゼロであれば、貯蓄からの取り崩しは、年間で出ていく支出のみとなります。年間25万円として、65歳までの5年間で125万円です。ですから、公的年金の受給が始まる65歳時点では、約1800万円残せていることになります。車の買い換えで150万円ほど使っても、1650万円です。水まわりのリフォームも予算を決めてお金をかけすぎなければ、十分対応できるでしょう。

公的年金は現在の見込み額よりも増えるはずですから、60歳まで元気で働くことが何よりも老後対策になるでしょう。現時点では、65歳以降の年金額が確定しませんが、少しだけ生活コストを下げ、年金で不足する分、3万~5万円程度の収入が得られれば、貯蓄の取り崩しスピードを抑えることができます。

一生安泰とは言えませんが、無理のない範囲で楽しみながら働くことは、収入を得る以上に大切なことだと思います。

アドバイス3 無理な節約は禁物。奨学金は再検討を

細く長く働くためには、健康でいることが大事。食費や光熱費を必要以上に節約するのは禁物です。健康を害してしまったら、元も子もありません。今現在も、かなり節約されているようですが、これ以上は節約する費目はありません。子どもが大学に入れば、生活コストを下げられますから、今は保険の見直し以外は現状維持で過ごしてください。また、子どもの学費は別途確保されているので、その点は安心です。しかし奨学金については、学費用の貯蓄で不足するようであれば、借りることも考えなければなりません。その辺りは、もう一度検討してみてください。奨学金も有利子タイプではなく、給付型であれば問題ありません。すでに第1子は奨学金を借りているようですが、貯蓄から返済するのは疑問が残ります。

学費用の貯蓄で賄えるのであれば、奨学金ありきではなく、学べる環境を整えてあげてください。お子さんも承知の上とはいえ、借金を抱えて社会人をスタートさせるのは、できるだけ避けてくださいね。

趣味を楽しみながら、悲観的になることなく、一日一日を大切に過ごしてください。

相談者「かっちゃん」さんから寄せられた感想

具体的な毎月の貯蓄額や準備できる老後資金の予測額など示していただき、少し不安がなくなりました。保険についてはかけすぎではないか、と思いながらも何かあったら、と不安で続けていました。アドバイスいただき、決心できました。気を抜かず適度な節約をしつつ、子どもの学生生活を支えていきたいと思います。今回はアドバイスをいただき、ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子

【関連記事をチェック!】

49歳、貯金220万円。老後の貯金が足りない中、子どもの金銭的なトラブルに巻き込まれています

49歳、元夫から養育費が終了し、貯金ができず、老後に不安を感じています

49歳で離婚、貯金960万。人生の方向性に悩んでいます

49歳貯金200万。新居で母親との同居を始めるが介護が心配

54歳会社員、貯金350万円。1人で必死に働き、子育てしながら生きてきました