今は1年間で100万円ほどは貯金ができていますが……本を買っては勉強する毎日

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回は、お子さんが生まれたことで、お金や投資の勉強に邁進しているという36歳の会社員男性です。これからの家計や資産形成法について、ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください(相談は無料です)★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

養育費や保育園など出費が増えることも踏まえつつ、投資でお金を増やすためには?

■相談者

とんまめ さん(仮名)

男性/会社員/36歳

東北/持ち家(一戸建て)

■家族構成

妻(31歳)、子ども(0歳)

■相談内容

将来のための投資として、つみたてNISAで投資を考えております。第1子が生まれました。現段階では、毎月最低5万~10万円+年2回のボーナス含め、1年間で100万円ほどは貯金ができております。子どもの誕生に伴い、養育費や保育園など出費が増えることは念頭に置きつつ、将来への不安もあり投資もしていかねば……と考え、いろいろと本を買っては勉強する毎日です。

基本的には老後資金と考えておりますが、「いつ何時」のことも考え、60歳までは資金が自由に動かせなくなるiDeCoよりは、つみたてNISAでまずは非課税適用できる最低20年を目安とした運用がいいかな、と思っております。

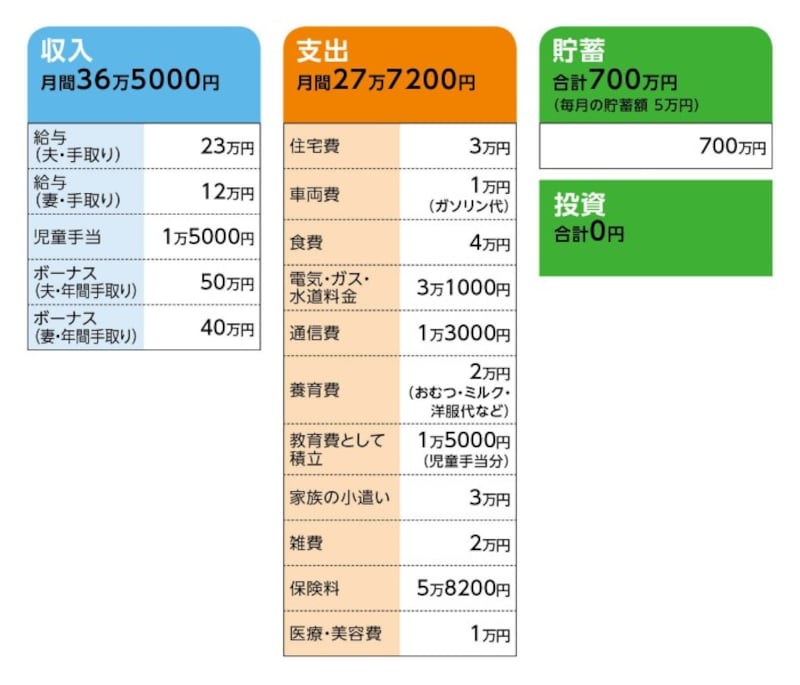

■家計収支データ

■家計収支データ補足

(1)収支の差額について

貯金は「毎月最低5万円」です。なので、収入-支出の残額は基本的に貯金です。ただし、突発的に必要になる家電や家具、冠婚葬祭費、車の車検などに充てることもあるため、その金額は流動的です。最低5万円貯金+月の残額は基本的に貯金しております。

(2)住居費について

・購入時の物件の状況:新築

・借入時期:2017年

・物件価格:2900万円

・頭金:0万円

・ローン残高:1100万円

※本人が途中で大病してしまったため、団信で本人分=6割がなくなりました。残りは妻の4割分=約1100万円

・借入期間:35年

・金利のタイプ:土地:変動金利0.55%/建物:固定金利0.2%(10年固定→2027年になると1.7%くらいにあがるのでそのタイミングで一括繰り上げ返済か借り換え予定)

・毎月の返済額:3万円 (これが支出の住宅費の項目です)

・ボーナスの返済額:0万円

・固定資産税:14万円

(3)車両費について

普通車1台と軽自動車1台を所有。

【年間支出】

・自動車税:2台で毎年約5万円(田舎暮らしなので1人1台ないと通勤すら不可)

・自動車保険:2台で毎年約8万円(車両保険付き)

(4)加入保険について

【夫】

・医療保険(入院日額1万円、通院なし)=払い済み

・がん保険×2本=毎月の保険料6000円

※昨年私が早期発見でしたががんを患い(現在は治療も終了し経過観察のみ)一度しか受け取れない一時金などは受け取り済み。がん治療通院日額2万円、抗がん剤治療特約有。

・ドル建て終身保険(44歳までの10年で払込終了、万が一の保険金3万ドル)=毎月の保険料1万3400円

【妻】

・医療保険=毎月の保険料1万3400円

・ドル建て終身保険(万が一の保険金3万ドル)=毎月の保険料1万600円

・ドル建て終身保険(万が一の保険金4万2000ドル)=毎月の保険料1万4800円

(5)教育費について

児童手当のみを毎月の積立としております。出産祝い金等、子ども分としてもらった金額は、すべて子ども用貯蓄しております。子どもは1人のみで、今後の予定はありません。子どもの進路については、中学校から塾に通い、中学は公立・高校は私立、その後大学へ進学予定。一番費用がかかる私立理系に進んでもよいように、とは考えております。

育児については、基本的には夫婦二人で育てることが主の考え方で、サポートを前提とした生活や資産形成は考えておりません。

(6)ボーナスの主な使い道について

あまり具体的に決めておりません。基本は全部貯金で、外食で1万円、旅行(年1回)10万円程度です。

(7)お勤め先について

妻は育休中です。手取り(手当で)12万円程度になっております。保育園には来春(2020年)4月から預けたいと思っております(保育料はおおよそ月4万円の予定)。保育園入園後は、妻もフルタイムで元の月収に戻ります。

私の勤め先は65歳までは働ける会社ですが、退職金は明確にされていないのでないものとして考えております。できればアーリーリタイアをしたく、目標55歳、長くても60歳までしか会社での正規雇用勤めはしない予定です。そのためにも、つみたてNISAで資産形成をしておきたく、退職後は資産切り崩し&パート(月収7万~8万円程度)で年金支給の65歳まで暮らすことを考えております(妻と歳の差5歳なので、私が退職後も妻は現役の期間が5年ある計算です)。

■FP深野の3つのアドバイス

アドバイス1 毎月貯蓄額とボーナスからの貯蓄を明確にすれば、早期退職も可能

アドバイス2 先取り貯蓄と特別支出用の口座を分ける。40歳からiDeCoも併用

アドバイス3 5年後には引き受け基準緩和型の定期保険に加入を

アドバイスの詳細はこちら>>