住宅ローンの繰り上げ返済と貯蓄、どちらを優先すべきでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、ハイペースで住宅ローンの繰り上げ返済を実施している38歳の会社員女性。ただし、その結果、教育資金や老後資金の準備に不安があるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください(相談は無料です)【編集部からのお知らせ】

オールアバウトでは住宅・教育に絞った家計のシミュレーション診断を行っております(相談は無料です)。診断希望の方は以下のフォームからご応募ください。

・住宅購入や繰り上げ返済などの住宅ローンの試算はこちら→『住宅のお金シミュレーション診断』

・教育のお金に関する試算はこちら→『教育のお金シミュレーション診断』

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

■相談者

ひなたさん(仮名)

女性/会社員/38歳

東京都/持ち家・マンション

■家族構成

夫(会社員/39歳)、長女(小学5年生)

■相談内容

現在、普通預金から年間250万円のペースで住宅ローンの繰り上げ返済をしており、このままのペースで返済できればあと5~6年で完済できそうですが、小学5年生の娘に今後かかってくる教育費のことを考えると、貯金に回すべきなのか悩んでいます。また、老後の資金についても不安があります。よろしくお願いいたします。

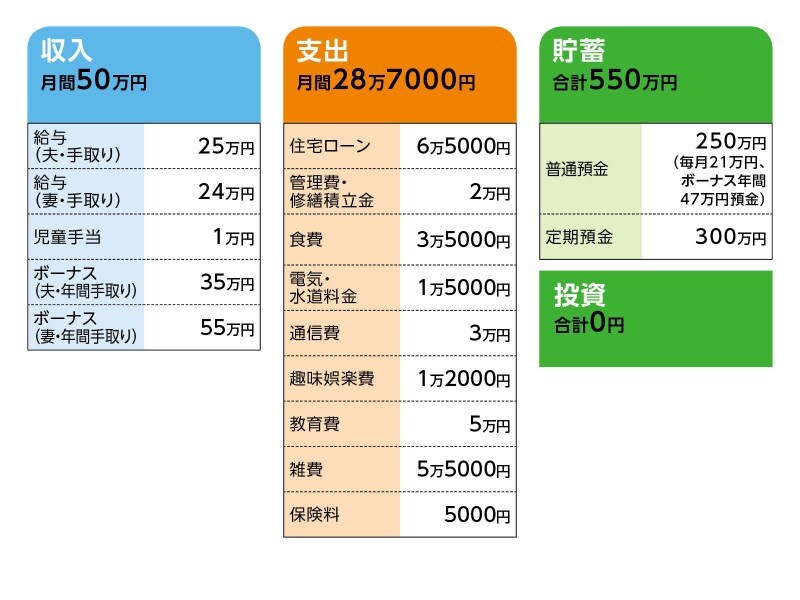

■家計収支データ

■家計収支データ補足

(1)ボーナスの使いみち

固定資産税14万円、住宅ローンボーナス払い分7万円、旅行12万円、家電など大きな買い物10万円、貯蓄47万円

(2)住宅ローンの内容

・ローン開始年 2007年(2016年に借り換え)

・借入額 3670万円

・現在の残り返済期間(繰り上げ返済後) 夫17年/妻14年

・金利 夫・全期間固定0.97%/妻・10年固定0.70%(残り7年)

・・・・・・・

固定資産税額(年間)14万円

(3)加入保険の保障内容

夫・妻/共済(病気死亡400万円、入院4500円)=毎月の保険料2000円×2人

長女/こども保険=毎月の保険料1000円

(4)教育費の内訳

塾2万円、音楽1万5000円、スイミング5000円、その他、学校や習い事で必要な費用1万円

(5)雑費の内訳

交通費1万円、日用品1万5000円、被服費1万5000円、医療費5000円、交際費1万円

(6)夫婦の勤務先の定年と退職金

夫婦とも定年60歳、再雇用制度あり。相談者コメント「退職金は、一応出るようですが、微々たるものなので、ないものと考えています。2人とも、資格を持っていますので、定年後もできるだけ長く働きたいと思っています」

(7)子どもの進路について

高校から私立に入学する可能性あり。

■FP深野康彦の3つのアドバイス

アドバイス1 繰り上げ返済は2年間休止し、先に教育資金を準備する

アドバイス2 今の貯蓄ペースなら60歳からフルリタイアも可能

アドバイス3 もし家計でストレスが溜まるならもっと支出していい

アドバイスの詳細はこちら>>