節約に励んでいますが、もう少し旅行などにも支出したいです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者はパートで働く妻、4歳の子どもという3人家族の43歳の会社員。現状は問題がないように見える家計ですが、もう少し旅行などの支出を増やしてもいいのか、金融機関にすすめられている投資は始めるべきなのだろうか? と、お金の使い方に悩んでいるといいます。そんなりいさんのお悩みに、ファイナンシャル・プランナーの藤川太さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)【編集部からのお知らせ】

オールアバウトでは住宅・教育に絞った家計のシミュレーション診断を行っております(相談は無料です)。診断希望の方は以下のフォームからご応募ください。

・住宅購入や繰り上げ返済などの住宅ローンの試算はこちら→『住宅のお金シミュレーション診断』

・教育のお金に関する試算はこちら→『教育のお金シミュレーション診断』

■相談者

りいさん(仮名)

男性/会社員/43歳

宮城/借家

■家族構成

妻(パート・40歳)、子ども(4歳)

■相談内容(原文まま)

現在の生活水準で老後資金と教育資金が足りるのか心配です。自身、妻ともに65歳まで雇用延長で働く予定です。退職金はありますが金額は不明。両親は健在ですが、すでに子どもの学資保険(満期700万円=大学資金)を援助してもらっています。住居は両親が片親になれば実家に戻る予定。築30年ですがリフォーム済みです。

いまは将来のために家計をしぼって貯蓄を頑張っていますが、もう少し旅行などに支出したいという思いもあります。貯蓄の目標額などアドバイスをいただければと思います。また、銀行に投資をすすめられたのですが知識が乏しいため躊躇しています。リスクの小さいものを考えていますがどのようなものがいいのかアドバイスをいただければと思っています。よろしくお願いします。

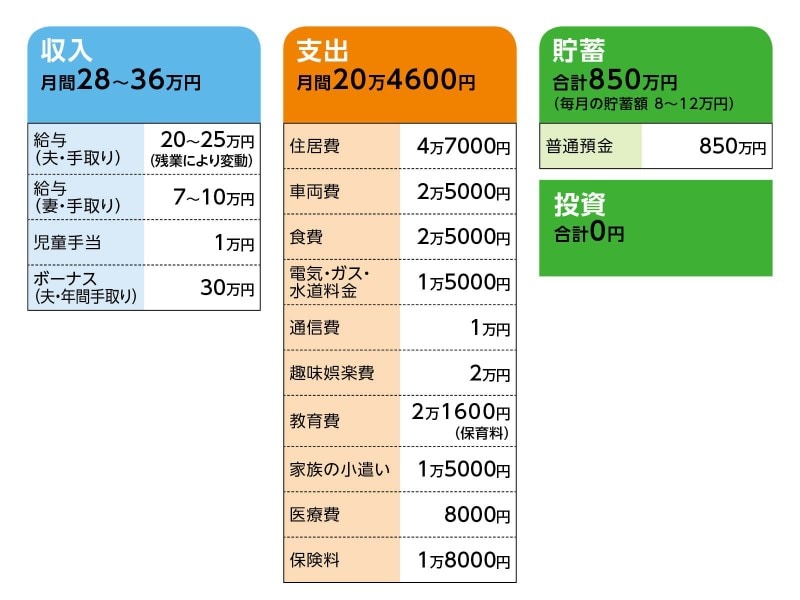

■家計収支データ

■家計データ補足

(1)住宅について

両親が一方になった場合は実家へ帰る可能性がある。家賃はなくなるが生活費として3万円くらいの負担は必要と考えている。しかし、緊急のことではないので現状では深く考えていない。

(2)保険について

●生命保険(名義/夫、死亡保障3000万円、入院1万円、がん成人病特約付き)=毎月の保険料 1万8000円

妻は持病があるため加入できるかわからない。可能なら検討したい。

(3)妻の持病について

定期的に通院して薬で症状をコントロールしているため、いま以上の悪化はない見込み。

(4)今後の収入の見込みについて

昇給はありますが、大企業ほどの昇給は望めない。妻は扶養控除の範囲内(130万円以下)で働く予定なので現状の103万円よりはアップする見込み。ただし持病があり子どもが小さいため、フルタイム勤務は考えていない。

(5)今後のライフイベントについて

いまのところ、住宅の購入や車の買い換えは考えていない。まだ検討中だが、子どもを中学校から私立へ進学させることを考えている。

■ファイナンシャル・プランナー藤川太の3つのアドバイス

アドバイス1 支出が抑えられた家計。考え方も現実的で◎

アドバイス2 優秀な家計だが、保険だけは見直す余地あり

アドバイス3 投資の勉強は節税を兼ねてiDeCoで始めよう

アドバイスの詳細はこちら>>