楽しみを削らず貯蓄に励むにはどうすれば……?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、5年後に住宅購入を希望している30代の主婦の方。ただし、生活の楽しみを削ってまで、貯めることはできないともいいます。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)■相談者

ののさん(仮名)

女性/パート/32歳

関東/賃貸住宅

■家族構成

夫(会社員/34歳)、子ども(4歳・2歳・0歳)

■相談内容

5年後くらいにマイホーム購入を考えています。できる限り貯蓄をして、頭金を貯めたいと思っています。今の生活を大切にし、楽しみながらどの程度貯蓄をするのが適当かアドバイスが欲しい。夫のお小遣いについては、現在適当かどうか。また、5万円の昇給予定がありますが、モチベーションのために、その都度あげていくべきかどうか?保険について、保障が足りているかどうか?よろしくお願いいたします。

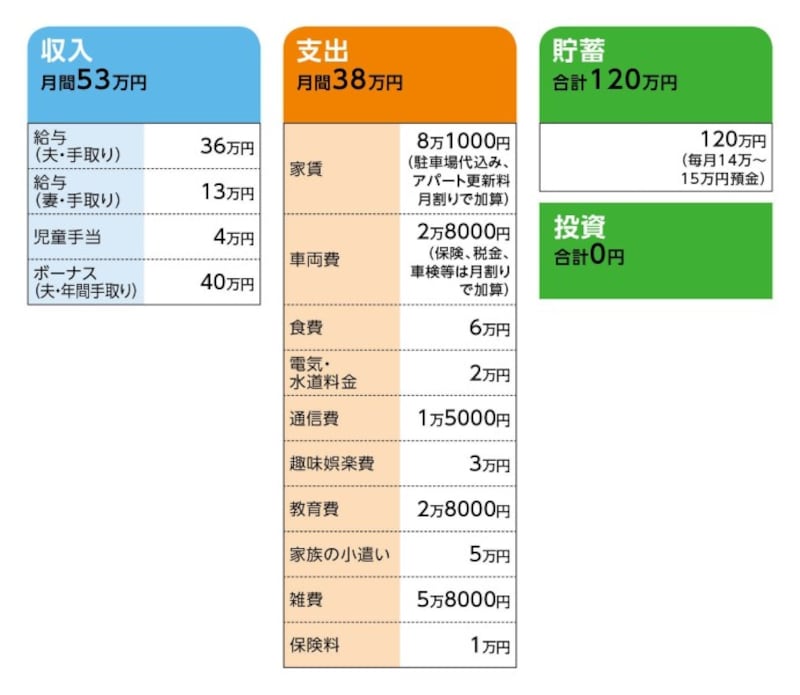

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い途(昨年例)

ふるさと納税/6万円、夏休み用/5万円、他は家電、寝具等。貯蓄はゼロ

(2)雑費について

美容院代5000円、医療費5000円、誕生日等イベント1万円、夫のスーツ代積立5000円、他に家族の被服代、おむつ代、養父の入院にともなう雑費など

(3)住宅購入について

希望は一戸建て、できれば新築がいいが無理なら中古も可。想定している物件価格は3000万~4000万円。

(4)加入保険について

・夫/共済保険(病気死亡保障400万円、入院4500円)=毎月の保険料2000円

・夫/収入保障保険(保険期間60歳まで、死亡保障・月10万円)=毎月の保険料3000円

・夫/がん保険=毎月の保険料1200円

・妻/共済保険(病気死亡保障400万円、入院4500円)=毎月の保険料2000円

・妻/がん保険=毎月の保険料1200円

(5)生活の楽しみについて

相談者コメント「夫は浪費家で、休日用の娯楽費を使い切ってしまっていても、小さな子どもがいてどこにも出かけないでいるのはストレスがたまって嫌なようで、貯金を使って出掛けようと言い出すことが毎月のようにあります。貯金も大事だけど、今の生活にストレスをためたくないと。私も平日ワンオペ育児状態で、やはりストレスがたまっているので、お金のことを気にしないで遊びに行きたい気持ちも分かります。貯金を減らし、娯楽費を増やすべきか悩んでいます」

(6)昇給について

昇給は今年4月の予定。無理にとは言わないが、できれば5000円アップを希望しているとのこと。ちなみに現在の小遣いは昼食代込み。

(7)定年と退職金について

勤務先がまだ新しい会社のため、定年制度そのものが明確ではないが、現時点で60歳以上の社員がいることを考えると、60歳以降も勤務できるのでは、とのこと。退職金制度も不明。

(8)今後の保育園費用について

真ん中の子は1万5000円、一番下の子は0円(第三子以降は無料)

(9)子どもの進路について

親としては中学、高校とも公立希望。でも本人が私立を希望したら進学させてやりたい。

■FP深野康彦の3つのアドバイス

アドバイス1 借入額は返済可能額から割り出す

アドバイス2 老後資金の不足分は長く働くことでカバー

アドバイス3 ストレスがたまる家計管理は続かない

アドバイスの詳細はこちら>>