繰上返済はどのタイミングですべきでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、もっと貯蓄ペースが上がっていいと考える37歳の会社員女性。貯められない理由や、住宅ローンの繰上返済について悩んでいるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)■相談者

みやまさん(仮名)

女性/公務員/37歳

九州/持ち家・一戸建て

■家族構成

夫(会社員/38歳)、子ども2人(13歳・10歳)

■相談内容

ボーナス時にしか貯金が出来ていない。税金や車検の支払いもボーナス内で支払うため、100万円/年しか貯められません。また、今年で住宅ローンが10年固定最後の年で、変動に切り替わる予定(住宅ローンは1万円ほど下がります)。貯金を繰り上げ返済に充てようか、それとも残すべきか迷っています。

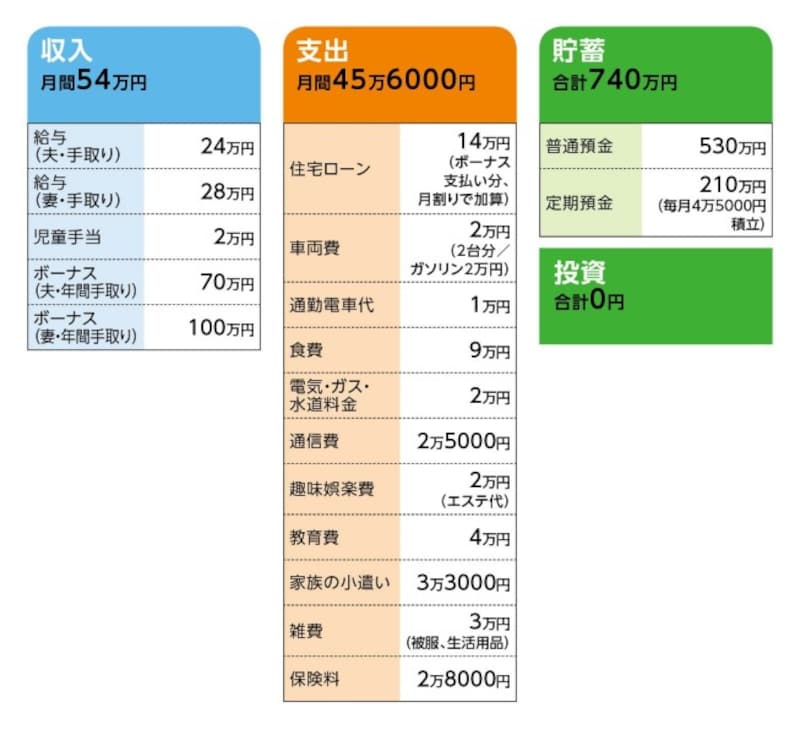

■家計収支データ

■家計収支データ補足

(1)月間収支について

月4万円ほど行方がわからない資金について「月々のお互いの飲み会代金、ゴルフ代だったり、そういった交際費で消えてるかと思われます。付き合いが少ない月は2万円程度貯蓄に回す時もあり。しかし、毎月決まった額ではないので、ほぼ使途不明金のようになってしまっています」とのこと。

(2)ボーナスの使い途について

貯蓄100万円、固定資産税10万円、クルマの維持費(2台分の保険、税金、車検など)20万円、レジャー・旅行費20万円、家族の小遣い10万円、家電など大きな買い物10万円

(3)住宅ローンについて

・ローン開始年 2008年

・購入物件 新築一戸建て

・借入額 4100万円

・返済年数(借入期間)35年

・金利 1.85%

・ローンの種類 10年固定

・・・・・

10年固定後は変動0.85%に切り替え予定。その時点で残高は3150万円。

(4)加入保険について

・夫/生命保険(アカウント型、終身タイプ、定期特約で死亡保障2000万円、医療特約入院5000円付き)=毎月の保険料9969円

・妻/生命保険(団体扱い、70歳払込満了、48歳更新、終身、主契約で死亡保障30万円、定期特約で死亡2020万円、入院1万円、がん一時金150万円)=毎月の保険料1万2162円

・妻/公務員共済(入院5000円、死亡保障500万円)=毎月の保険料1900円

・夫婦/医療共済(入院5000円)=毎月の保険料2000円×2名分

・・・・・

(保険料は叔母が負担)

・上の子ども/学資保険(18歳満期、各種祝い金が計72万円、満期金40万円)=毎月の保険料6302円

(5)夫婦の勤務について

妻は定年60歳、再雇用あり。退職金は2000万円台前半。夫は定年なし(家族経営のような小規模の企業)。退職金は200万~300万円。

■FP深野康彦の3つのアドバイス

アドバイス1 無駄さえ削れば年間200万円の貯蓄は十分可能

アドバイス2 繰上返済は貯蓄ペースができてから

アドバイス3 保険を見直すことで固定支出を下げる

アドバイスの詳細はこちら>>