年収150万円超のパート主婦も所得控除が受けられるように

従来は配偶者の収入が年間141万円未満で、配偶者特別控除の適用の有無を検討するという制度だったので、年収150万円超なのに、年末調整の書類記入を考えなければいけないというのは2018年の年末調整がはじめてなのかもしれません。また、納税者本人の所得状況によって、配偶者控除等申告書に記載をする上で

□900万円以下

□900万円超 950万円以下

□950万円超 1000万円以下

のいずれかにカテゴライズされ、所得控除額に差がつくという税制改正が2018年年末調整から運用が開始されています。

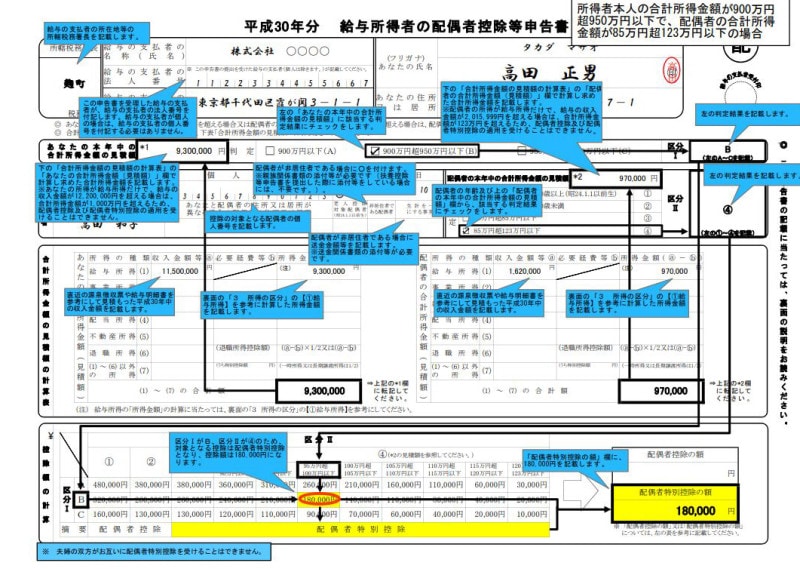

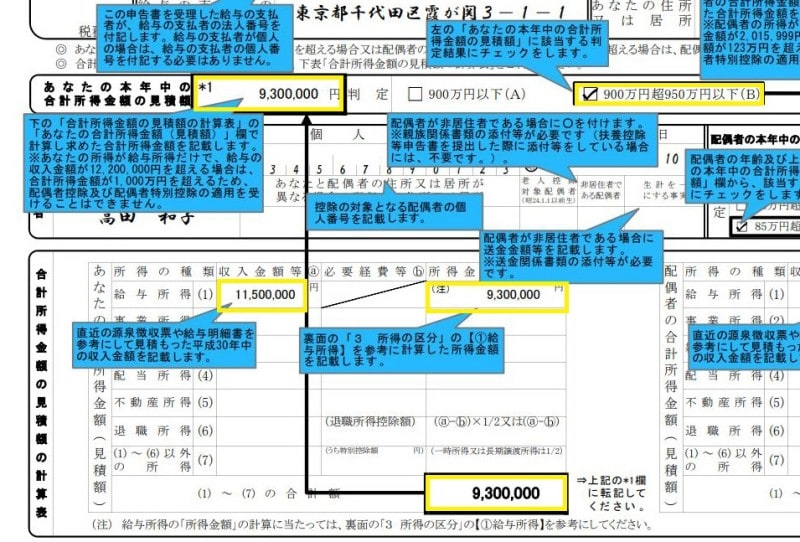

そこで、納税者本人の所得の状況が900万円超950万円以下であり、かつ、配偶者のパート収入が150万円超である場合の配偶者控除等申告書の記載がどのようになるのかをみていきます。

納税者本人の年収が1000万円超の場合の配偶者控除等申告書の記載

国税庁資料の記載例によると納税者本人の年収が1150万円ちょうど、配偶者のパート収入が162万円という設定がなされています。まず、納税者本人の所得の状況をカテゴライズするのですが、年収が1150万円であり給与所得控除の上限は年収1000万円を超えると220万円が上限となることから、

- 1150万円(年収)―220万円(給与所得控額の上限)=930万円(所得金額)

配偶者の年収が150万円超の場合の配偶者控除等申告書の記載

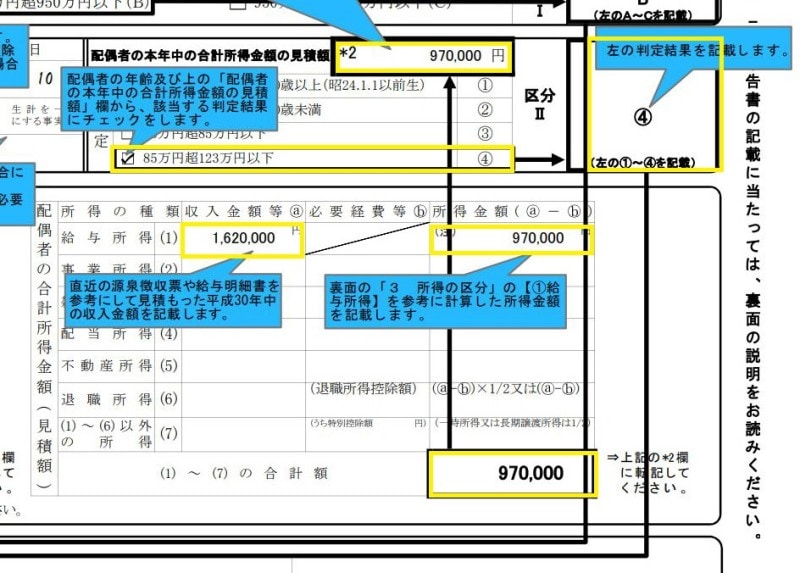

次に、配偶者のパート収入が162万円という設定がなされているので、- 162万円(年収)―65万円(給与所得控除額)=97万円(所得金額)

したがって、ここでは85万円超123万円以下という箇所にチェックマークを付され、区分が4というカテゴライズに属することになります(所得の計算欄およびチェックマーク欄下記図表参照)。

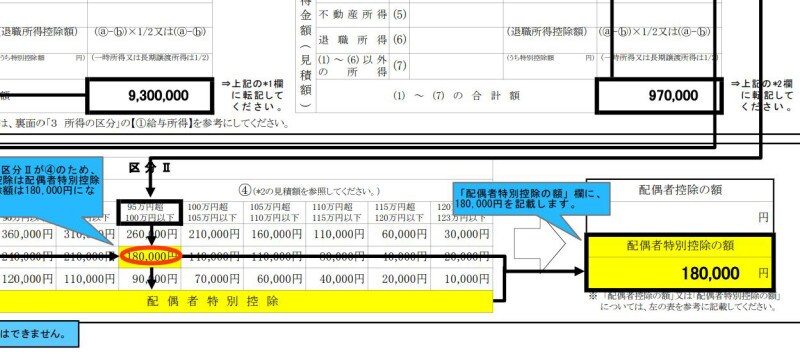

納税者本人と配偶者の双方のカテゴライズによって所得控除額が決定

結果として、納税者の所得状況からカテゴライズB、配偶者の所得状況からカテゴライズ4となるので、配偶者特別控除として18万円の所得控除の適用ができるというのがこのケーススタディの計算結果です(下記図表参照 実際の申告書には網掛けはありません)。配偶者控除等申告書の記載が不要な人とは?

したがって、所得面からみると配偶者控除等申告書の記載が不要な人は以下の要件のいずれかにあてはまる人のことを指します。- 納税者本人の所得が1000万円を超える人(年収1220万円)

- 配偶者の所得が123万円を超える人(パート年収201万6000円以上)

納税者本人の所得が1000万円以下だとした場合、従来、配偶者のパート収入が141万円未満までしか配偶者特別控除を受けることができませんでした。それが税制改正により、年収201万6000円未満まで配偶者特別控除を受けられる可能性が拡がったことになります。

納税者本人の所得状況をカテゴライズし、配偶者の所得状況をカテゴライズし、双方のタテヨコの関係から所得控除額が決定するという3ステップを踏むという仕組みにより以前より煩雑になった感はありますが、所得控除の適用の可能性は間違いなく拡大されていますので、該当する方は漏れなく所得控除の適用を受けてください。

【関連記事をチェック!】

年収103万円以下の主婦の「配偶者控除等申告書」の記載例

年収103万円超150万円以下の「配偶者控除等申告書」記入方法

【2018年】年末調整に新設!『配偶者控除等申告書』ってなに