不動産取得税とは?どんな税金?

不動産取得税とは新築・増築・改築などを問わず、土地や家屋の購入、贈与、交換などで不動産を取得したときに、都道府県が課す税金です。登記の有無に関わらず課せられる一方、相続で取得した場合には課せられないという面も持っています。東京都の場合、取得の日から30日以内に不動産を取得したことについて申告が必要となっています。その一方で、住宅を取得したときや、住宅用土地を取得したときには60日以内に軽減の申告が必要とされているので、取得した物件が「軽減の対象になるかどうか」あるいは「軽減の手続きを仲介業者がとり行ってくれるのかどうか」も含め、確認しておいたほうがいいでしょう。

住宅を取得したときの不動産取得税の軽減措置とは

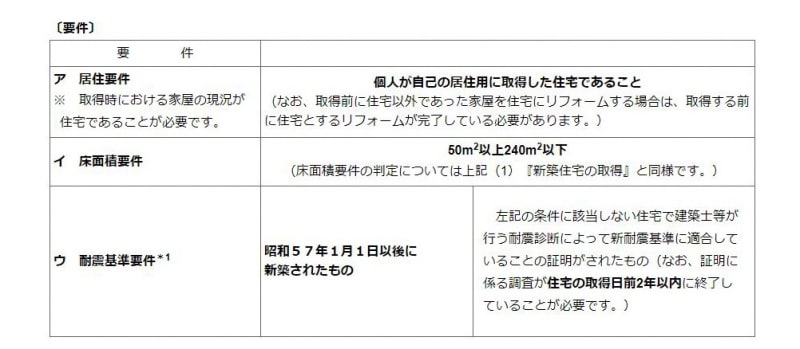

まず、住宅に関する軽減措置の概要です。マイホームの場合、下記、図表にあるように床面積が50平方メートル以上で、240平方メートル以下であれば、税率の課される価格(課税標準額といいます)から1200万円控除(※)できます。(※ 認定長期優良住宅の場合には控除額は1300万円とされています)

なお、中古物件の場合でもこの規定はあり、図表の要件をすべて満たせば「耐震基準適合既存住宅」として住宅の価額から一定額が控除されます。

控除額も物件が新築された日が平成9年4月1日以降であれば1200万円とされているので、新築物件と同様の軽減措置が受けられるとみておいていいでしょう。

住宅用土地を取得したときの軽減措置

住宅用土地を取得したときにも同様に軽減措置があります。ただし、その土地の上にある住宅がそもそも、軽減措置の対象の住宅ではないと適用不可であることと、増築および改築の場合は適用不可となることが注意点です。この要件さえ満たせば、その他の要件はそれほど厳しくはないといえます。主だった要件は以下のとおりです。

■新築物件の場合で土地の取得が先行

・・・・土地の取得後3年以内に土地の上に住宅が新築(同時取得可)

■新築物件の場合で住宅の取得が先行

・・・・新築後1年以内にその土地を取得

■中古物件の場合で土地の取得が先行

・・・・土地の取得後1年以内に土地の上に住宅を取得

■中古物件の場合で住宅の取得が先行

・・・・住宅取得後1年以内にその土地を取得

どうでしょうか。一般的な事例で考えると、仲介業者から建て売り物件を購入とか、土地を先行取得して住宅の設計を設計会社に依頼したというようなケースでも、土地の上に存する住宅が軽減措置の対象の住宅であれば、要件はクリアできるのではないでしょうか。

軽減制度を受けるための手続きとは

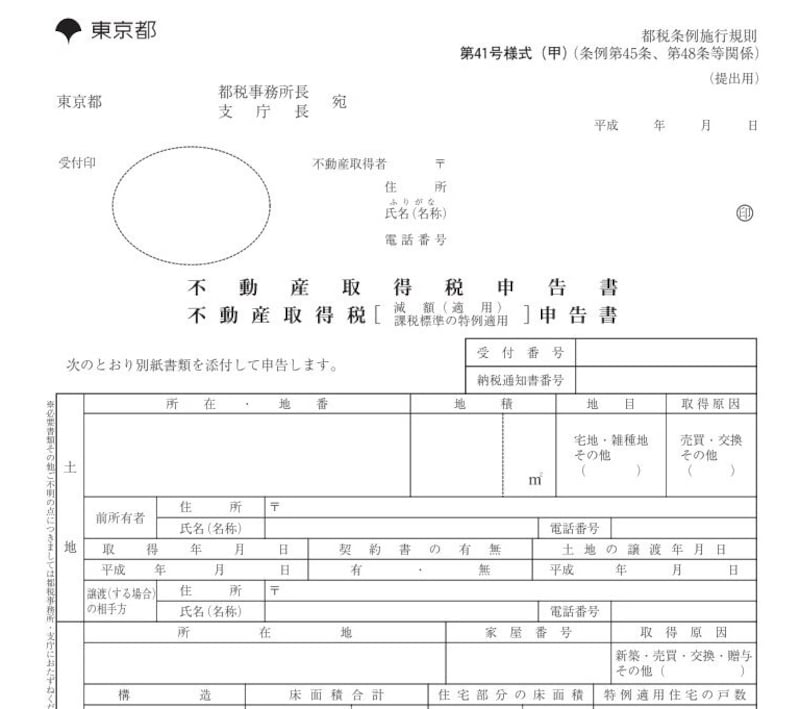

では、実際に不動産取得税の軽減手続きはどのようにすればいいのでしょうか。東京都のケースを例にとって説明いたします。不動産取得税はその不動産が所在する都道府県が課税する地方税なので、申告書や添付書類もその都度、確認をとることをお勧めします。

東京都の場合であれば、住宅や住宅用土地を取得した日から原則として60日以内に、不動産取得税申告書に必要な書類を添えて、土地・家屋の所在地を所管する都税事務所や支庁に申告することとされています。

不動産取得税の申告書は、東京都主税局のホームページからダウンロードできるので、記載内容等をあらかじめ確認しておくといいでしょう。

この不動産取得税の申告書に、新築未使用の住宅とその敷地を、住宅の新築から1年以内に取得、あるいは同時にした場合であれば、

- 不動産売買契約書

- 最終代金領収書

- 建物の登記簿謄本

確定申告時の取扱いは

なお、給与所得者の場合には、収入金額に応じて給与所得控除額という必要経費が差し引かれるのが原則なので、「不動産取得税を支払った」場合、必要経費に算定されることはないのですが、「取得した土地や家屋を賃貸にだしている」「取得した土地や家屋を事業所として活用している」という場合には、固定資産税などと同様、不動産取得税を必要経費に計上することができます。もっとも、店舗・事務所等との併用住宅に課された不動産取得税を全額、必要経費に計上することはできないので、その場合には「床面積で按分する」など合理的な基準で、マイホームに関する部分を自己否認しておくという処理も必要となります。