近年は空き家の増加が大きな社会問題となり、住宅政策も「既存住宅流通・リフォーム」を主眼としたものに転換しつつあります。平成28年度の住宅税制でも、空き家対策を目的とした特例措置や住宅リフォームに関する特例措置が新たに設けられました。

また、適用期限を迎えた主な特例措置については延長が図られたほか、住宅ローン控除などに対する一部の要件が緩和されています。

平成28年度(2016年度)の住宅税制について、個人の住宅に関わる改正内容を確認しておくことにしましょう。

空き家の発生を抑制するための特例措置の創設

総務省が実施した「平成25年住宅・土地統計調査」による空き家数は全国で約820万戸に達しており、このうち賃貸用や売却用などを除いた「その他の空き家」は約318万戸です。これらは当面の使い道がなく放置されているのですが、その発生原因の過半数は「相続」とされました。親などから相続した家は、建築時期が古くて耐震基準を満たしていない場合が多いほか、長年保有していた家を売却すれば、多額の税金負担を強いられることも少なくありません。

そこで、空き家の発生を抑制するための観点から新たな特例措置が設けられました。一定の要件を満たす空き家(または解体後の敷地)を売却した場合には、その譲渡所得から3,000万円が控除され、譲渡所得税および個人住民税を減らすことができます。

〔3,000万円控除のための主な要件〕

□ 平成28年4月1日から平成31年12月31日までの売却であること

□ 相続の開始があった日から3年を経過する日が属する年の12月31日までの売却であること

□ 譲渡対価の額が1億円以下であること

□ 被相続人(死亡者)のみが居住していた一戸建て住宅などであること

□ 昭和56年5月31日以前に建築された家屋であること

□ 相続を機に空き家となったものであること

□ 空き家となった後に、その家屋および敷地を事業用、貸付用、居住用に使っていないこと

□ 耐震基準を満たさない場合は、耐震リフォームをした後に売却すること

□ もしくは空き家を解体した後の敷地を売却すること

今回の特例において、マンションなど区分所有建物は対象外となっています。また、この特例措置の適用を受けるためには、市区町村長などによる「要件を満たすことの確認をした旨を証する書面」などを添付のうえで確定申告をしなければなりません。

三世代同居に対応した住宅リフォームをした場合の特例措置の創設

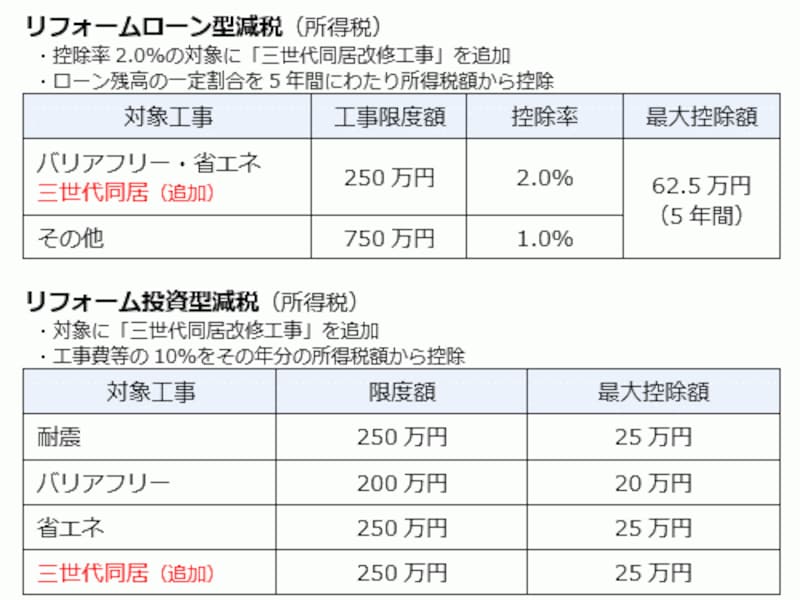

「世代間の助け合いによる子育てしやすい環境整備を図ること」を目的として、三世代同居改修工事に対する特例措置が設けられました。リフォームローンを借りた場合に適用される「ローン型減税」と、ローンを借りなくても使える「投資型減税」があり、いずれもリフォーム工事後、平成28年4月1日から平成31年6月30日までの間に「居住の用に供した」場合が対象になります。

特例措置が適用される「三世代同居改修工事」とは、キッチン、浴室、トイレ、玄関のうち少なくとも1つを増設したうえで、改修後に「いずれか2つ以上が複数箇所」となるものです。

たとえば、すでにトイレが2箇所ある住宅ならキッチン、浴室、玄関のいずれか1つを増設すればよいのですが、どれも1箇所ずつの住宅なら少なくとも2種類を増設することが必要です。

特例措置の適用はこの形式的な基準によって判断され、実際に三世代が同居しているかどうかは問われません。

また、ローン減税の場合は「工事費用」が50万円(補助金などの交付がある場合は、その額を控除した後の金額が50万円)を超えるものであること、投資型減税の場合は「標準的な工事費用相当額」が50万円(補助金などを控除した後の額)を超えるものであることが要件になります。

さらに、リフォームローンを借りる場合は償還期間が5年以上であることなどのほか、現行の住宅ローン控除(増改築等)に定めるのと同様の要件を満たすことも必要です。なお、投資型減税において、その年分の合計所得金額が3,000万円を超える場合は対象外となります。

≪住宅ローン控除適用要件の一部緩和、その他の主な住宅税制改正点…次ページへ≫