<目次>

生活パターンが変われば、お金の使い道も変わる

社会人1年目は、生活パターンが変わり、お金の使い道も変わります。筆者は社会人になって30年以上が経ちましたが、社会人になって1年目は1カ月の給料でのやりくり、収入と支出の関係をつかむのに苦労したのを記憶しています。お金を貯める、という発想もなかったので、社内の貯蓄制度を利用するようになったのは、3年目ぐらいからでした。それも上司から勧められたことがきっかけでした。もしも、その時に、給与天引きで貯蓄を始めていなかったら、引っ越しもできず、壊れた家電の買い替えもできず、旅行もしなかったかもしれません。普通預金口座がゼロになることはありませんでしたが、何かの目的のためにお金を貯める習慣がなかったのです。

最初は特に目的を決めず、給与天引きで貯蓄をするだけでしたが、 その後、住宅購入を目的とした貯蓄を始めたり、年間で使うためのお金をプールする特別支出用の口座を作ったり、貯蓄のスタイルを徐々に変えていきました。

社会人になって早い段階に貯蓄の重要性に気づけたことは、 その後の生活基盤の安定にもつながったと実感しています。

貯蓄は「残る」ものではなく、「残す」もの

給与天引きや、給与振込口座からの自動積立は、お金を「確実に残す」ための唯一無二の方法です。「1カ月の生活費が残ったら貯蓄する」では、一向にお金は貯まりません。お金を残す積立貯蓄は、社会人になったら、即座に始めるべきです。昔はよかったと言われますが、財形貯蓄制度はあったものの、利子非課税の制度はこれだけ。現在のように、個人型確定拠出年金(iDeCo)もありませんでしたし、2018年から始まった「つみたてNISA」ももちろんありません。積み立てできる投資商品自体、非常に少なかったのです。

現在は、確かに預貯金金利は低いのですが、その分、さまざまな税の優遇が受けられる制度が整ってきました。2024年になってNISAの制度が大幅に改訂されました。公的な仕組みを利用しながら、お金を貯める、増やす環境は、昔とは比べ物にならないほど、拡充しているのです。

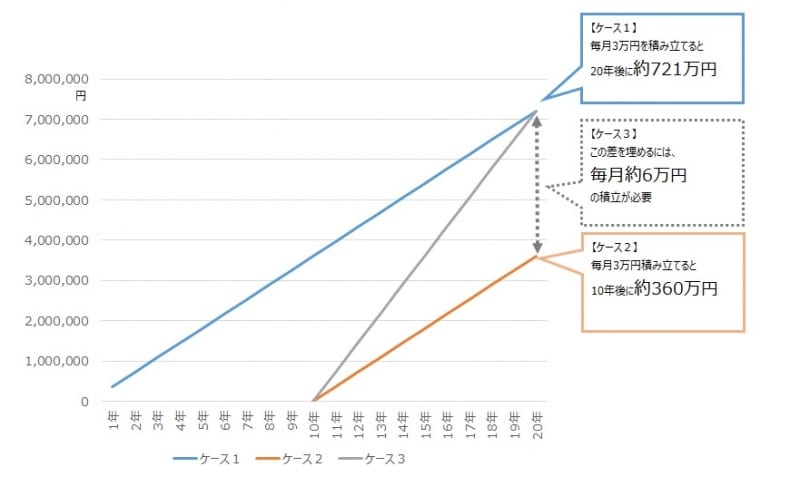

すぐやるか、やらないかで、10年、20年先に大きな差が

お金を貯めようと、すぐに積立貯蓄を始めた場合と、10年後に始めた場合で、20年後にどれくらい差がつくか、グラフを見てください。ケース1は毎月3万円を積み立てた場合。20年後には約721万円貯蓄できています。10年後に毎月3万円の積み立てを始めたのがケース2。その後10年で約360万円の貯蓄。もしもこの差を埋めようとすると、毎月約6万円の積み立てが必要になります(ケース3)。金利を考慮しなくても単純計算で2倍の努力が必要になるのは、自明です。積み立て貯蓄が優れている点は、「複利」でお金が貯まること。利息が利息を生むという効果です。現在のような低金利では、その恩恵は少ないのですが、元本を確実にこれだけ残せるのも、積み立てだからです。

さらに、投資信託などで積み立てをしていけば、投資のリスクを抑えながら、運用で増やせる可能性も高くなります。仮に毎月3万円を投資信託で積み立て、年利回り1%で運用できたとしたら、20年後には約780万円になります。何もしなかった場合との差は歴然です。

今から始めて、ラクに貯めるか、10年後に慌てて貯めるか。1日でも早く始めたほうが断然、合理的なのです。

失った時間は金利の力で取り戻す

早いうちから貯蓄しなかったからといって、嘆くことはありません。今は、低金利とはいえ、一般的な都市銀行の定期預金金利より数倍高い金利をつけている銀行がたくさんあります。時間を戻せないなら、金利の力を利用することです。私が貯蓄をきちんと考え始めたのは、30代になってからです。積み立てはしていたものの、給与振込の口座しか使っていませんでした。当時は、ネット銀行はなかったので、あまり選択肢がなかったということもあります。預け替えや預け分けといった発想も持っていませんでした。きっかけは住宅購入。当時は頭金づくりに最適なマネー商品があり、ボーナスなどまとまったお金を預け分けることができました。

お金に色分けはありませんが、貯蓄の目的が明確になったら、これまでの貯蓄用の口座とは別に、その目的専用の口座をつくることをオススメします。ただし、給与振込口座から手数料無料で振替できるのか、定期的な入金に面倒な手続きはないかなど、よく調べることが大事です。

まとまったお金であれば、ネット経由で振り替えることになりますが、積み立てで目標額を目指す、ということなら、積み立てのシステムがあるネット銀行を選びましょう。まとまったお金なら、高金利のネット銀行や地銀ネット支店の定期預金などがいいでしょう。いつもの給与振り込み口座から自動入金できるサービスがある銀行もありますので、利用すると便利です。

とかく、手間がかかることは長続きしません。自分はきちんとできると過信するのもよくありません。自動的に積み立てられるシステムを最大限利用しましょう。

老後は長い。だからお金の運用は一生もの

マネー商品や会社の貯蓄制度は時代とともに変わっていきます。筆者が会社員時代、勤務先の社内預金制度がなくなりました。当時は社内預金の金利がよかったので、全力で天引き貯蓄することが一番ラクで賢いやり方だったと思います。それと同時に、給与振込口座で自動積立も行っていたので、社内預金がなくなっても、会社員をやめても、この積立貯蓄があったおかげで、お金を貯める習慣を継続することができました。いつかやろうと思っていても、意外と日常の生活に追われ、面倒な手続きは後回しになってしまうものです。できるときにやる。これもお金を貯めるには大切なことでしょう。現在は、確定拠出年金制度を導入する企業が増えてきています。拠出額を増額できるなど制度改正がされていますので、活用しない手はありません。また勤務先に確定拠出年金制度がなくても、個人でiDeCoに加入することもできます。確定拠出年金、iDeCoは老後資金として利用するものなので、遠い未来のために貯蓄をする、運用するものなので、イメージしにくいかもしれません。

しかし、老後は60歳、65歳から20年以上もの期間があります。リタイアしてすぐに貯蓄を使い切ってしまうわけではなく、運用しながら少しずつ使っていくものです。リタイアして退職金などで初めて運用に直面すると、間違った商品選びをしてしまいがちです。

若いうちから運用に慣れるのに、確定拠出年金、iDeCo、NISAでの積み立ては最適です。積み立てといっても、ほったらかしにせず、運用成績をチェックして、自分で商品を選択したり変更することも大切です。

ただし、生活費の3カ月分~半年分の預貯金がないままに、積立投資をするのはNGです。何かあったときに流動性のある預貯金を確保することが優先です。毎月、ある程度の貯蓄ができるのであれば、その一部を積立投資に回してもいいでしょう。

こうした習慣を身につけてから、まとまった資金で投資信託や株式投資をスタートさせても遅くはありません。お金の運用は一生続くのですから、リスクの高いものに慌てて手を出す必要はありません。

マネー商品や制度は変わっていきますが、「1日でも早く、長く続けられる仕組みを作る」という、お金との付き合い方の基本ルールは変わらないのです。