住宅の数が世帯の数を上回る状況の中で、空き家の総数も増加の一途をたどり、平成20年には全国の空き家の総数が757万戸に達しました。今後は、少子高齢化や住宅着工数の増加を背景に、空き家の総数は更に増加することが予想されます。

リノベーションによる税金対策

そのような状況の中、建物を新築するのではなく、今ある建物をリノベーションにより再生し、長く使っていこうという考え方が注目を集めています。

ここでは、リノベーション費用の税務上の取り扱いについて説明します。

固定資産税・相続税における節税効果

国の通達(財基通92-(1))によれば、家屋と構造上一体となっている設備は、家屋の価額に含めるとされています。原則として、建物の床面積の増加あるいは減少を伴わない工事については、建物の固定資産税評価額の改定が無いため、例え、数百万円の工事費が発生した場合でも、固定資産税額は変わりません。更に、建物の評価額が変わらなければ、工事費で支払った現金分、相続税の課税価格は減少することになります。相続発生前に相続財産を減らすことができるため、相続税対策としても有効な手段となります。

また、老朽化した物件の浴槽やキッチン等を新しく交換することは、実質的には物件の価値の上昇に繋がります。今まで以上の家賃設定が可能となれば収益性のアップが見込め、次世代の方に喜ばれる資産を残すという意味でも、価値の高い手法といえます。

所得税における節税効果

リノベーションの際の工事費については、確定申告において「減価償却費」または「修繕費」として計上することになります。どちらも不動産所得の計算上、収入から差し引くことができ、所得税の節税に繋がります。しかし、どちらで計上できるかにより、その節税効果は大きく変わってきます。修繕費の場合には全額を一括で経費計上できますが、資本的支出とみなされた場合には、数年間にわたって少しずつ減価償却費として計上しなければなりません。

修繕費として一括で計上する方が、節税効果としてははるかに高く、賃貸住宅経営においては、いかに修繕費として計上するかがポイントになります。

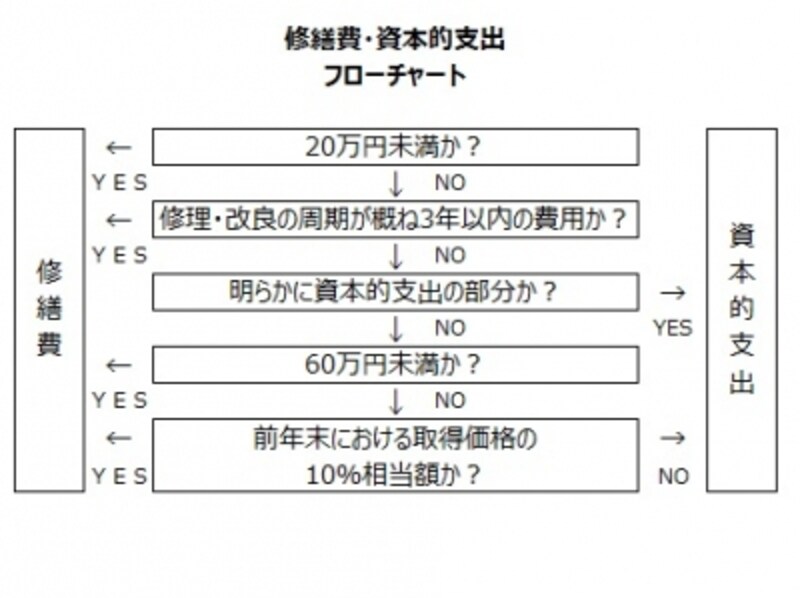

下記のフローチャートが参考になりますので、それぞれの経費について、修繕費として計上できるかどうかを確認するようにしましょう。但し、判断が難しいものについては、税理士などの専門家に相談する必要があります。

修繕費・資本的支出フローチャート

リノベーションを行う際の注意点

以上のように、リノベーションには高い節税効果が期待できます。しかし、リノベーションの本来の目的は物件の再生であり、この先、10年、20年と長きにわたり、健全な賃貸住宅経営を続けられる建物にすることなのです。

単純に表面上を綺麗にして、小手先だけの工事で終わらせてしまうのではなく、耐震性や給排水設備などについても着手し、本質的な工事を行うことが重要です。

資源の乏しい日本では、古来より物を大切にする文化が根付いています。建物が老朽化した際に、リノベーションにより建物を再生するという選択は、我々日本人にとって、ある意味自然なことなのかもしれません。