頭金の裏に隠れている諸費用

「物件価格の2割」。これは住宅購入の最初のハードルとも言える、頭金の目安としてよく引用されるフレーズです。たとえば、希望の物件価格が3500万円なら頭金は700万円は用意しましょう、ということです。しかし、変動で0.5%台という超低金利と、頭金なしのローンが実質解禁という状態の中、この目安は崩れつつあります。30代の夫婦が頭金なし、変動金利で4000万円を借り入れる、といったケースもめずらしくありません。

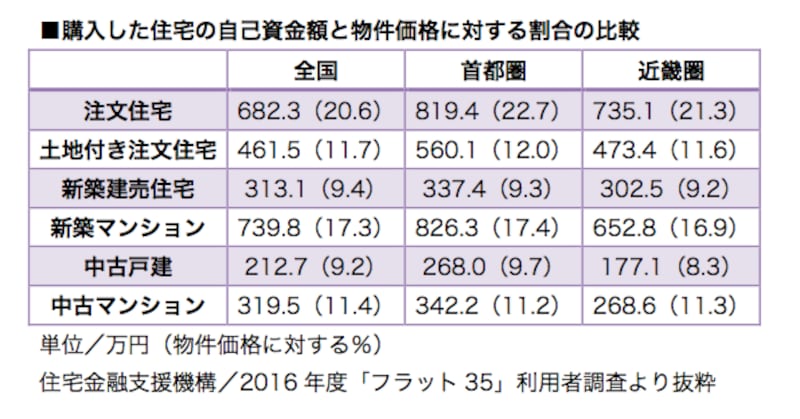

では、実際に購入した皆さんは、頭金をどのくらい用意したのでしょうか。住宅金融支援機構が民間の金融機関と提携している住宅ローン「フラット35」の、2016年度の利用者調査(対象7万6101件)によると、全国平均で、もっとも頭金の割合が高かったのが注文住宅でした。所要資金3320万円に対して手持金(自己資金)は682万円。割合にして20.6%、2割超です。一方もっとも低かったのが、新築の建売住宅で9.4%。注文住宅の半分以下の水準です(表参照)。

この結果を見る限り、全体の傾向として頭金は1~2割となりますが、それだけ貯蓄できればいいというわけではありません。

なぜなら、住宅購入には物件価格以外に諸経費が発生するからです。売買等の契約に必要な印紙代、登記時に発生する手数料や税金、ローンの保証料や保険料、中古物件であれば仲介手数料も発生します。その他、引っ越し代や家具、家電の購入など、新築で物件価格の3~7%、中古で6~10%は別途見ておくべきでしょう。

さらに、住宅購入後に手持ちの貯蓄がゼロでは、日々の生活が不安となります。不測の事態(家族の病気、事故、収入ダウンなど)に備えるためにも、生活費の半年分は残しておきたいところ。となると、先の3500万円の物件なら貯蓄(教育資金など、使い道の決まっていてるものは除く)が1000万円程度になった時点で「頭金2割」に達したということになります。

頭金の用意は「ローンを組む資格」を得ること

では、そもそもなぜ「2割」なのでしょうか。実は、購入できる住宅の物件価格を割り出すためには、頭金だけでの判断では不十分です。もうひとつ大事なことは購入後。つまり、いくらなら返済できるかということです。それも踏まえながらの、頭金の必要性を考えてみます。例えば、35歳のあなたが現在、住宅購入の頭金に回せる資金として600万円(別途、諸費用150万円も用意できている)用意できたとします。

そして次に、購入後、無理なく返済できる金額を割り出す必要があります。そのためには、ローンの支払いとは別に月割りにして2万~5万円程度のランニングコスト(固定資産税、管理費、修繕積立金、駐車場代など)が発生しますから、それを加味した金額で検討することが重要です。

結果、ローンの支払いに回せる額が月8万円(ボーナス払いなし)としましょう。すると、仮に返済期間25年(60歳完済)、金利1.0%で借り入れすれば、借入可能額は2123万円。これに先の頭金600万円を加えると、約2700万円が無理なく購入可能できる物件価格の上限ということになるわけです。

つまり、頭金は、無理なく購入できる物件価格を割り出すための一つの要素です。頭金が少なければ、物件価格も下がり、逆に頭金が多ければ多いほど、物件価格を高めに設定ができますし、あるいは毎月の支払いを下げる(借入額を減らす)こともできるわけです。

その意味では、頭金の割合にこだわる必要はないとも言えます。ローンの支払いさえ無理がなければ、それに見合った価格の住宅を購入すればいいからです。

しかし、頭金ゼロもしくはごくわずかで購入した場合、後々家計が苦しくなる世帯が少なくないように思います。その理由は2つ。まず、購入物件の価格を下げることができず、結果的にリスクのあるローンを組んでしまうため。具体的には、40歳で35年ローンを組む=完済が75歳、変動金利で借りる=金利上昇リスクを抱える、ボーナス払いの額が大きい=定年後もボーナス払いが続く、といったものです。

もう一つは、家計そのものにあります。住宅ローンとは何千万円もの負債です。その返済には、より計画的で無駄のない家計管理が求められます。しかし、それまで貯蓄ができなかった世帯が、急にそれができる可能性は、残念ながら高くはありません。そう考えると、必ずしも2割必要とは言えないとしても、頭金をある程度貯めるということは、住宅ローンを組む「資格を得る」ということでもあると言えるのです。

【関連記事をチェック!】

まだ間に合う!「貯蓄ゼロ」から始めるマネープラン

住宅購入に落とし穴!ランニングコストのリスク