『老後2000万円不足』問題とは?

いまさら触れる必要もないかとは思いますが、そもそもの発端は金融庁が6月3日に報告した『金融審議会市場ワーキンググループ報告書』の中に『高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている~不足額約5万円が毎月発生する場合には、20年で約1300万円、30年で約2000万円の(金融資産の)取崩しが必要になる』の文章が盛り込まれていたことです。この2000万円という金額に対する国民の波紋は大きく、その後6月11日には麻生財務大臣が『正式な報告書としては受け取らない』ことを表明、また6月14日には金融庁の三井局長が『世間に著しい誤解や不安を与えた』と謝罪する騒動となり、政治論争にまで発展していることは周知の通りかと思います。

老後に2000万円不足する? 今からできる対策

『ワーキンググループ報告書』には何が書かれているのか?

政治論争にまで発展した今回の一連の騒動ですが、そもそもこの報告書には何が書かれているのでしょうか。実は報告書のタイトルは『高齢社会における資産形成・管理』であり『2000万円不足報告書』ではありません。現在の人口動態、世帯の収入支出状況、資産の保有、金融環境への個人の意識などを分析したうえで、今後、個人、金融サービス提供者、政府や各種団体のそれぞれが行っていくべき対応策や考え方について書かれているのです。

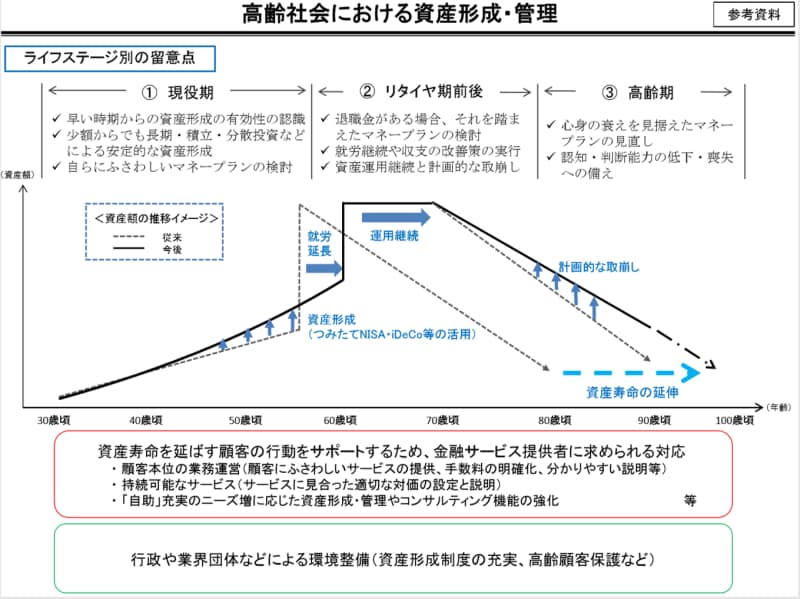

具体的には長寿化を視野に入れたうえで、人生を『現役期』、『リタイア期前後』、『高齢期』の3つのライフステージに分け、個人には各ステージに応じた資産形成・資産寿命を延ばすための行動を起こすように、金融サービス提供者には各ステージに応じたサービスの提供を、また政府や各種団体には資産形成・継承制度の充実、金融教育の充実、アドバイザーの充実、高齢者保護などの環境整備を行うよう求めています。

資産形成・継承には「NISA」と「iDeCo(イデコ)」の活用を

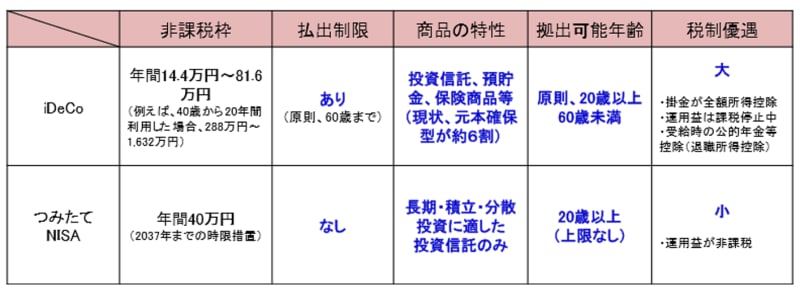

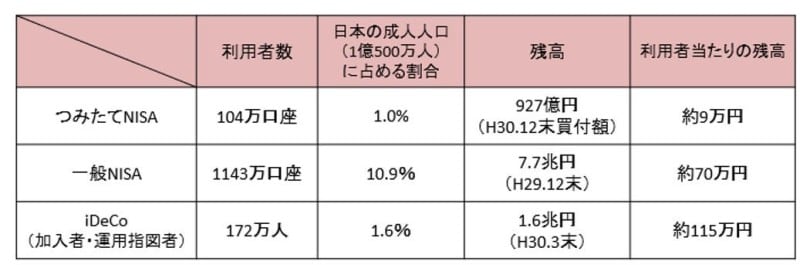

報告書の中ではライフステージ全般を通じて長期にわたる資産形成を支援する制度として、税制面での優遇措置が取られている「つみたてNISA」と「iDeCo(イデコ)」について触れられています。『ライフイベントに応じて引出すことが可能なつみたてNISAと、年金制度として所得控除が認められているiDeCoとは、両者を併用することで、住宅購入などの計画的に準備が必要な支出や、病気、事故、失業などの予想外の支出への備えをしつつ、老後に向けた資産形成が可能』と紹介されており、今後の資産形成・継承を考える上で中心となる制度として活用していきたいところです。

また同じく税制面での優遇がある「一般NISA」についても触れられており『保有可能期間は5年間と短いが個人の資産形成に資する制度として一般NISAが存在する(中略)退職金の受け皿としての機能も期待される』と紹介されています。

一方で「一般NISA」に比べて「つみたてNISA」と「iDeCo(イデコ)」については利用が一部にとどまっており、その制度の存在を知らない人や、知っていてもその意義を理解していない人も多いため金融庁と厚生労働省による制度の周知が必要であること、また「iDeco(イデコ)」に関しては長寿を見据えた上で、拠出限度額の拡充、拠出可能年齢の上限引き上げが必要であることなどを指摘しています。

金融知識を学ぶ機会をつくることも必要

報告書では「つみたてNISA」「iDeCo(イデコ)」が活用されるためには「金融リテラシー(知識・教育)」の向上が必要であるとも触れられています。これまでも金融庁や金融広報中央委員会、業界団体などによる、学校や職場、自治体などの場での授業や資産形成のセミナーなどが行われていましたが、長寿化が進展していることなどの環境変化を踏まえ、今まで以上に取組みを工夫・強化していくべきと指摘されており、今後も行政がらみの投資教育の場が増えていくことが予想されます。個人としては、そのような機会があれば積極的に参加して知識を向上させていくことも必要ではないでしょうか。

アドバイザーを見つけることも必要

報告書には多様な金融商品やサービスを個人の力のみで選ぶには困難も予想されるため、個人の最善の利益を追求する立場に立ち、ライフステージに応じてマネープランの策定などの、総合的なアドバイスを提供できるようなアドバイザーの必要性が説かれています。主体となるのは、投資助言・代理業、金融商品仲介業、保険代理店、フィナンシャルプランナーなどがあげられています。身近で探し方が分からない場合、例えば日本ファイナンシャルプランナーズ協会のホームページには地域や専門性に応じたCFP®(サーティファイドファイナンシャルプランナー)を探せる検索サイトなども用意されています。

https://www.jafp.or.jp/confer/search/cfp/

成年後見制度の活用も考えてみては

報告書では高齢者の認知症に備えた顧客保護のありかたについても触れられています。金融サービス提供者に対しては、リスクが高い複雑な商品の提供を厳しく抑制する一方で、リスクが低い簡素な商品については説明内容を軽減するなどの対応をするよう求められています。また個人においては、本人意思の尊重と財産保護を目的として成年後見制度の活用についても促しています。おわりに

『老後2000万円不足』の金額のみが一人歩きしてしまった感のある『金融審議会市場ワーキンググループ報告書』ですが、内容を細かく読んでいくと、現状をふまえた上で政府には税制面で一層の努力を、個人には老後に向けての心構えと行動変容を促したものであることが分かります。現在も金融庁HPに報告書はありますので一度見てみることをお勧めいたします。https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603.html

監修・文/井出 やすひろ(CFP・FP1級技能士・MR)

【関連記事をチェック】

老後の貯蓄は1000万円で足りる人、足りない人とは?

老後の貯蓄がない人の生活はどうなる?

老後の貯蓄は、いくら必要?老後資金の貯め方も解説

50歳貯金ゼロ。お金を教育費に使い果たし、老後が不安