彼と同居しているものの、この先ずっと独身である可能性もあります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は早期退職を考えているという49歳の会社員の女性です。安心して老後を過ごすための投資や貯金について知りたいとのこと。ファイナンシャル・プランナーの藤川太さんがアドバイスします。

安心して老後を過ごすためには

Kawaiさん

女性/会社員/49歳

関西/持ち家(マンション)

■家族構成

彼と同居

■相談内容

彼と同居しているものの、この先ずっと独身である可能性もある。1人でも暮らしていけるよう投資、貯金、それ以外に確定拠出年金、勤め先の持株会などにも投資しています。安心して老後を過ごすために、将来いくら必要で、あとどのくらい投資、貯金すべきかの目安が知りたい。

今は会社員ですが、可能であれば早期退職したいと考えています。副業(軌道に乗れば本業にできたらとも考えています)にも興味があり、老後のための蓄え以外に、いくら程度、副業のために投資して問題ないかも知りたい。

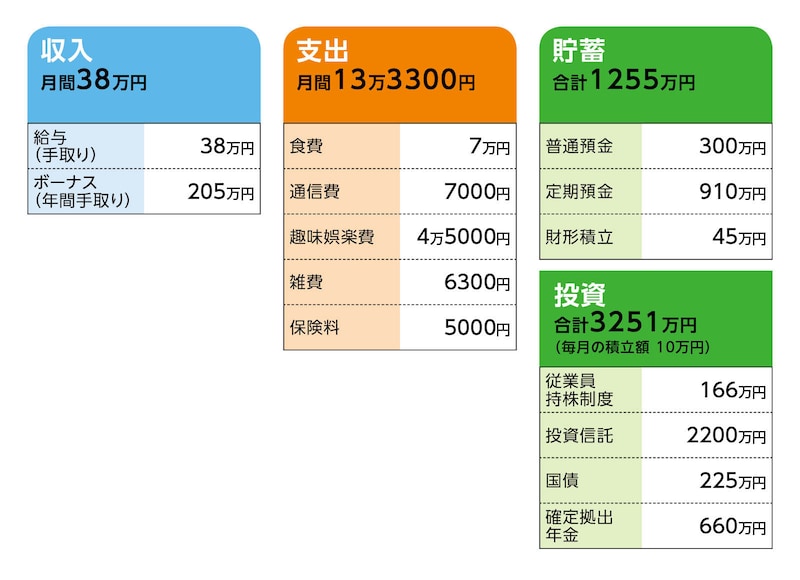

■家計収支データ ■家計収支データ補足

(1)生活費などの案分について

マンションの所有者は彼です。住居にかかる費用は把握していません。彼が負担しているのは住居費、車両費、電気ガス水道料金です。金額は把握しておりません。私の担当はそれ以外にかかる費用であり、具体的には食費、日用品の購入や家電製品が壊れたときは私が購入する、旅行や外食は私が支払うなどです。

同居を解消した場合には、2つの選択肢が考えられます。1つ目は両親の持ち家(マンション、ローンなし)に引っ越し。2つ目は自身でアパートを借りて引っ越しとなります。現時点から家の購入は考えておりません。

(2)ボーナスの使い道

旅行費用20万円。残りは全て投資。

(3)貯蓄と投資について

毎月の貯蓄は、普段使わない銀行口座に入れる形で貯蓄していましたが、現金預金は充分かと考えて今年になってからは貯蓄ではなく投資に回しています。旧NISAを売却し、その資金を使って新NISAで積立しています。NISAとは別に毎月10万円を投資信託に投資しています。賞与は予定している旅行以外で大きく使うことはないので、それを投資費用に充てています。

(4)家計収支データについて

趣味娯楽費に習い事の月謝としてフラダンス5500円、ピラティス3万5800円などが含まれています。

(5)加入保険について

・共済(総合補償4型+医療I型特約+個人賠償責任保険、事故死亡2000万円、病気死亡800万円、入院1万円、通院3000円、入院一時金2万円、手術、先進医療、在宅療養、後遺障害)=毎月の保険料5000円

・団体長期障害所得補償保険(会社で加入。傷病による欠勤・休職期間中、退職後最長60歳まで基準内賃金の60%が支払われる)=毎月の保険料2200円

(6)働き方、退職金について

仕事へのストレスというわけではないのですが、そろそろ50歳になり、定年まで同じ職場で同じ仕事を続けることが想像できないと考えてきます。これまでずっと仕事メインの生活でしたので、フラダンスの教室を開く、もし良い縁があれば不動産投資などをしながら、自分でやりたいことにもっと時間を使いたいと希望しています。

52~55歳くらいまでに早期退職できるのであれば、検討したいと考えています。副業などで今ほどは無理でも収入のメドがつけられることが前提です。仮に52歳で退職した場合、退職金は560万円ほどとなりそうです。

(7)公的年金について

今現在292カ月で、老齢基礎年金は70万4500円、老齢厚生年金は134万4600円。合計205万円ほど。

(8)今後の生活について

50歳になり、そろそろ後半の人生について考え始めました。彼との同居ももう13年となり、いつか結婚することもあるかもしれません。

今は生活のほとんどが仕事なので、不満はありませんが、別の道も考えたいと思っています。大家さん業は初期投資なども必要でしょうし、今回の診断結果で検討を進めるということもあり得るかと思います。フラダンスは教えられるレベルにはありますが、現在会社員として得ているほどの収入にはなり得ませんので、副業の1つとして検討できると思っています。

元々あまり高価なものを買ったりするほうではないうえに、昼が外食、弁当となる反動で夕飯は自炊がほとんどです。そのため、「これだけは譲れない」という費用はあまり思い当たりませんが、強いて言えばこれまでもそうだったように海外旅行は、最低年2回は行きたいと考えています。

■FP藤川太の3つのアドバイス

アドバイス1 生活基盤の不確実性を解消すること。副業するにしても安定するまでは退職しない

アドバイス2 副業をするなら、事業計画を立ててみる。実績や経験を積むことも大事

アドバイス3 現状維持であれば老後の心配はないが、今後の生活について彼と相談を

アドバイス1 生活基盤の不確実性を解消すること。副業するにしても安定するまでは退職しない

ご相談内容としては、副業をしていて、早期退職後は本業にしても問題ないか。そのためにどのくらい副業に投資してもいか、安心して老後を過ごせるか、ということですね。まず、現状を整理してみましょう。住居費や水道光熱費を彼が負担しているため、ご自身の収入はかなり自由に使えています。収入38万円のうち、毎月10万円で投資信託を購入されていますが、残りの28万円は、何かしらに使っていることになります。毎月必ず支払いのあるお金は14万円ほどですが、それ以外の支出について、あらためて確認し収支管理をなさってみてください。

現在、毎月10万円の投資信託購入で、年間120万円、ボーナスから180万円ほど投資に回しているとのこと。年間合計で300万円(元本)を投資に回しています。

仮に、3年後に早期退職するとしたら、3年間で900万円(元本)、現在の金融資産4500万円、退職金560万円を合計すると、約6000万円になります。その後、副業で収入を得るにしろ、基本となる老後資金は6000万円ということです。

この6000万円をどのように使うのかは、ご相談者次第です。

というのも、現状では不確実性が高く、将来にわたってのマネープランが立てにくい状況にあるからです。

今後、同居を続けるのか、結婚するのか、それとも一人暮らしをするのか。親と同居することになるのか。生活の基盤である、住まいがどうなるかで、お金の使い方は変わってきます。

そう考えると早期退職が最大のリスクになります。一人暮らしになれば、支出は増え、今のような資産形成はできなくなります。副業を真剣に考えているのであれば、その収入が安定するまでは、会社を辞めないほうがいいという結論になります。

アドバイス2 副業をするなら、事業計画を立ててみる。実績や経験を積むことも大事

不動産投資、フラダンスの教室など副業をしたいと考えておられるのでしたら、具体的な事業計画を立ててみることが大事です。現在の生活を維持するためには、事業にかかる経費・税金などを支払ったうえで、毎月30万円の収益が必要になります。不動産投資なら、購入物件価格、借入額、金利、返済計画。家賃はいくらの設定で空室率はどの程度で考えるか。不動産の維持管理コストもかかります。賃貸物件は空室が出た場合、数カ月は収入がない状態になります。そうしたリスクに耐えうるかどうか、考えてみてはいかがでしょうか?

フラダンスの教室も同じで、仮にご相談者が毎月支払っている月謝5500円が相場だとすると、100人の生徒さんが集まるかということになります。いきなり教室を開くのではなく、カルチャーセンターの講師をする、通っている教室で手伝いをするなど、実績や経験を積んでからでもいいのではないでしょうか?

今すぐ会社を辞めたいということでなければ、しばらくは会社に在籍しつつ、事業計画を立て、どんな道筋で副業をするのか、そして本業にできるのかを検討したほうがいいでしょう。どちらも投資と考えれば、リスクの高い投資にいきなりチャレンジするのと同じことです。お金は簡単に失ってしまいます。

アドバイス3 現状維持であれば老後の心配はないが、今後の生活について彼と相談を

少し厳しいアドバイスになってしまいましたが、現状維持であれば、それほど大きな問題はありません。老後資金も十分に確保できるでしょう。自分でやりたいことに時間を使いたいという気持ちは理解しますが、そのためには、今後の生活において不確実な要素をなくしていくことが大事です。

同居している彼とは、このような相談をされておられますか? まずは彼と今後について相談し、互いの気持ちを確認することが先決のように思います。

最後に気になる点として、加入している共済について。共済は比較的割安で最低限の保障が得られる保険ですが、加入されているタイプは死亡保障や特約が多く、保険料が高くなっています。万一のときに保険金を残したい親族がいるのでなければ、シンプルな共済で十分でしょう。削減できる金額はわずかではありますが、こうしたことも含めて、まずはご自身の収支管理をいま一度見直してみてください。

相談者「Kawai」さんから寄せられた感想

藤川先生のアドバイス、大変参考になりました。ありがとうございます。まずは不確実性をなくすこと。老後の資金は問題なさそうであることが分かり、安心しました。これをきっかけに彼とも今後のことを相談したいと思います。教えてくれたのは……

藤川太さん

All About「資産運用」ガイド。「家計の見直し相談センター」で10年以上にわたり1万5000世帯を超える家計の見直しを行ってきたFP。資産運用、家計管理、マイホーム購入、不動産投資などに詳しく「普通の人」でもお金を貯める・増やせるようになる方法をアドバイスしています。

取材・文/伊藤加奈子