仕事があるときに働いておかねばという心理的プレッシャーがあり心が休まりません

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者はフリーランスで働き、先の見通しが立たないため、お金の不安を感じているという59歳の女性です。お金のことばかり考えて生活することに疲れてきたので、65歳でリタイアしたいとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

仕事のプレッシャーがあり心が休まりません

Mayuさん

女性/自営業/59歳

関東/借家

■家族構成

1人暮らし

■相談内容

大学卒業を機に日本を離れていましたが、高齢の両親の介護が必要になる可能性もあり、数年前に帰国しました。

フリーランスで仕事をしており、先の見通しが立たないため、いつもお金の不安がつきまといます。出費を抑えるために人付き合いを減らすなどして、なんとか帳尻を合わせて生活していますが、仕事があるときに働いておかねばという心理的プレッシャーがあり、気持ちが休まりません。

お金のことばかり考えて生活することに疲れてきたので、今から63歳くらいまでは月に10万~15万円ほど収入があればよしとし、その後、徐々に仕事を減らして、65歳でフルリタイアできればと思っています。

長生き願望はゼロですが、長寿家系で(祖母は100歳まで)、私自身もいたって健康のため、医療費・介護費など、十分な資金を確保しておく必要があります。

現在の貯蓄・投資額で上記が実現可能か、必要になるかもしれない医療費・介護費なども踏まえて、アドバイスいただければうれしく思います。

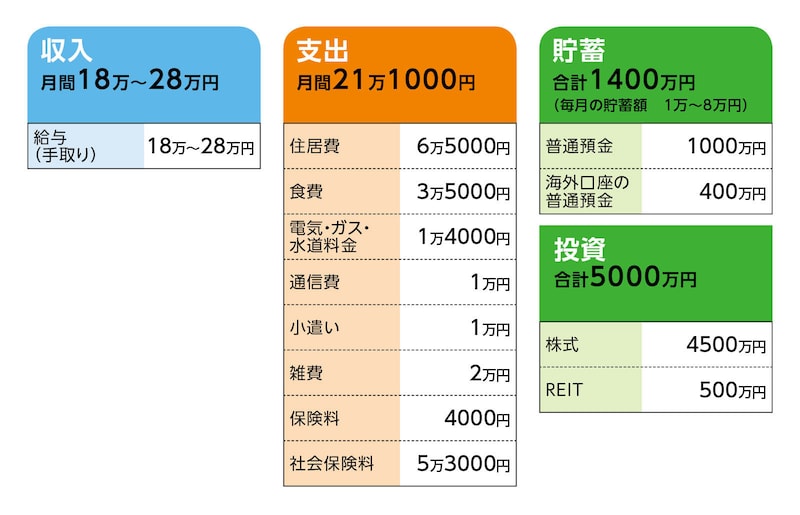

■家計収支データ ■家計支出データ補足

(1)収入について

・契約打ち切りや、外貨払いの影響などで、収入は大きな変動があります。

・昨年は収入が激減しましたが、今年はドル高などもあり、運良く持ち直しました。ここ2~3年の平均月収は25万円前後(手取りで20万円前後)です。

(2)貯蓄と投資について

貯蓄については、毎月の収入の変動が大きいため、支出以外のお金がそのまま普通預金に貯まっていく感じです。株式売買など、ポートフォリオ管理は全てファイナンシャルアドバイザーに一任しています。お金のことが大変苦手なため、40代でまとまったお金が手に入った際に、現地のファイナンシャルアドバイザーに老後資金を確保するために運用を依頼(このお金はないものと思って生活していたので、いつの間にか増えていました)。ポートフォリオ作成時からの年平均利回りが8%強、投資対象は全て北米企業。今後40年間の資産運用を年率5%と低めに見積もり、例えば65歳までは年間120万円、それ以降は年間240万~300万円のように、その運用益を生活費に充てることを想定。

投資しているお金は全て国外にあります。お金を必要以上に残さず上手に使い切るには、いつごろから、また貯金と投資資産のどちらから先に、取り崩したらよいでしょうか。

(3)社会保険料について

・国民年金1万7000円

・国民健康保険2万6000円

・住民税1万円強

(4)住居費について

職住兼用なので、わずかですが家賃と光熱費の一部を経費として計上。親が住んでいるマンションを相続予定のため、いずれ家賃は固定資産税・管理費のみとなり、4万~5万円になる可能性あり。ただし未定。

(5)加入保険について

・終身医療保険(掛け捨て、入院日額1万円、手術給付金10万~40万円)=毎月の保険料4000円

必要最低限の保険にしか加入しておらず、この先、医療・介護費としてどのくらい確保できればよいのか、まったく検討がつきません。

(6)年金について

老齢基礎年金が65歳から月額約6万円(手取りは5万円強?)の見通し。年金受給を70歳に繰り下げるべきでしょうか?

(7)今後、必要になるかもしれない支出

両親が住んでいるマンションが老朽化しているため、水回りなどのリフォームに300万円。リフォームについては、親が存命中は不要で、私が相続する際に老朽化している箇所のリフォームを検討しています。また介護費用も、親の資産で賄える見通しです。

(8)実現可能か知りたいこと

・65歳までに段階的セミリタイアをする場合、月収はいくら確保できればいいか。

・自宅で終日1人で仕事をしているため、人とのつながりが少なく、うつっぽくなりやすいです。そのためジムやサークル活動などのために、今から毎月1万~2万円使いたいが、金銭的に余裕はあるか。

・体力・気力のある70歳くらいまで年に1~2度、国内・国外を旅行したいです。その費用として年間10万~50万円確保できるか。

■FP深野康彦の3つのアドバイス

アドバイス1 収入減で生活費の不足分を取り崩しても、65歳時点で十分な資産が残る

アドバイス2 やりたいことを今から始めても、生涯金銭的に困ることはない

アドバイス3 現預金から引き出した分は投資商品を売却して補い、一定額の現預金をキープすること

アドバイス1 収入減で生活費の不足分を取り崩しても、65歳時点で十分な資産が残る

65歳でフルリタイアが可能か、順番に試算していきましょう。63歳までの4年間は収入が15万円とすると年収180万円。手取りは150万円とします。支出は、収入が減ることで国民健康保険料・住民税が減額されますので、月20万円とします。年間240万円です。年間の不足分は90万円、4年で360万円。今ある金融資産6400万円から差し引くと6040万円です。

ちなみに、国民年金については、60歳以降も任意加入で追納することも検討してみてください。金融資産がありますので、それで十分と思えれば60歳で納付を終えてもいいと思いますが、現時点では将来の年金受給額が少ないので、収入を得ている間は、国民年金に任意加入することをおすすめします。

次に、63歳から65歳までの2年間は、収入が10万円、年収120万円で手取りは100万円とします。支出が変わらなければ、年間の不足分は140万円となり、2年で280万円。6040万円から差し引くと5760万円。これが65歳時点での金融資産となります(投資による増減は考慮していません)。

アドバイス2 やりたいことを今から始めても、生涯金銭的に困ることはない

65歳時点で金融資産が5760万円残せて、公的年金で不足する生活費をコントロールできれば、問題はないでしょう。その意味では、現段階から、やりたいことにお金を使ってもいいのではないでしょうか? ジム通いで月2万円使ったとして、年間24万円。仮に65歳までの6年間として144万円です。さらに、70歳まで年に1、2回海外旅行で50万円を使ったとして11年間で550万円。このほか、相続後のマンションのリフォーム代に300万円。合計994万円、約1000万円です。

マンションを相続すれば、管理費や修繕積立金、固定資産税の支払いが発生しますが、現在の住居費の範囲で十分収まるでしょう。

約1000万円を差し引いても、4760万円は老後の生活費に充当でできます。年間の支出が65歳以降、社会保険料などがなくなれば、年間200万円。収入が年金の74万円とすると不足分は126万円。4760万円が底を突くのは37年後、100歳を超えています。

アドバイス3 現預金から引き出した分は投資商品を売却して補い、一定額の現預金をキープすること

老後資金をどのように配分して使うかはご相談者次第です。旅行の回数を増やしてもいいでしょうし、将来の自身の介護費用として別枠で確保しておいてもいいでしょう。保険については、これだけの金融資産がありますので、基本的には医療保険も不要です。毎月4000円ですので、このまま加入していてもいいですし、どこかのタイミングで更新せず解約でも問題ありません。追加で加入する必要もありません。

最後に、懸念事項として、金融資産の扱いについて述べておきます。アドバイザーが付いておられるようなので、基本的にはアドバイザーと運用のご相談をなさればいいと思いますが、運用益を生活費に充てるという考え方ではなく、適宜、売却して現預金に振り替えていくようにしたほうがいいでしょう。

当面は、現預金から必要なお金を引き出し、その分は投資商品を売却して現預金に振り替えるという方法をおすすめします。運用状況によっては売却しにくいときもあるでしょう。そのためにも現預金は一定の金額、1500万円程度は日本円でキープしておかれるといいでしょう。

ご両親のことも心配だと思いますが、自身の健康を維持するためにも、やりたいことを諦めることなく、今の生活を楽しんでくださいね。

相談者「Mayu」さんから寄せられた感想

こちらのコーナーは、「マネープランクリニック」というタイトルでありながら、さながら人生相談のようだと思いながら、毎週愛読しています。今回は金銭的な余裕の有無にかかわらず、先入観を持たず、親身になってアドバイスをしてくださる深野先生に診断していただき、感謝の気持ちでいっぱいです。投資関連の金融資産については、管理しているアドバイザー以外のセカンドオピニオンを聞きたかったので、指針とさせていただきます。また国民年金の追納についても迷っていたので、任意加入をしたほうが良いと分かり、助かりました。先行き不安から日々の生活や人間関係を楽しむ心のゆとりがなかったため、具体的な数値を挙げて説明していただき、胸が軽くなった思いです。深野先生、本当にありがとうございました!

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子