今後はできるだけ働かず、今までできなかったのんびりした時間を過ごしたいのです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、ワンオペ介護と仕事の激務から会社を退職したという42歳の女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

今後はのんびりと暮らしたいのです

なつなつのさん

女性/無職/42歳

関西/持ち家(マンション)

■家族構成

ひとり暮らし

■相談内容

家族への長年にわたるワンオペ介護と仕事の激務により心身共に不調をきたしたため会社を退職しました。家族が他界したことをきっかけに退職し、今は休養期間中です。今までコツコツ貯めてきた貯金と投資で、今後はできるだけ働かず、今までできなかったのんびりした時間を過ごしたいと考えています。

まだまだ現金資産が多くあるため、どんどん投資に回し、そのお金で生活していきたいと考えていますが、今後の投資(資産拡大や取り崩し)戦略や、仕事をなにもしなかった場合、どれだけ資産がもつかなど教えていただきたいです(趣味程度に週20時間ほど働くことはやぶさかではありません)。

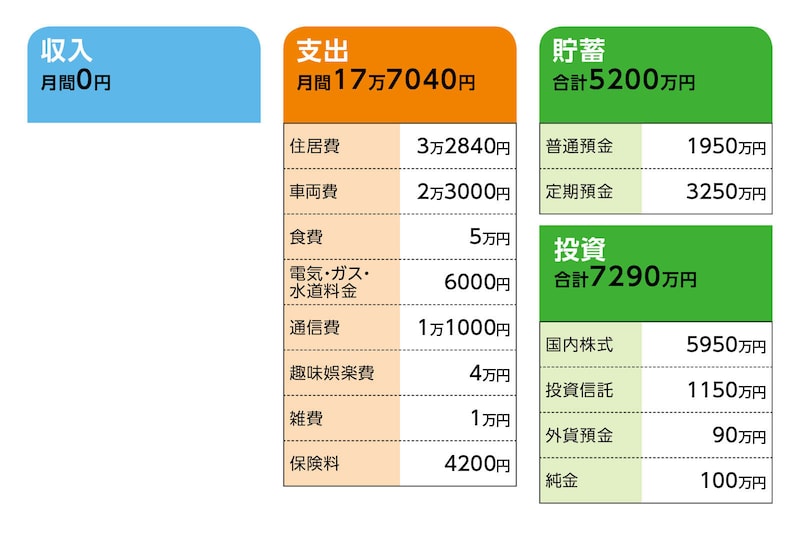

■家計収支データ

■家計収支データ補足

(1)貯蓄と投資について

預貯金から毎月20万円の投資信託積立を継続、iDeCoは毎月1万円積立中。

(2)家計収支について

いまは完全無職です。失業給付はあと4カ月、月20万円ほどいただける予定です。社会保険料や税金などの支払いを月換算したうえで、毎月の生活費を合わせると実際の毎月の支出は40万~50万円くらい。

(3)車両費について

ガソリン代と駐車場代。当分買い替えの予定はありません。

(4)リフォームローンについて

1400万円のリフォームローンは15年ローンで、現在の残債は1360万円です。金利が低いため、現金を手元に残し、それを投資に回した方がいいと考えています。毎月返済額8万5000円は預貯金からの支払い。

(5)保険について

・医療保険(入院日額1万円、死亡保障なし、個人賠償責任補償あり)=毎月の保険料1700円

・傷害保険(入院日額1万円、天災も保障される傷害保険)=毎月の保険料2500円

(6)公的年金の見込み額

現時点での年金受給予定額は月7万円程度。

(7)今後の生活について

ありきたりですが、国内外の旅行、ゴルフ、登山、美容、食べ歩き、読書、映画鑑賞、料理などなどに、ゆっくり時間をかけたいと考えています。あまりケチリたくないため、これらでざっくりと年間100万円くらい。

■FP深野康彦の3つのアドバイス

アドバイス1 年内は休養。その後収入がなければ60歳で資金ショートしてしまう

アドバイス2 年100万円の収入でも、生活費を減らさないと厳しい状況

アドバイス3 年180万円の収入を目処に、来年から再スタートを

アドバイス1 年内は休養。その後収入がなければ60歳で資金ショートしてしまう

長年の介護と仕事の両立は大変なことだったでしょう。しばらく休養期間として、心身のお疲れを癒やされてください。今後は仕事をセーブしてのんびりとした時間を過ごしたいとのこと。今ある資産をどう使うかは、ご本人の考え方次第です。ただ、投資でお金を増やし、それで生活をしていく、というのはあまり現実的ではありません。良いときもあれば、大きな損失を出す可能性があるのも投資ですから、投資に比重を置きすぎないようにすることが大切です。ひとまず、年内は失業給付もあり、4カ月分で80万円を生活費に充てることができます。ただし、毎月の支出が50万円あるとすると、4カ月で200万円。120万円は貯蓄からの取り崩しになります。データに記載の毎月の支出で収まれば問題ありませんが、そのほかの支出もあるようなので、120万円の不足とします。

金融資産の合計が1億2490万円あります。年内の不足分120万円を差し引いても、1億2370万円。ただし、リフォームローンの返済が毎月の支出50万円に含まれていなければ、4カ月分34万円は貯蓄からの支払いになりますので、金融資産は1億2336万円に。

来年からは、毎月の支出を50万円から削減して45万円とします。年間で540万円。これにリフォームローンの返済102万円、旅行費用などで100万円を見込むと年間支出は742万円になります。金融資産1億2336万円は、16年半で底をつき、60歳手前で資金ショートとなってしまいます。

単純に計算すると、100歳までの58年間、年間支出を212万円で生活できれば、1億2336万円の資産が底をつくことはありません。現在の生活レベルから考えると、そこまでの節約は難しく、やはり収入をきちんと得ることが肝要かと思われます。

アドバイス2 年100万円の収入でも、生活費を減らさないと厳しい状況

そこで、毎月どのくらいの収入があればいいのか、考えてみましょう。その前に、リフォームローンですが、現時点で一括繰り上げ返済することをおすすめします。投資の運用益を見込まれていますが、その間に資産は生活費で目減りしていき、運用に回せる元本も減っていきます。当然のことながらプラスになる可能性もありますが、マイナスになった場合、収入がなければリカバリーすることが難しくなってしまいます。仕事をセーブするのであれば、マイナスの資産は早い段階で清算し、生活コストをシンプルにしておくことが望ましいでしょう。

来年再スタートを切る前に清算するとし、ローンの残債は1330万円。金融資産1億2336万円から差し引くと1億1000万円ほどです。

もし週20時間働き、月8万円、年間で約100万円の収入を得るとします。生活費は年間140万円減らし500万円とすると、不足分は400万円です。65歳までの22年間で8800万円を使うことになり、残りは約2200万円です。65歳以降、働かなければ、残りの金融資産も70歳でゼロになってしまいます。

アドバイス3 年180万円の収入を目処に、来年から再スタートを

では、年収100万円で、毎月の支出を35万円、年間420万円に削減するとします。不足額は320万円ですから、65歳までの22年間で7040万円を金融資産から取り崩して行くと65歳時点での残りは約4000万円となります。国民年金を60歳まで払い込み続ければ、月額10万円、年額120万円ぐらいにはなっているでしょう。手取りで100万円です。この先は、年金と金融資産でやりくりして生活していく、という形になります。

たとえば、収入を15万円、年間180万円得られ、年間の支出を360万円に抑えられれば、不足分は180万円、65歳までの22年間で約4000万円を使ったとしても、65歳時点の残りは7000万円ほどになります。このように考えていくと、趣味程度に働くのではなく、ある程度の収入を得ることができれば、金融資産の取り崩しのスピードは遅くなり、65歳以降の生活も必要以上に節約しなくて済むでしょう。

ご相談者がどのように考えるかですが、現時点で1億円以上の資産があるわけですから、休養後には収入をきちんと得て、生活をなさったほうが、結果的には老後不安はなくなるのではないでしょうか? 支出については、基本の生活費自体はそれほど無駄遣いをしているわけではありません。この先どれほど趣味娯楽にお金を使うのか、ということに尽きます。

お住いのマンションもいずれは修繕やリフォームなどまとまったお金がかかることが予想されます。休養期間に、毎月の支出、年間でかかる支出、趣味娯楽にかけるお金、将来必要になるお金などを書き出して、整理してみるといいでしょう。生活コストを削減できるなら、それほど収入がなくてもやっていけるかもしれません。いただいたデータから試算した結果としては、月15万円ほどの収入は得たほうがいいということです。

投資にシフトしすぎて、現預金が減っていくことのないように注意してください。今は長年の疲れがたまっているでしょうから、年内はのんびりされ、来年から再スタートを切られることを願っています。

相談者「なつなつの」さんから寄せられた感想

ご丁寧に試算・アドバイスいただきありがとうございます。趣味等にお金をかけすぎているかなという自覚はありますが、ゆっくりするのは年内までで、それ以降は少しずつでも働いた方がいいというアドバイスには、現実を突きつけられたといいますか素直に受け止められないのが正直な感想です。趣味程度に週20時間ほど働くことはやぶさかではないとお伝えしましたが、少しでも働かなければとか、自分の生活スタイルに合った仕事を見つけなければなどの焦燥感にかられることが辛く、組織に属することへの不安もまだ大きいです。一方で毎月の社会保険料や年金の負担もとんでもなく大きいなと感じていましたし、「このままで大丈夫ですよ」と甘い言葉をいただいて、その言葉に胡座をかき、老後にあたふたするよりはよかったなと感じています。来年までの時間で気持ちも変わるかもしれないため、とりあえず今はのんびり焦らず過ごしてみます。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子