定年後は再雇用を希望せず、好きな仕事を選びたい

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は59歳、会社員の男性。現在、お子さん3人の子どもたちも社会人となり、あとは来年の定年を待つばかり。できれば再雇用ではなく、好きな仕事を65歳まで働きたいのだが……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。 ■相談者もんぺさん(仮名)

男性/会社員/59歳

東京都/持家・マンション

■家族構成

妻(パート・アルバイト/59歳)、子ども2人(会社員、27歳と24歳)、もう1人の子ども(31歳・会社員)は独立して別居している

■相談内容

今年度末で60歳で定年を迎える会社員です。再雇用を希望する予定はなく、65歳の年金受給まで週3、4日程度の軽めのアルバイトでゆっくり過ごしたいのですが、2039年までの住宅ローンが約1800万円(120万円/年)残っています。

そこで相談したいことは以下のとおりです。

・退職せずに再雇用で働き続けるべきなのか

・住宅ローンは退職時に一括返済が良いのか?

・団信があるので、このまま返済を続けるのが良いのか?

自身のシミュレーションでは、ローン返済を続けていけると見込んでいますがなにより素人試算で、所得税・住民税や社会保険料も考慮できておらず不安もあるため、専門的な目線による今後の見込みともろもろのアドバイスなどいただければと思いますので、よろしくお願いします。

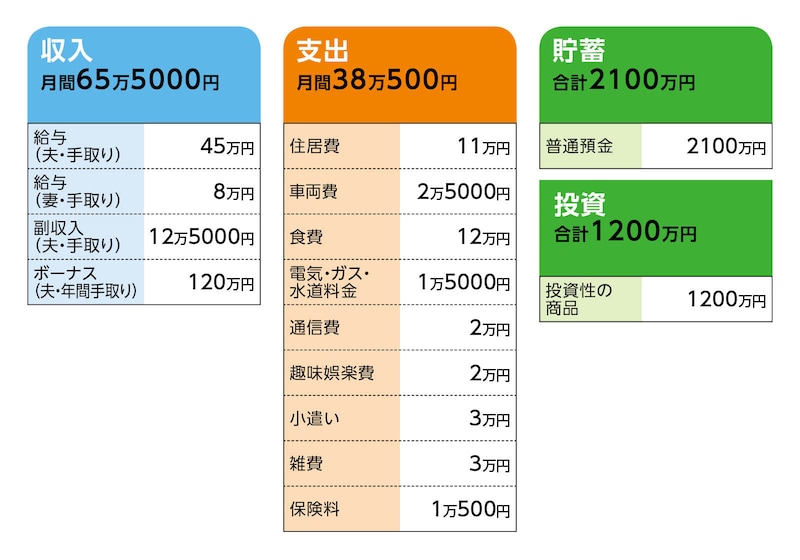

■家計収支データ

■家計収支データ補足

(1)年間でかかる支出

・固定資産税/年12万円

・家族4人で国内温泉旅行を2回/年(計20万円)

・可能なら海外旅行も1回行ければ(150万円程度)と思っている。

・家電購入などの費用は6万円を見込んでいる。

(2)貯蓄について

ボーナス分も含め平均で毎月25万円程度の貯蓄している。月10万円程度は、いわゆる「へそくり」として冠婚葬祭費用、個人的な購買に備えている。

(3)「60歳の定年後、週3日、4日軽めのアルバイト」について

目的は、退職後の生活費原資と、健康なうちは気晴らし程度に働きたいと思う。すでに、一昨年から始めた副業で、60歳以降も継続の予定。働き方としては、アルバイトではなく、雇用関係のない受託業務(個人事業主)。昨年の収入実績は約150万円。

(4)妻のパート・アルバイトについて

65歳まで勤務する予定。

(5)加入している保険について

相談者/

・医療保険(入院5000円、個人賠償責任など)=毎月の保険料1300円

・がん保険(入院5000円、他に先進医療特約など)=毎月の保険料2700円

妻/

・生命保険=毎月の保険料6500円

(6)定年後、老後の生活について

生活費としては、住宅ローンの支払いを除くと、今の80%程度、月22万円を想定。また、老後になって旅行、新しい趣味など、生活の変化とそれにともなう支出像も現在は考慮していない。

(7)将来の収入、支出について

【収入1・新規貯蓄、退職金等】

・60歳で定年退職までの貯蓄積み上げ:250万円 ※2024年6月~2025年3月まで

・退職金:2100万円

・相続:約1300万円 ※相談者の母親が他界し、相談者が法定相続人で均等割した場合

【収入2・年金、保険等】

・公的年金(65歳より受給予定)

相談者:230万円/年 ※最新のねんきん定期便より

妻:83万円/年

・企業年金基金:35万円/年 ※60歳から終身

・企業年金:47万円/年 ※61歳から15年確定

・確定拠出年金:8万円/年 ※61歳から15年確定

・個人年金:50万円/年 ※60歳から15年確定

・年金財形:26万円/年 ※60歳から5年確定

・一般財形:160万円 ※60歳時に支払い

・生命保険の生存保険金:60万円 ※60、65、70、75歳時に受け取り

【収入3・アルバイト他】

・相談者のアルバイト収入:160万円/年 ※退職~65歳まで

・妻のパート代:100万円/年 ※65歳まで

・株式配当:15万円/年

【支出】

・固定資産税:12万円/年

・車両更新費用:50万円 ※中古車

■FP深野康彦の3つのアドバイス

アドバイス1 再雇用せず、定年退職後は好きに働く

アドバイス2 100歳になっても4000万円が残る!?

アドバイス3 大いに旅行を楽しむ、子どもたちに贈与する

アドバイス1 再雇用せず、定年退職後は好きに働く

ともあれ、ご相談から返答いたします。まず「退職せずに再雇用で働き続けるべきなのか」について。結論は「べきではない」と考えます。再雇用で働き続ける理由は、自身が希望されている「60歳で定年。その後65歳までアルバイト」よりも高い収入が必要かどうかということ。しかし、その必要はまったくありません。再雇用せず、好きな期間、好きな仕事を選びください。それでも十分過ぎる老後資金が手に入ります。

次に「住宅ローンは退職時に一括返済が良いのか」について。お金に関して言えば、「その方が良い」となります。理由は、上と同様に十分に老後資金が得られるからです。

60歳を待たず、今すぐ全額返済されても構いません。それで、以降の利息(おそらく総額200万円弱)が不要になります。1800万円支払うと、貯蓄分が9割方減りますが、9カ月後には定年され、退職金2100万円が手に入ります。もちろん、退職金を受け取った時点で、退職金全額返済でもいいでしょう。そこはご自身の判断でいいと思います。

最後に「それとも、(住宅ローンを一括返済せず)団体信用生命があるので、このまま続けた方がいいのか」。59歳、すでにお子さんが成人になったご主人が考えるべきことは、ひとつです。比較的早く(できれば70歳くらいまで)に、自分が死亡するかどうか。その可能性が強く、または死亡について不安で仕方がないなら、団信(団体信用生命)を選び、住宅ローンの一括返済も中止すべきでしょう。仮に、返済継続のまま、ご主人が今月に死亡されると、以降の住宅ローン、ほぼ1800万円が支払わずに済みます。

しかし、それは正直わからない。あるいは、病気やケガになるかもしれないが、死亡はもっと先の話ではないか……。そう思うなら、団信にこだわる必要はないと、私は考えます。

アドバイス2 100歳になっても4000万円が残る!?

ご質問へのアドバイスはこれで終わりです。ただ、せっかく老齢に向けた収入・支出をいただきましたから、あくまで記載された部分だけですが、結果した形での試算してみます。

60歳の定年以後、想定されるアルバイト(正確には個人事業主による受託業務)を65歳までして、住宅ローンは定年時に一括返済するとします。

この時点での金融資産は、新規に貯蓄250万円、退職金2100万円となり、今ある金融資産とは合わせて、総額5650万円(投資商品の評価額について今後の変更はなしとする)。そこから住宅ローンの一括返済をして、残りは3850万円となります。

定年後、65歳まではご主人の収入で年間160万円。これが額面なら、税金、社会保険料等で手取りは月11万円として、奥様のパート・アルバイト月8万円と合算して19万円。一方、支出は月22万円程度とのこと。結果、月3万円の赤字ですが、60歳から終身の企業年金基金が年35万円受け取れます。これで、ほぼ赤字は解消でしょう。

ただ、他に国内旅行に年間20万円、クルマの買い替えを一度だけ50万円、さらに年間の固定資産税、その他の購入支出があります。毎月の生活費と合わせると、65歳までに240万円の支出となります。

しかし、実際は、60歳から15年間の個人年金、5年間の年金財形、61歳から15年間の企業年金と確定拠出年金を受け取ります。一般財形については、もしかすると普通預金2100万円に含まれているかもしれません。なのでこれを便宜上、考慮します。それでも1700万円を受け取ります。

また、60歳から5年ごとに生命保険の生存保険金が計240万円受け取れますし、株式の配当金もあります。それも加算すれば、結果、一部前倒し分もありますが、65歳の時点で、金融資産は5630万円となります。

65歳以降は、夫婦の年金(公的+企業基金)の総額が348万円。手取り額を280万円として、これに株式配当15万円がまだ継続されるとすると、295万円。

一方、毎月の生活費22万円に固定資産税、温泉等を含めると、大体、年間10万円程度の赤字。100歳まで35年間で350万円の赤字ですから、残り5280万円。ここから住宅の修繕、リフォーム費用や医療、介護費用を想定して、1000万円超準備しても、4000万円は残る計算になるわけです。

アドバイス3 大いに旅行を楽しむ、子どもたちに贈与する

この試算について、どう判断、利用するかは自由です。ただし、一般には大きく分けて、2つのことが考えられます。ひとつは楽しむこと。何でも構いません。例えば、いただいた相談に「可能なら海外旅行も1回行ければ(150万円程度)」とあります。ご夫婦で、あるいは親子で、形はいろいろですが、1回と言わず、5回でも6回でも旅行されてはどうですか。

海外旅行に1000万円使用しても、3000万円は残ります。将来になったらと言わず、まずは定年早々にでも行かれ、60代のうちに計3回、4回と楽しむ。元気なうちに楽しむことがいいと考えます。

もうひとつは、子どもたちへの贈与対策。歴年贈与(現在、年間110万円)でもいいですし、結婚資金、教育資金を非課税で贈与することもできます。もちろん、将来の相続税対策でもいいでしょう。ご主人自身が相続として1300万円受け取る可能性もあるとのことですので、その後に、ゆっくり子どもたちのことを考えられてもいいと思います。

相談者「もんぺ」さんから寄せられた感想

自身の試算では、大きな見落としがあるのではないかと不安でしたが、今回深野先生に手持ち資産がショートする心配は少ないと見立てていただき、安堵しました。多少の余裕もあることが明確になったので、これまで支えてくれた家族へのお礼も含め、在職中にはできなかったことをしようと思います。このたびは本当にありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武