子ども4人の教育資金やレジャー費など、どうすればいい?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、35歳、会社員として働く女性の方。現在、お子さん4人を抱え、家計管理に大忙しながら、それでも貯蓄に悩んでいるとのこと。加えて、レジャー費用や住宅ローンの繰上返済などもどうすればいいか……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

お金を貯めることで頭がいっぱいです

ちゃーちゃんさん(仮名)

女性/会社員/35歳

関東/持家・一戸建て

■家族構成

夫(会社員/37歳)、長男(小学1年/7歳)、次男(保育年長/6歳)、三男(保育年中/4歳)、四男(0歳)

■相談内容

子どもが4人いるので、とにかく自分なりに考えてNISAや保険を使いお金を貯めています。

家計簿を付けるのが大好きで昔ながらの手書きで家計簿をしています。毎日、節約節約で毎月、毎年とお金を計算するたびに頭を悩ませています。主人が転職してからボーナスがほぼなくなり退職金もありません。将来のこと、子ども達4人の教育費のことが心配でとにかくお金を貯めています。

ですが最近、貯めることで頭がいっぱいで息が苦しくなってきました。

・教育費は具体的にいつまでにどれぐらいの金額を貯めなければならないのか

・住宅ローンは繰上返済すべき?

・1年の収入に対してどれぐらい貯金できたらベストなのか

・今の家計の回し方で将来大丈夫なのか

・お金がかかりそう……とディズニーランド等の旅行に行きづらく、収入に対してどれぐらいのお金を娯楽に使っていいのか

今のままの貯金方法で大丈夫なのか、旅行とか連れて行ってあげたいのですが収入に対してどれぐらいのお金を娯楽に使っても大丈夫なのか分からず、財布のひもを緩めるわけじゃないですが少し安心したいです。

どうか、よろしくお願い致しますm(_ _)m

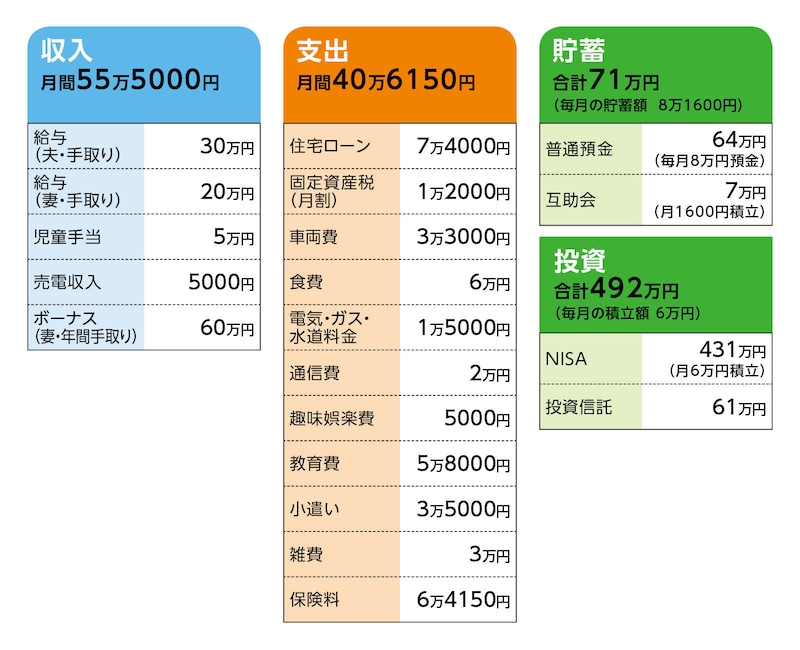

■家計収支データ ■家計収支データ補足

(1)住宅ローンの内容

・借入額/2760万円

・返済期間/34年10カ月

・金利/変動0.67%

・ローン残高/2283万円

(2)貯蓄が少ない理由

昨年、軽自動車を現金で購入。車は2台保有。また、四男出産で産休をとりボーナスがなかった。ただし、現状では月8万円×12カ月+ボーナスから60万円=156万円貯められることになる。

(3)投資について

お金を預金しておくだけではもったいないと銀行の人に言われたため。2024年10月からは第3子以降、3歳から高校まで3万円に増額を受けて児童手当が月8万円になるので、NISAの積立を6万円から8万円にアップしようと考えている。

(4)趣味娯楽費について

現在の5000円は近所の、あまりお金のかからない場所に行っている費用。相談者の希望としては、今後もレジャーにあまりお金はかけたくないが、年齢があがり、ディズニーランドやUSJに行きたいと言い出しているので、そろそろ行くべきかとも考えている。

(5)加入している保険について

[夫]

・米ドル建て終身保険(死亡保障7万5000米ドル、支払い期間15年間・2033年まで※この時点での解約返礼金は2万9500米ドル=最低保障3.0%)=毎月の保険料2万5000円 ※教育資金用

・収入保障保険(月額6万円、最低支払保証期間5年、保険期間・保険料振込期間65歳)=毎月の保険料2300円

・医療保険(終身、入院1万円、入院一時金20万円、健康還付給付金※)=毎月の保険料8700円

※70歳時で295万円。途中、入院等の給付金の受け取りがあった場合、その分が差し引かれる

・豪ドル建て変額個人年金保険(契約2022年、65歳から10年確定、年額4200豪ドルを最低保障)=毎月の保険料1万円

[相談者]

・医療保険(終身、入院1万円、入院一時金20万円、健康還付給付金※)=毎月の保険料8150円

※70歳時で274万円。途中、入院等の給付金の受け取りがあった場合、その分が差し引かれる

・米ドル建て変額個人年金保険(契約2020年、60歳から10年確定、年額3800米ドルを最低保障)=毎月の保険料1万円

(6)定年と退職金について

夫は定年は60歳、再雇用で65歳まで勤務可。相談者は定年60歳だが、介護士のため、それ以降も体力があれば働けると考えている。また、夫婦の退職金の金額は不明。

■FP深野康彦の4つのアドバイス

アドバイス1 家計は無理、無駄のない形が望ましい

アドバイス2 ボーナスのうち20万円は支出に充てる

アドバイス3 保険料を大きく減らし、現金を増やしていく

アドバイス4 15年ぐらい先にiDeCoをはじめてもいい

アドバイス1 家計は無理、無駄のない形が望ましい

いただいたご相談に対して順に回答いたします。まず、「1年の収入に対してどれぐらい貯金できたらベストなのか」について。教育資金等、今後かかる費用を先に設定し、そこから必要な貯蓄ペースを割り出すという考えもあります。しかし、まだ、進路についてはほとんど不確定です。さらに気になるのは、ちゃーちゃんさん自身が、貯めることに息苦しさを感じている点。現時点で、家計に何かと無理をされているのではないでしょうか。

それでなくとも、お子さん4人を育てながら、お仕事を持ち、それで家計のやりくりは大変です。ご自身を追い込まず、ずっと継続できるペースをまずは基準に考えてみます。

それと資金づくりについて。現在、NISAや保険商品を積極的に利用しています。確かに、貯蓄商品は超低金利で、物価は高騰。銀行が言うように、預金だけではもったいないかもしれません。しかし、その判断は一様ではありません。ちゃーちゃんさんの場合、資産形成が投資や保険商品にかなり偏っていると感じます。

教育費の特徴は、発生する時期がほぼ決まっているということ。保有する投資商品が、必要なときに増えていればいいですが、評価額が下がっている可能性も当然あります。元本割れしていても現金化せざるを得ない状況は、できるだけ避けなくてはいけません。したがって、現金を厚くする。あくまで貯蓄で準備するべきます。

もうひとつ、優先順位も欠かせません。すべての資金を今から用意できれば、それに越したことはないでしょう。しかし、実際は資金づくりの原資は限られています。結果的に、老後資金よりも教育資金が優先されます。

したがって、現金=貯蓄を無理なく継続的に増やすこと、かつ教育資金をメインに貯めていく、ということがポイントとなります。それを踏まえて、今後の資金づくりを考えてみます。

アドバイス2 ボーナスのうち20万円は支出に充てる

現在の月間収支ですが、児童手当を除くと、毎月9万9000円の黒字。ご主人が60歳となるまでの23年間、収支が変わらないとすれば、貯蓄は2732万円になります。次にボーナスですが、今はほぼ全額貯蓄や投資に回っています。しかし、今後は40万円程度にして、残り20万円は支出されてはどうでしょう。何でもかんでも使わない、では無理が出ます。年間20万円の余裕資金があるだけで、普段の家計管理に余裕が生まれるはずです。

レジャー費についてのご質問については、この20万円を充ててもいいでしょう。また、今年でも来年でも、近いうちに一度ご家族で、USJもしくはディズニーランドに行かれてはどうですか。そのときは、予算30万円程度組んでもいいと思います。お子さんたちだけでなく、ご夫婦もリフレッシュできる内容に。そういった支出は無駄遣いではありません。将来を不安視するあまり、今の生活が楽しめないのは、やはり違うと感じます。家計管理をし、その中で予算を組めば、資金は十分増えていきます。

話を試算に戻しますと、23年間、ボーナスから年40万円貯めると、先の2732万円を加えて、ざっと3650万円。ここに児童手当を加算します。ちゃーちゃんさんか言われるように、児童手当は2024年10月から支給延長と増額が予定されています。その場合、今後ちゃーちゃんさん世帯が受給できる金額は、概算で1300万円ほどでしょうか。従来の制度ならば、600万円程度ですから、これはかなりのプラスです。仮に、拡充後の額ですと4950万円。これに、保険商品を除く、今ある金融資産を合算して、ざっと5500万円。この金額が、マネープランを考えるベースとなります。

ご主人が60歳となるまでの間、ここから発生する大きな支出を差し引きます。

まずは教育費。個々のお子さんの進路は不確定ですが、個々に成長により増える生活費アップも加味して、目安として平均1人1500万円としました。ただし、先の試算では、毎月5万8000円の教育費を計上しています。23年間で1600万円ですから、実際は4人×1500万円−1600万円=4400万円を差し引けばいいことになります。これで、残りが1100万円です。

もうひとつ、クルマの買い替えがあります。2台所有されています。1台は軽自動車ですが、6人家族ですからもう1台は大きめのサイズとなるでしょう。23年間で、あと3回×2台はあるでしょうか。トータル1000万円は必要かもしれません。

また、住宅の修繕費用や設備機器(エアコンや給湯システムなど)の買い替えなども、その間に発生するはず。ともあれ、老後資金は準備できない可能性があるということです。

アドバイス3 保険料を大きく減らし、現金を増やしていく

現状、教育資金とクルマの買い替え費用は確保しても、それでほぼ残りはありません。今からできる対策はひとつ。「貯蓄ペースを上げること」です。ただ、最初に触れましたが、今以上に節約、節約では息が詰まります。無理なく、継続的に支出を下げるには、固定支出=保険料を下げること。それがもっとも有効で、かつ教育資金を確実に確保するという点でも、合理的だと考えます。

まずは、ご夫婦で加入されている米ドル建てと豪ドルの変額個人年金保険、ご主人の米ドル建て終身保険。外貨建てですから、ここ数年の急激な円安で、想定よりも受け取る年金額は円換算で増えているでしょう。しかし、その逆も可能性としてはあり得ます。20年後、30年後の為替は誰も予測できません。予定利率は最低保障として担保されていても、為替は違います。外貨は保険であっても投資商品と考えるべきです。

したがって、保険をドラスティックに見直します。

ご主人加入分の収入保障保険以外は、すべて払済保険にします。解約ではないので、今まで支払った分は残せます。

そして、新たに保障を確保します。死亡保障は、ご主人が保険期間10年、死亡保障1000万円の定期保険に。ちゃーちゃんさんは同じく10年で1500万円。保険料は合計で月3000円程度。医療保障は、単体の医療保険で、入院5000円のシンプルなものを。ちゃーちゃんさんは女性疾病に手厚い商品でもいいでしょう。保険料は合計で月3500円ほど。これで、毎月の保険料負担は、収入保障保険と合せて8800円。今より5万5000円、保険料が下がります。

それをすべて貯蓄に回せば、23年間で1518万円。ただし、うち、月1万円は支出に充てます。これで上積み分は1242万円。そうなると、教育資金に1人1500万円、クルマの買い替えに1000万円、その他支出に300万円を確保しても、夫が60歳の時点でまだ1000万円超が残る計算になります(保有する投資商品は評価額が変わらないとした場合)。ちゃーちゃんさんの退職金も加味すれば、さらに老後資金は上積みされます。

アドバイス4 15年ぐらい先にiDeCoをはじめてもいい

貯め方ですが、投資について、児童手当がアップした時点で増額を考えているとのこと。現在、月6万円ですが現状、これ以上は増やしたくありません。できれば、月5万円が望ましいでしょう。残りの資金は、ボーナスも含めて、すべて貯蓄商品で貯めていきます。投資信託を増やしていくのは、その後しばらくしてから。具体的には、長男と次男にかかる教育費が終わり、三男と四男の方の教育費もほぼめどが立ったくらいの時期。時間としたは15年後くらいでしょうか。

また、その頃なら、老後資金としてiDeCoもおすすめ。現在、65歳未満まで加入できますから、10~15年、継続的に積み立てることが可能です。iDeCoなら、掛金は全額が所得控除の対象となり、かつ運用益は非課税となります。あるいは、住宅ローンの繰上返済でもいいでしょう。15年後で残債はまだ1100万円程度。全額は無理でも、300万~500万円繰上返済すれば、2、3年は返済が短縮されるでしょう。

相談者「ちゃーちゃん」さんから寄せられた感想

まずは、見ず知らずの私のお金の相談に乗ってくださってありがとうございました。こんなに詳しく答えてもらえるとは思いませんでした。何度も読まさせていただきました!!私は、銀行の人などに言われたのをきっかけに現金で持っているのはもったいない!っていう気持ちで今まで来たのでまさか現金でお金を増やした方が良いと言われてビックリしました! かけ捨てではないので無駄ではないのですが、毎月の保険のお金も高いなとは思っていたんです……ちょっと保険を見直してみます。娯楽についても【そういった支出は無駄遣いじゃない】と言っていただき、少し肩の荷が下りました。ボーナスも全額貯めるのではなくそこから20万円は娯楽等に使っていこうと思いました!

最後にいろいろと詳しくアドバイスをいただき、本当にありがとうございました! 相談して本当に良かったです! 子ども4人連れて大変ですが……頑張って連れて行くか~笑!!!!

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武