退職後、回復すればアルバイト程度の仕事は65歳まではしようと考えています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、仕事が忙しくメンタル不調となり、このまま退職したいと考えている54歳の会社員男性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

激務によりメンタル不調となりました

犬好きさん

男性/会社員/54歳

関東/持ち家(マンション)

■家族構成

妻(会社員/56歳)

■相談内容

仕事が激務でメンタル不調になり、現在休職中です。上司との関係も悪く、不調が解消する見込みも持てず、このまま退職したいと考えています。退職金は1600万円ほどはありそうです。

退職後は数年ゆっくりして、回復すれば、できる範囲でアルバイト程度の仕事は65歳まではしようと考えています。なお、妻の定年は60歳で、退職金はほとんどなさそうです。年金は現時点で退職の場合、私は65歳から年170万円程度、妻は年100万円程度のようです。教育費は来年までです。このまま退職可能か、または、退職するためにはどの程度、支出を削る必要があるか、相談に乗っていただきますよう、お願いいたします。

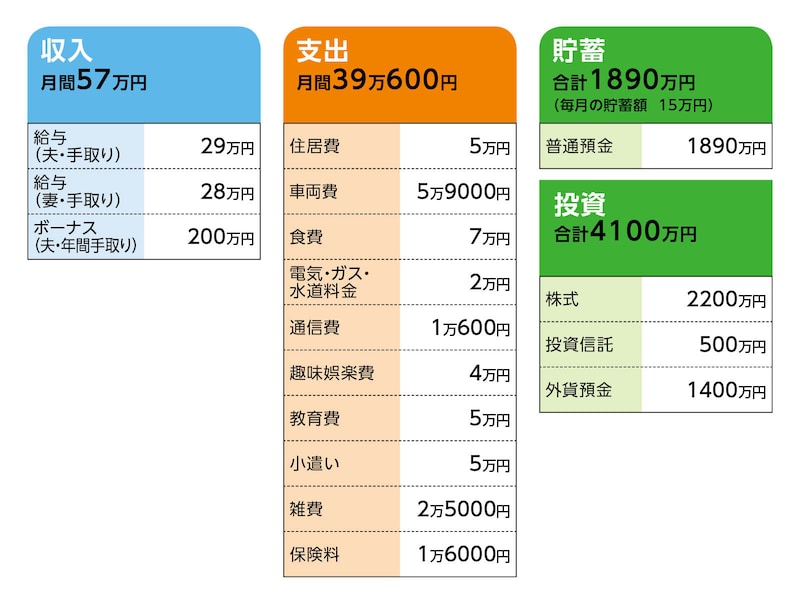

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

昨年実績は以下となります。

・車の維持費(税金、保険や車検など)25万円

・生命保険のボーナス払い9万円

・家電等の大きな買い物や予備費として20万円

・旅行・レジャー費60万円

・家族の小遣い15万円

・貯蓄60万円

・その他(ペット用品、医療費、交際費)11万円

(2)貯蓄と投資について

毎月15万円の貯蓄は普通預金です。定期預金の金利が低いためメリットが少なく、普通預金にすべてしています。NISAにも投資。

(3)家計収支について

家計収支の差額は、普通預金にたまっています。

(4)住居費について

住居費5万円は修繕積立金・管理費で、住宅ローンはありません。これ以外に固定資産税40万円(年間)、火災保険12万円(10年)。固定資産税は一括年払い、火災保険は昨年に一括で払い済み。

(5)車について

車両費の内訳は、駐車場代4万円、ガソリン代6000円、高速道路代7000円、自動車保険6000円/月。車の買い換えは2年後に、予算300万円で考えています。

(6)教育費について

毎月5万円の教育費は、別居している子どもの学費です。来年で終わります。

(7)加入保険について

相談者/

・生命保険(定期付き終身タイプ、65歳まで払込、死亡保障750万円、医療特約付き)=毎月の保険料1万3000円(ボーナス払い分と含めて解約予定。解約返戻金280万円)

・医療保険(終身タイプ、終身払い、入院1万円、他に手術一時金など)=毎月の保険料3000円

(8)妻の働き方について

65歳までは働くようです。その場合、60歳以降は手取り20万円/月くらいを想定しています。

(9)今後の生活について

・旅行・レジャー費は半額に削除可能。

・車関連費用が多いので、カーシェアー利用に将来的に移行してもよいと考えています。

・生命保険は解約を考えています。

・ペット関連費用は削れないです。

■FP深野康彦の3つのアドバイス

アドバイス1 すぐに退職しても、生涯金銭的に困ることはない

アドバイス2 年間100万円程度は楽しみのために使ってもいい

アドバイス3 リフォーム、車の買い換えなど大きな出費は予算を立てて計画的に

アドバイス1 すぐに退職しても、生涯金銭的に困ることはない

結論から述べれば、今すぐ退職しても、何ら問題はありません。十分に静養して体調の回復につとめてください。退職後は、収入が妻の28万円のみとなり、支出が現状のままであれば、毎月11万円の不足となります。実際には、失業手当(基本手当)がありますので、当面は不足することはないと思われます。しかし、退職後は、少し家計支出を絞ったほうがいいかもしれません。

加入している保険については、解約の方向で検討されているようなので、それで構いません。払い済みにしてここまでの保険料相当の保障を残すという方法もありますが、金融資産が十分にありますので、解約して解約返戻金を受け取っていいでしょう。これで保険料分の1万6000円の削減です。さらに趣味娯楽費、家族の小遣いから3万円を削減。食費を1万円削減。合計5万6000円の削減で、生活費の不足分は5万4000円です。年間で65万円ですが、これまでボーナスから支払っていた車の維持費やペット関連費などを加味し、年間100万円は貯蓄から手当てすることになります。

現在の金融資産の合計は5990万円。これに退職金を加算すると約7600万円になります。1年で100万円取り崩しても、7500万円残ります。

アドバイス2 年間100万円程度は楽しみのために使ってもいい

2年目は子どもの教育費の5万円がなくなりますので、年間60万円が浮き、生活費の不足分は40万円ですみます。金融資産は7460万円です。3年目に体調が戻り、パート・アルバイト的な働き方ができるようになっていれば、月8万円ほどの収入があれば世帯としては36万円になり、支出は約28万円なので、8万円が黒字となります。この分は、年間でかかる支出にあててもいいですし、なにか楽しみのために使ってもいいでしょう。この生活のペースが妻60歳、ご相談者58歳まで続きます。

妻が60歳定年後、継続雇用で収入が20万円になり、ご相談者は引き続き月8万円。合計28万円の収入ですから、収支はプラスマイナスゼロとなります。つまり妻が65歳、ご相談者が63歳までは金融資産の取り崩しはほとんどなく、そのまま老後資金として残せることになります。

老後資金として、いくらあれば安心かは人によって異なりますが、仮に、年金受給開始の65歳時点で7000万円残っていれば十分と考えれば、65歳になるまでの間も、年間100万円程度は自由に使ってもいいのではないでしょうか。

アドバイス3 リフォーム、車の買い換えなど大きな出費は予算を立てて計画的に

ご相談者は65歳から年170万円の公的年金がありますので、無理に働くことはありません。妻が65歳になったとき、世帯の公的年金は270万円、手取りにして230万円ほどだと思われます。その時点での生活費が28万円であれば、年間での不足額は約100万円です。生活費が25万円ぐらいに抑えられていれば、不足額は70万円です。いずれにしても、年間100万円程度は金融資産で手当てすると考えると、7000万円の金融資産が底をつくのは70年後。つまり生涯、金銭的に困ることは、まったくない、と言えます。車の買い換えや自宅のリフォームなど、今後大きな出費も予想されますが、十分対応することができるでしょう。

そう考えると、冒頭の家計支出の見直しをしなくてもいいと思われるかもしれませんが、生活費はコンパクトにし、旅行や大きな出費は別に予算を立て、金融資産を計画的に使われることをおすすめします。

退職後、一時的に住民税の支払いや国民年金保険料など、まとまったお金が出ていきますが、その後は住民税や国民健康保険は、前年の収入に応じた金額になりますので、心配する必要はありません。また、現在の金融資産は投資比率が高いので、徐々に現金化し、貯蓄と投資の比率が5:5になるようにしてください。ここまでの試算は現在の評価額で行っており、それでも十分な老後資金が確保できているわけです。リスクをとり続ける必要性はありません。利確できるタイミングで現預金を増やしておくことも安心につながると思います。

今は、ゆっくりと生活のリズムを整え、心身の健康を取り戻してください。

相談者「犬好き」さんから寄せられた感想

貴重なコメントをいただきまして、ありがとうございます。不調により休職になりましたため、不安な日々を送っておりましたが、退職してもしばらく休んでからアルバイト程度でやっていけそうで、安心いたしました。体調を整えて、新たな道に進んでいきたいと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子