50歳までに「金融資産1億円」を目指す、33歳の貯蓄達人が登場

自らの努力と工夫で数千万円の貯蓄を手にした方に、その極意を語っていただく「貯蓄の達人」。今回は、33歳で3800万円を貯蓄した「Mt.Sugi」さんに登場してもらいます。■基本データ

Mt.Sugiさん(仮名)

男性・33歳・関西・会社員

妻(32歳・育休明け復職予定)、子ども(2歳)

今は「貯蓄の達人=投資の達人」という時代!?

これまで「貯蓄の達人」にご登場いただいた「達人」の皆さんは、ポートフォリオ的に見ると、大別して以下の2つのタイプに分かれます。[Aタイプ]

・金融資産はほぼ貯蓄商品か保険商品(一括払済)

[Bタイプ]

・金融資産の半分もしくはそれ以上が投資商品

あれ、Bタイプって貯蓄ではなく「投資の達人」なのでは……。ごもっとも。でも、過去に登場された達人の方々は、貯蓄商品だけでもその金額は十分、達人の域に達しているのです。

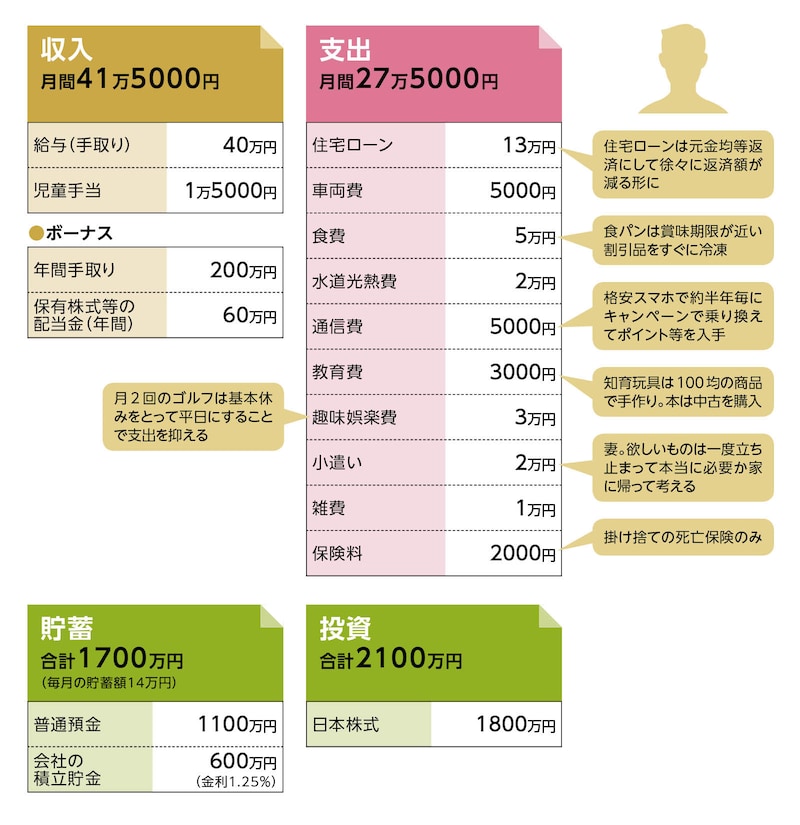

今回の達人、Mt.Sugiさんも同様。保有する金融資産は3800万円。うち、投資商品は2100万円(55%)ですから、[Bタイプ]となります。それでも、貯蓄商品は1700万円に達しています。

新NISAがスタートし、日経平均株価も4万円という初の大台にあっさり到達してしまった2024年。あの、1980年代終盤のバブル期のような「浮かれた気分」や「楽観的思考」はないものの、それでも投資機運はあの頃に近いものがあります。そんな時代に、投資に積極的な貯蓄の達人はどう資産を増やすのか……。

Mt.Sugiさんから、そんなことを探ってみたいと思います。

達人の世帯に無駄遣いの隙なし

そもそも、30代前半のご夫婦+お子さん1名の世帯の金融資産が3800万円というのが、ひとつの驚きですが、そうなった理由をざっくりとではありますが、以下に列記します。1)ご夫婦とも独身時代からまとまった貯蓄があった

2)奥様とのダブルインカムのとき、さらに高いペースで貯まっていった

3)投資で含み益を得ている

4)2017~2018年の海外赴任の時期、多くの手当があり、より多く貯まった

これだけ好条件がそろえば、確かにこの金融資産の額も納得です。しかも、現在、状況は変わっていても、貯蓄ペースは衰えていません。月間収支は14万円の黒字。このうち、5万円は社内預金。残りの9万円は普通預金へ。これで年間168万円、貯まっていきます。

生活費を見てみると、月13万円の住宅ローンの返済額は平均(マンションの場合で年間約148万円、月割り 12万3000円/国土交通省「令和4年度住宅市場調査報告書」)を多少上回っていますが、それ以外はとくに高いものは見当たりません。

中でも、通信費の月5000円は特筆レベルです。奥様が作ったお子さん向けの知育玩具は、100円ショップで材料を購入した手作りの品。加入保険は、掛け捨ての死亡保障のみを確保し、グッと保険料を抑えています。そう、日頃から抑えた生活費を維持しているということです。

「倹約意識は、さほど裕福ではない家庭で育った中で生まれた性分のようなものが、根底にあるからだと思います。お年玉を貯めては、金額が増えていく通帳を見るのが好きだった、そんな性格が影響していると思います」

ご主人だけではありません。「妻も何をどこで買うともっとも安いかを熟知しています。私同様、倹約意識は高くもってくれていると思います」。ご夫婦ともに、無駄遣いするような「隙」はないのです。

月の給料で買えないものは、身の丈に合わないもの

一方、ボーナス(手取り額で年間200万円)は「基本、全額投資に充てます」とのこと。投資の中身については、この後触れるとして、ボーナスを支出に回さないということそのものが、Mt.Sugiさんの資産作りの大きなポイントとなっていることは間違いありません。「いただいているボーナスは、ある程度大きな額かと思いますが、だからと言って、それで何か買うということは、ほぼしません。基本的に月々の給料で購入できないものは、自分の身の丈に合っていないと考え、それが結果的に倹約につながっていると思います」

車検費用や固定資産税、あるいは旅行費用など、多くの世帯がボーナスから捻出している支出を、毎月の余裕資金から捻出しています。とはいえ、支出の原資をどこから調達しようが、家計支出のトータルは変わりません。それでも「ボーナスに頼らない」という意識の有無は、支出を抑えるという点で大きな違いとなります。

たとえば、給与だけで生活を賄うとすれば、必然的に何かを購入するとき「本当に必要か……」と考え、検討するようになったと言います。これはとくに大きな買い物で効果を発揮します。

「以前、もう少し大きい冷蔵庫があるといいなと思ったのですが、そう感じるのは、ふるさと納税の返礼品がまとまって届く時期でした。ならば、スペースを取らないもの、冷蔵庫に入れなくいい返礼品を選べば、今の冷蔵庫でも不便はないわけです」

65インチのテレビの購入を考えたときも同様。現在のテレビ(55インチ)でも大きさは十分で、お子さんがまだ小さく、今より大きなテレビが室内にあるのは危険と考え、やはり買いませんでした。

欲しいものを「我慢」するのではなく、現状での必要性を突き詰め、そのことに納得する。無理なく続けられる倹約方法です。

ゴルフの先にある、資産形成の目的

投資については、先述したように、ボーナスのほぼ全額200万円が新たな投資資金となります。貯蓄以上に積極的に資金を充てています。投資対象は日本の個別株。現在、60銘柄以上を保有しています。

投資法は逆張り。値を下げているときに、スポット的に購入しています。銘柄選定は高利回りのもの。5%以上か、増配傾向にある場合は4~5%をひとつの目安に。これで、年間60万円程度の配当金を手にしています。

「投資のスタンスは長期保有。株価が目標値になるまでは売却しません。ただし、配当の10年分が売却益として得られるとわかれば、売却も検討します」

Mt.Sugiさんには、資産形成の目標値があります。短期スパンでは、2024年中に資産5000万円、年間の不労所得(主に株式の配当)80万円。また、50歳までには金融資産1億円に。

ただ、1億円は「ぼんやりとした目標」とのことで、その金額よりも、安定した年間の不労所得500万円が最終的な目標なのだとか。そのために、30代からの積極的な投資は欠かせないことになるわけです。

今回の達人、ここまでの話の展開からはイメージしにくいでしょうが、毎月ゴルフを楽しんでいます。そのために有休を取って、月2回ラウンドをして、コストは計1万6000円ほど。平日であれば、確かに1万円以下でプレーできるゴルフ場は多々あります。そして、このゴルフこそが、Mt.Sugiさんの資産形成の考え方を象徴しているのです。

「そもそも資産形成をしようと思ったのは、労働に縛られず、やりたいことをやりたいときにできる生活をしたいという理由からです。ならば、それを目指す中で、やりたいこと=ゴルフを我慢してまで倹約するのは、本来の目標から外れていると考えたからです」

アメリカの3分の1以下、EUの半分程度という、日本の投資人口。その差が今後縮まるとすれば、貯蓄をする人は同じくらい、いやそれ以上に、投資に積極的であるべきかもしれない。しかも、賢く。そんなことを思わせる、今回の達人なのでした。

収入が下がったときの対処法

「私も直近で収入が7万円も下がりました。外食の回数を減らし、行くときはクーポンを活用するなどで対処しました」貯蓄がなかなかできない人へのアドバイス

「収入が低いなら転職を検討して、生活費はまずは固定費を書き出すといいと思います」取材・文/清水京武

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★