「継続は力なり」の積立と家計管理を実践し8300万円を貯めた達人が登場

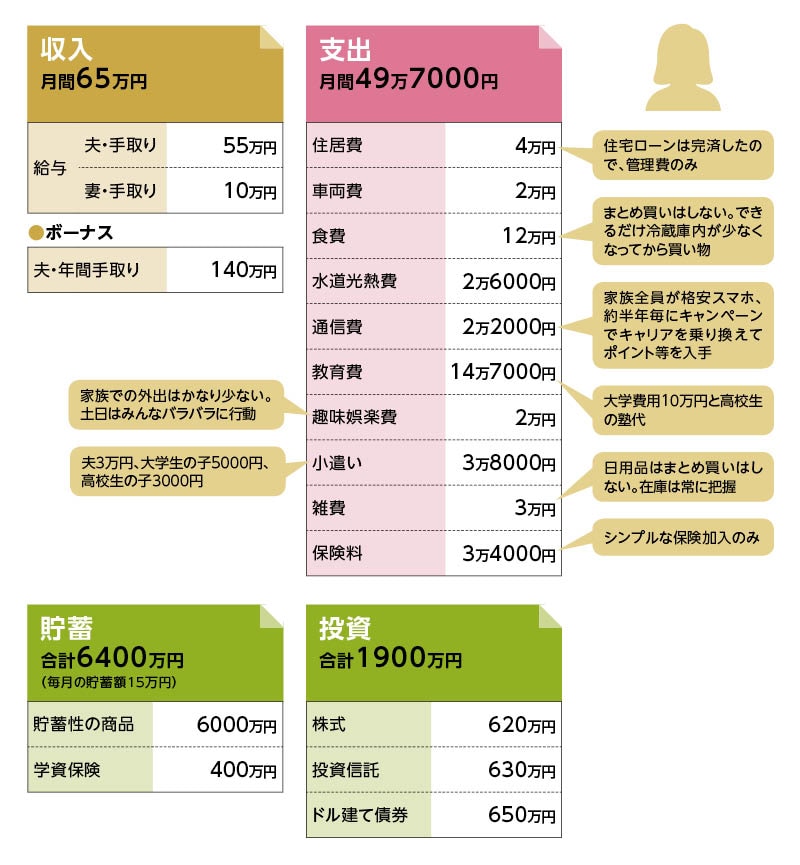

自らの努力と工夫で数千万円の貯蓄を手にした方に、その極意を語っていただく「貯蓄の達人」。今回は、教育費がピークでも貯蓄8300万円という貯蓄達人の「るい」さんに登場してもらいます。■基本データ

るいさん(仮名)

女性・48歳・関東・パート

夫(50歳・会社員)、子ども2人(大学1年、高校2年)

50歳前後の夫婦で、大学生と高校生の子どもがいる4人家族。持ち家でクルマも所有

Z世代の方々は、タイパ(タイムパフォーマンス)が行動の価値基準とされているようです。要は、より短時間に最大の効果を発揮することを良しとするわけですから、「コツコツ、地道に長期間」という行為は、その対極にあります。

しかし、とりわけ「個人がお金を貯める」ことに関しては、今の時代も「継続は力なり」が活きている。というか、王道であると、今回の達人、るいさんによってそのことを再認識させてもらいました。

るいさんは3つの継続を心掛けています。積立貯蓄と支出管理と投資です。

50歳前後のご夫婦で、大学生と高校生のお子さんの4人家族。持ち家でクルマも所有。奥様のるいさんはパート勤務。そう、るいさんご一家は、いわば典型的なファミリー世帯で、かつ、もっとも支出が立て込む時期に入っているということです。

なのに、金融資産は、貯蓄商品が学資保険も加えて6400万円、投資商品(リスク資産)は1900万円。世帯収入は手取りで920万円ですから、額面では1200万円前後でしょうか。たとえば東京都の場合、全体の14%程度(※)しか該当しない、高所得世帯となります。それでも、これだけの金融資産を作り上げることは、容易ではありません。

では、計8300万円もの金融資産が作ることができた「継続」の中身を、ひとつずつを見てみましょう。

(※)東京都福祉局・2021年度調べ

結婚当初は貯蓄もご祝儀も使い果たす

るいさんの世帯の現在の貯蓄ペースは、毎月およそ15万円、ボーナスから年間120万円ほどが金融資産に回ります。年間ざっと300万円。手取り額の約3分の1が貯蓄等に回っている計算になります。年間300万円は、諸条件はあるにせよ、るいさんの世帯状況から考えて、かなりのハイペースです。しかも、ゼロから現在の金融資産まで積み上げるには、単純に27年と8カ月、このペースを維持しないと達成できません。

ちなみに、るいさんはご結婚時に、挙式費用450万円、家電50万円で2人の貯蓄を使い果たしました。さらに、結婚のご祝儀は「旦那の実家が商売しているため、お祝い返しで全額使い切りました」とのこと。結果、新生活は文字通りのゼロからのスタートでした。

貯蓄の仕方はシンプルです。お子さん名義の口座には、児童手当(一時期「子ども手当」)とボーナス月は5万円×2人分上乗せで確実に積立。これには今も一切手を付けないまま、貯め続けています。お子さん名義の他にも、もちろん、給与とボーナスからは自動振替で先取り貯蓄を実践しています。

貯蓄方法としては、とくに特別なことはしていません。誰でもその気になればできること。そのかわり、金額の変動はあるにせよ、途切れることなく積立を継続します。凡事徹底。まさにこの言葉がピッタリです。

あっ、それと、コツコツの神髄が500円玉貯金。「15年で150万円ほどになりました」。達人クラスだと、硬貨だけでこれたけ貯めるのです。

アプリで今月あといくら使えるかをチェック!!

貯蓄をするには支出を削ることが、効果的です。しかし、「4人家族で食費1万円」といった極端な手法は、現実的ではありません。「貯蓄の達人」が「達人」と呼ばれるゆえんは、無理なく支出を減らすからです。そのためにるいさんが実践しているのは、家計管理です。具体的には以下の2つです。

①家計管理アプリで日々の支出をチェック

②毎月、Excelで資産の棚卸しをして、各口座の残高をチェック 「毎日支出を記録するのは、予算に対して今月はあとどのくらい使えるか、絶えず正確な金額が把握できるからです。また、Excelでの資産の棚卸しでは、毎月の増減を記録していますが、たとえば資産が減少しているとき、その要因=支出先がすぐわかるといったメリットがあります」

ちなみにExcelによるデータは、すでに10年分を超えているとのこと。こういった、一見地味な予算管理や支出のチェックが、無駄な支出を省き、設定どおりの貯蓄ペースの維持を支えているのです。

住宅ローン、35年返済を14年に短縮

継続的な貯蓄と家計管理はセットで機能します。貯蓄が順調に進めば、より家計管理も続きます。とはいえ、そもそもの支出を抑えることができなければ、貯蓄は思うようにできません。るいさんの世帯の場合、もちろん無駄な支出は見られません。たとえば、「食費が月12万円」は一般には高額の部類に入りますが、「息子がお米が大好きで、以前は痩せすぎで健康診断にも引っかかっていたこともあり、たくさん食べてくれるのは親としてうれしいです。ただ、パート帰りに疲れてお総菜を買うこともあり、そこは反省していますが……」

そう、この食費でもわかるとおり、何でも節約という家計スタンスではありません。それよりも、大きな支出を工夫して、結果的に抑えているところに、るいさんの特徴があります。

まずは住宅ローン。2006年に購入したマンションは、自己資金200万円で借入が3720万円(ご夫婦でペアローン)。返済期間は35年でしたが、繰上返済により14年後の2020年に完済しました。

繰上げ返済の手数料が無料だったこともあり、10万円単位でこまめに返済。ご夫婦とも正社員で収入があったこと、さらに途中、ご夫婦とも転勤事例が出たため、購入したマンションを人に貸し、その家賃収入も繰上返済に充てることができました。その結果、あくまで想定ですが、総額で2000万円以上は繰上返済を実施して、支払利息は900万円前後、節約できたと思われます。すごく積極的に繰上返済をすると、利息分もすごく得をすることがよくわかる事例です。もうひとつ、クルマの費用も効果的に抑えています。

よく、クルマを所有するコストは、子ども1人を育てるのと同じと言われます。買い替えの平均期間は7.1年(※)ですが、そのサイクルで1.5Lの普通車(新車価格200万円)を乗り継ぐと、クルマの総費用は40年間でざっと2000万円(うち車両価格1000万円)はかかるでしょう。

一方、るいさんの車歴は以下のとおり。

・1台目=中古車を100万円で現金購入し、13年使用

・2台目=義父が12年使用(走行距離3万5000km)したクルマを無償で譲り受ける

・3台目=再び、義父が13年使用(走行距離3万km)したクルマを無償で譲り受け、現在に至る

つまり、車両価格だけなら現時点で100万円ほどに抑えていることになります。2台目以降は、ご主人のお父さんが新車に買い替えるたびに、それまで使用していた走行距離のさほど多くないクルマを譲り受けるという、幸運なシステムを活用されています。それでも「もっといいクルマに乗りたい」「自分の好みのクルマに乗りたい」という気持ちがあれば、この環境は活かせないことはできません。

(※)一般社団法人日本自動車工業会「2021年度乗用車市場動向調査」

「仕事が忙しくて宿泊旅行はあまり行けてませんが、年に1回日帰りで少しぜいたくなお出かけします」。写真は箱根日帰り旅行時に撮影

「月1万円」の内職に見る、達人への道

そして最後は、投資です。始めたのは、民主党政権下の2010年。今となっては信じ難いですが、1ドル80円台(その翌年には75円まで下がります)という超円高の時代でした。「勤務地の近くの両替店に並ぶ、今のうちにドルを買っておこうという大勢の人の行列を見て、外貨に興味を持ちました。すぐに証券会社に口座を開設。外貨建てMRF(米ドル、ユーロ、豪ドル)を買ったのが最初の投資です」

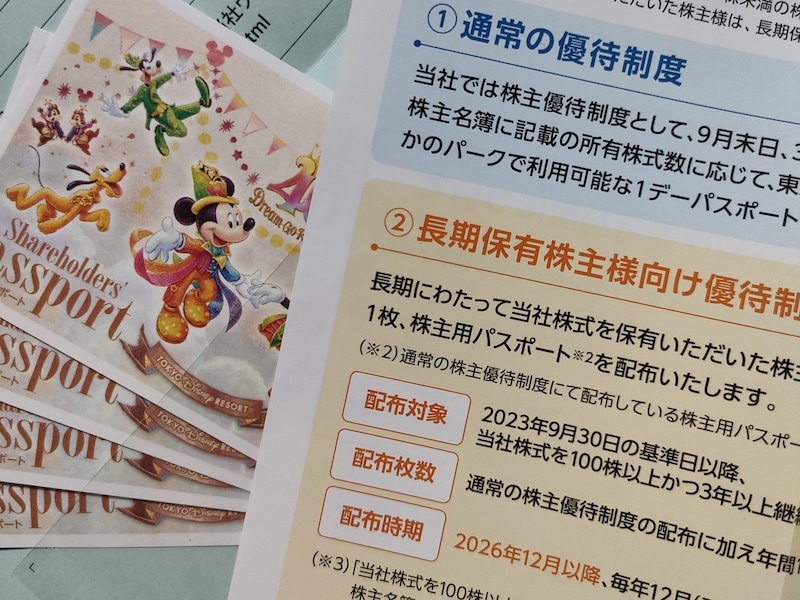

その後、勤務先の持株会を始めて、株価が上がっていくことを実感。それをきっかけに、個別株も購入するようになりました。しかも、多くの個人投資家が一斉に手を引いたコロナ禍でも、投資信託の積立は止めず、逆に大きく値を下げたオリエンタルランドを個別株で購入。形は変わっても、やはり「継続」はするのです。 「ただ、一時は保有する投資商品の評価額が300万円ほどマイナスになったことも。それでも、投資は経済の勉強につながりますし、老後資金や介護資金で困ることがないよう、今後も細々と続けていくつもりです」

現在、投資信託の定額積立が基本ですが、個別株をスポット買いして、売却益でパソコンやDVDプレイヤーを購入したり、旅行費用に充てたことも。また、商品券の優待がある銘柄を購入して、外食や買物に利用しています。今後、含み益が増えていけば、結婚してから「一度も行っていない」海外旅行の資金にしたいとのこと。

最後に、るいさんについて、とても印象的な話をひとつ。

以前、ご主人が育休を取得したことで、収入が下がった時期がありました。多くの場合、「一時的なことだから仕方ない」で済ますと思いますが、るいさんは違います。少しでも減収分の幅を小さくしようと、パートを続けながら、プラスして「内職」もしたそうです。

仕事はボールペンや万年筆の組み立て。手にした報酬は月1万円ほど。それが限りなくタイパの良くない仕事であっても、それができる人こそ資産8300万円を作れる人だと、思ってしまう今回の達人なのです。

実践している貯蓄のコツ

「ボーナスはすぐに決めた金額を貯蓄口座、投資口座に振り分ける。それでも余ったら、それは使っていいと決めている」なかなか貯蓄できないという人への達人からのアドバイス

「給料からたとえ1万円でも毎月貯めることを続けてください。口座からつい引き出してしまうなら、キャッシュカードを持たないといった工夫をすることで、気付いたら貯まっていたということになると思います」取材・文/清水京武

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★