子ども2人を希望、可能な住宅購入額を知りたい

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、30歳、結婚2年目の会社員の方。1年後くらいに予算7000万円で住宅購入を希望。将来、お子さんも2人持ちたいという希望があり、この予算で実際に購入が可能か悩まれているとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

子ども2人と住宅購入は可能ですか?

ごろにゃんさん(仮名)

男性/会社員/30歳

関西/賃貸住宅

■家族構成

妻(公務員/33歳)

■相談内容

初めまして、いつも楽しく拝見させていただいております。子どもができた時のお金が心配なことや、マイホームが欲しいという気持ちもあり、現在住んでいる市内で注文住宅の購入を考えています。現在の家計で最適な予算感を教えていただけないでしょうか。

現状の予算は7000万円前後(土地3500万円、建物諸経費他3500万円)を想定しています。一応自分なりにマネープランを作成して算出しました。

購入時期は1~1.5年以内に購入希望です。

また、現状の家計で改善できる点、懸念される点があればご教示いただけると幸いです。よろしくお願いいたします。

趣味娯楽の欄には、家族で行く旅行代を月平均で記入しています。夫婦の趣味はそれぞれのお小遣いの範囲でやりくりしています。また、毎月の支出のほかに毎年、自動車税4万円、自動車保険4万円の支出があります。不定期支出に向けて毎月8万円ほどを家具や家電、車の買い替え、車検等に向けて積み立てています。(普通預金の中にその積立金が300万円ほど入っています。)

積立投資はiDeCo、NISAの積立、投資信託を毎月15万円行っており、毎月25万円の貯金の中からまかなっています。生命保険、医療保険には現在入っていません。

ボーナスは全額貯金や投資に回しており、年間の黒字は550万円程度です。これに加え、先物取引の利益が税引後で年間40~50万円程度あります。

子どもは2人欲しいですが、現在不妊治療中です。もし出産したら妻が育休を2~3年取得できればいいと思っています。教育費については、2人とも私立理系で大学院まで進んだ想定で用意したいと考えています。夫婦ともに持病があり、将来の医療費が少々不安です。また、家計は現在切り詰めている方なので、子どもが生まれると支出が増えると考えております。

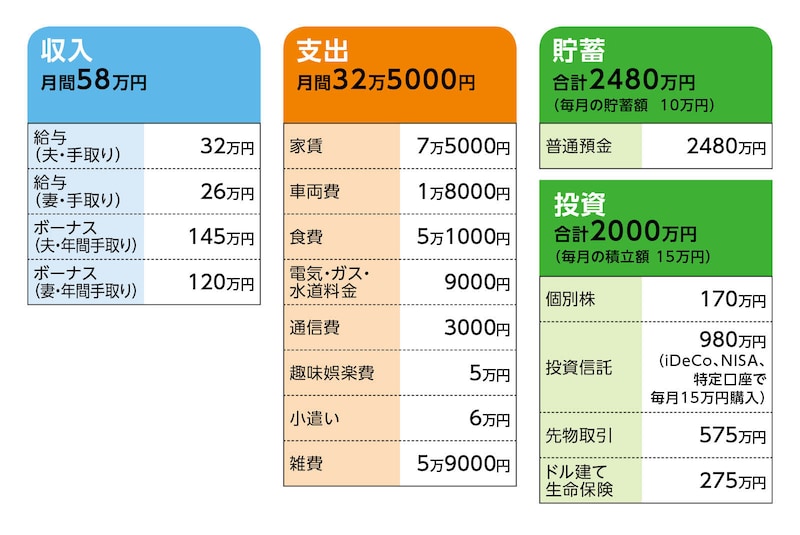

■家計収支データ

■家計収支データ補足

(1)投資積立額の内訳

・NISA:夫、妻それぞれ別口座で月3万3333円ずつ積立(年間80万円)

・iDeCo:夫、妻それぞれ別口座で月1万2000円ずつ積立(年間29万円)

・他、特定口座を通しての投資が月5万5000円(年間66万円)

なお、これからはiDeCoはそのままで、新NISAを夫婦それぞれ月10万円に増額し、特定口座での積立はやめる予定。また、現在の投資商品の含み益は330万円ほど。

(2)お子さんの進路について

高校までは公立を希望だが、高校に関しては私立の可能性もあり。

(3)クルマの買い替えについて

買い替え車両は国産ファミリーワゴンとなる予定。車の買い替えは7年毎で予算350万円。次回は3年後を予定。

(4)定年と退職金について

夫婦とも定年は65歳。ただし、夫は役職定年があるため、60歳頃から減収の可能性大。退職金は現在の水準だと夫婦とも2000万~2500万円。ただし自分たちが定年時には1500万円程度に減っているのではと考えている。

■FP深野康彦の3つのアドバイス

アドバイス1 住宅購入に7000万円は十分可能

アドバイス2 教育資金、老後資金も余裕をもって準備できる

アドバイス3 ご夫婦が健康でともに収入を得ていくことが重要

アドバイス1 住宅購入に7000万円は十分可能

住宅を購入したケースを、まずは試算をしてみます。想定されている住宅の物件価格は諸費用込みで7000万円。1年後、ごろにゃんさんが31歳のときに購入するとします。そのときの金融資産は、現在の4480万円に1年間の貯蓄額550万円(家計の黒字分)を加算した5030万円

住宅購入の自己資金を3000万円とすれば、借り入れは4000万円。全期間固定、金利2%、返済期間30年で住宅ローンを組むと、毎月の返済は14万8000円となります。

家計としては、家賃と住宅ローンの差額が月7万3000円。あと、固定資産税が平均して月割1万円として、住宅コストは8万3000円のアップ。収入、他の生活費が変わらなければ、貯蓄ペース(投資も含む)は年間450万円となります。

ただし、出産で奥様は一定期減収となります。お子さんは2人を希望されていますから、通算で5年間、産休と育休を取得するとします。その間、家計収支はプラマイゼロとすれば、ご主人60歳までの29年間のうち、貯蓄等ができる24年間×450万円=1億800万円。これに住宅取得時の残りの手持ち資金2030万円を加算すると、1億2830万円となります。

ここから、この間に発生するまとまった支出を差し引きます。

まず、教育費ですが、高校から私立とすると、習い事や学習塾の費用も加えて、1人700万~800万円。大学が私立理系なら、大学にかかる費用だけで550万円ほど。大学院(私立理系・修士課程)進学となればプラス200万~250万円。これに教育費以外の養育費も加えると、1人2000万円は見ておく必要はありそうです。お子さん2人で4000万円となります。

一方、児童手当が受給できます。現行であれば2人合わせて約400万円。したがって、実質かかるコストは3600万円となります。

あとは、クルマの買い替えですが、60歳までに4、5回あるでしょうか。想定される車両価格から、予算として1500万円とします。それと、一戸建てですので、この間の住宅の修繕や設備機器の買い替えの費用も別途用意する必要があります。金額としては一般には300万~400万円といったところです。

これらコストを先の1億2830万円から差し引くと、ごろにゃんさんが60歳のときの手持ち資金はざっと7400万円(投資商品は元本で試算)となります。

アドバイス2 教育資金、老後資金も余裕をもって準備できる

この金額で老後資金は足りるかどうかですが、一般には「十分足りる」「問題はない」ということになるでしょう。しかも、ご夫婦とも定年は65歳まで。退職金は低く見積もっても計3000万円はあるということですから、実際の定年時には1億円超の老後資金が準備できているはずです。

さらに、先の試算は昇給を加味していませんし、現行の住宅ローン減税は2025年末の入居まで対象となります。住宅の性能や住宅ローンの年末残高によって、控除条件が異なりますが、トータルで200万円以上は税金還付されるのではないでしょうか。

ご夫婦とも厚生年金に加入しているという点も、大きなプラス材料です。老後資金は公的年金の不足分を補うもの。実際の老後の生活費も、手にする公的年金額も不確定要素があり、具体的な金額は確定できませんが、現状で考えれば、年金だけで足りる月もあれば、不足額が出ても5万円程度。仮に毎月5万円不足しても、30年間で1800万円。老後の予備費(住宅リフォーム、医療・介護費用、クルマの買い替えなど)を別途確保しても、資金で困ることはないと思われます。

そう考えれば「教育資金、老後資金を余裕を持って確保するためには住宅にかけることのできる金額はどの程度でしょうか?」については、7000万円は十分に余裕あり、さらにコストを引き上げることも試算上は可能となります。

アドバイス3 ご夫婦が健康でともに収入を得ていくことが重要

懸念材料があるとすれば、奥様が出産後、職場復帰して、定年まで勤務するという前提であること。出産後、フルタイム勤務はせず、家事・育児にウェイトを置くことを希望されれば、当然、先の試算は違ってきます。ただし、仮に奥様がパート収入になっても、ごろにゃんさんの収入や手持ち資産を考えれば、その先のマネープランの選択肢は複数あるはず。今から必要以上に不安視する必要はないと考えます。現状の家計についてはとくに改善点はないと思います。家計管理もよく考えてされています。貯蓄と投資の資産配分もいいバランスです。保険に未加入なのも現状、問題ありません。お子さんが生まれたら、現在加入のドル建ての生命保険の死亡保障額の不足分を、割安な定期保険でご夫婦とも確保されれば十分です。

相談者「ごろにゃん」さんから寄せられた感想

いつも拝見させていただいている深野先生にアドバイスいただき大変光栄です。土地や工事費の高騰もあり、市内で家を建てようとすると高額になってしまい、いままで見たことのない金額に漠然と不安になってしまいましたが、なんとかなりそうとのことで安心できました。妻と二人でこれからも頑張って働いていきたいと思います。ありがとうございました!※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武