この2年間、まったく貯蓄が増えません

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、38歳、女性会社員の方。現在、中学2年と小学6年のお子さんの教育費により、貯蓄ができない状態とのこと。このままでは老後資金ができず、子どもに迷惑をかけてしまうのでは……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

子どもたちの教育費がかかり貯金が増えません

にっしーさん(仮名)

女性/会社員/38歳

関西/持ち家・一戸建て

■家族構成

夫(会社員/37歳)、長女(中学2年)、次女(小学6年)

■相談内容

教育費がかさみ、この2年間まったく貯蓄が増えないのですが、今後のライフプランがどうなるか心配です。まだ先のこととは思いますが、子どもに迷惑をかけたくないので、老後の費用はどのくらいまで貯められるでしょうか?

高校に行くまでは子ども2人ともに何とか塾通いをさせますが、高校からは自力で勉強に励んでもらおうと思っています。今のところ大学は考えておらず、行っても専門学校のような気がします。

また、ボーナスはこの2年間、教育費の補填になっている感じです。それまでは、冠婚葬祭の費用をのぞき、30万円は貯蓄に回せていました。

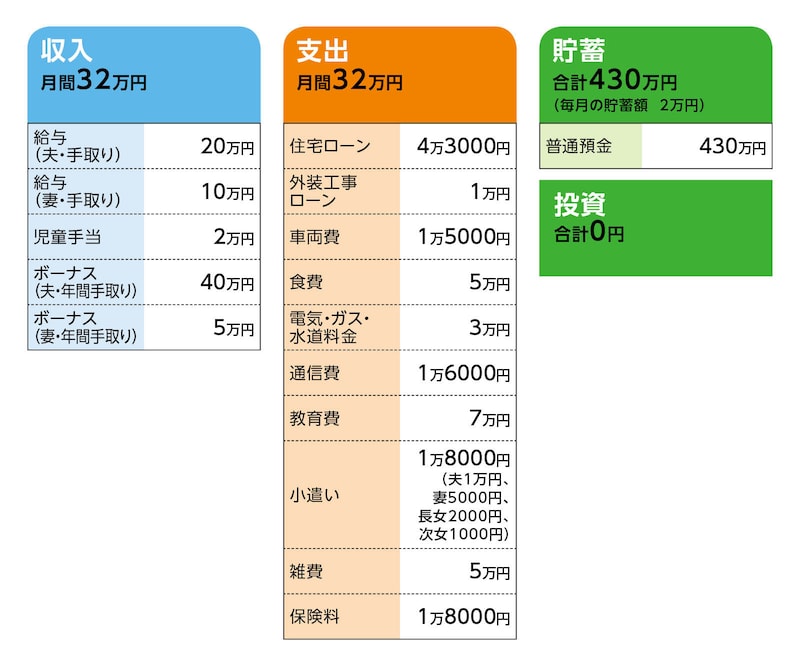

■家計収支データ ■家計収支データ補足

(1)住宅ローンについて

完済時期/夫55歳のとき

金利/変動、0.35%

現在のローン残高/900万円

(2)外装工事のローンについて

完済時期/夫46歳のとき

金利/3.5%

現在のローン残高/100万円

(3)教育資金「7万円」の内訳について

長女:学習塾(主要教科3科目)+英会話+学校費=約4万円

次女:学習塾(主要教科2科目)+英会話+学校費=約3万円

(4)高校進学について

公立を希望しているが私立進学の可能性もあります。

(5)加入保険について

・夫/生命保険(保険期間10年ごと更新、80歳払込終了、死亡3000万円、医療特約付)=毎月の保険料1万4000円

・相談者/県民共済(入院日額5000円)=保険料2000円

・子ども2人分/県民共済=保険料2000円

(6)ボーナスの使い道

固定資産税9万円、車検費用7万円の他、教育費(学習塾の夏季冬季講習、テスト対策など)、ガソリン代(子どもの部活の送迎などで移動距離が増えている)、冠婚葬祭の費用などで貯蓄にはなかなか回らない。

(7)相談者の働き方

ほぼフルタイム。家業の手伝いなので世代交代が進まない限り、収入はこのまま。厚生年金も未加入とのこと。

(8)夫の退職金

300万円。相談者はなし。

■FP深野康彦の3つのアドバイス

アドバイス1 進学が高校までなら老後資金は準備が可能

アドバイス2 大学、専門学校に進学なら奨学金利用はやむなし

アドバイス3 収入アップと家計支出の見直し、両方を目指したい

アドバイス1 進学が高校までなら老後資金は準備が可能

ご相談、拝見いたしました。まず、現状の収支から今後のキャッシュフローを試算してみます。その現状ですが、ご相談文にある「この2年間まったく貯蓄が増えない」ということから、年間収支(児童手当を含む)はプラマイゼロと設定します。また、ここでは昇給は考慮しません。

それでも、今後の教育費は流動的です。そこでまずは、もっとも教育費がかからないケースから考えてみます。

来年の4月にご長女が公立高校に進学。学校にかかる総額(教科書代や通学費も含む。ただし、昼食代はのぞく)を月割りすると、文部科学省の統計では平均月2万円程度(※)。加えて、学校外費用については、にっしーさんが言われるように進学塾等を利用しないお考えなら、ほぼ発生しないことになります。

次女の方も同様に、中学3年間の教育費は月4万円、高校は公立に進学して月2万円程度に抑えられるなら、来年4月以降からは教育費が月1万円アップしますが、2年後には1万円ダウンし、4年後には3万円ダウンと徐々にコストは下がります。

このダウンした分がすべて貯蓄に回るとすると、次女の方が高校卒業するまでに168万円が新たに貯まることになります。

ただし、この間、児童手当が1人分に減り、そしてなくなります。この試算ではそれを余分に収入に加算していることになりますので、先の貯蓄分から差し引きます。結果、新たに貯まるのは72万円となりますが、これは貯蓄の上積みというよりは、教育費の予備費として考えていいでしょう。

お子さん2人とも高校卒業後に就職されるのであれば、ご主人44歳のときに教育費の負担は終わります。それ以降は、教育費として現在自己負担されている月5万円(児童手当がないため、その分を差し引く)とボーナスからの25万円程度が貯蓄に回ることになります。

また、46歳のときに外装工事のローン、55歳のときに住宅ローンが完済となります。住宅ローン分も完済以降、すべて貯蓄に回るとすれば、計算では60歳になるまでの16年間で1786万円の貯蓄が可能です。

ただし、ここから、60歳までに想定される、教育費以外の大きな支出を差し引かなくてはなりません。具体的には、クルマの買い替えと住宅の修繕や住宅機器(エアコン、給湯器など)の買い替えでしょうか。概算ではありますが、合わせて500万円程度とすると、それでも1300万円前後は手元に残ります。これに退職金を加算した1600万円が、おおよその準備可能な老後資金ということになります。

年金の受給額や、老後の生活費などまだ不確定な要素がありますが、一定の額は用意できたと考えていいでしょう。

(※)「高等学校等就学支援金制度」対象世帯の場合。現在、約8割の生徒が利用。

アドバイス2 大学、専門学校に進学なら奨学金利用はやむなし

ここまでの試算で言えることは、今後数年間は教育費がピークとなるものの、それを過ぎると、家計は貯蓄体質になり、一定の老後資金は確保できるということになります。住宅ローンを55歳完済としたのも、大きなポイントでした。ただし、これはもっとも教育費が抑えられた場合の試算です。では、私立高校に進学した場合はどうでしょう。私立高校は学校によって、かかる費用に大きな差があります。学校外教育費がほぼかからず、高等学校等就学支援金制度を最大限利用できたとしても、月割で公立より、月1万~2万円コストアップになる可能性もあります。そうなれば一時的に家計収支は赤字になり、その間は貯蓄を取り崩すことになるでしょう。

総額で言えば、先のケースでも、少なくともお子さんの2人のうち1人が私立高校に進学なら70万~80万円、2人なら150万円程度のコストアップを見積もっておく必要があります。

それでも、マネープラン全体としては、許容範囲だと思います。問題は大学もしくは専門学校に進学した場合です。

その学費は、私立大学の文系なら、大学にかかる費用だけで400万円、理系なら540万円ほど。専門学校でも200万~300万円の学費が発生します。また、自宅から通えない場合は、生活費も別途発生します。

にっしーさんは「大学進学は考えておらず、行っても専門学校」とありますので、仮に2人とも専門学校に進学し、かつ自宅から通学可能であっても、500万円ほど。その場合、次女の方の入学費用は貯蓄でも支払えない(あるいはある程度手持ち資金を残す必要があるため、貯蓄全額は使えない)可能性があります。

対処としては、国の給付型奨学金「高等教育の修学支援新制度」は現状ではおそらく所得制限で利用は難しいため、部分的に返済型の奨学金を利用せざるを得ないかもしれません。教育資金のピークを過ぎれば貯蓄ペースが回復しますので、そこは仕方がないと割り切るしかないでしょう。

また、このケースで、奨学金の返還も親が負担するとして、高校も私立であれば、老後資金は900万円ほどに目減りします。この場合、定年以降も働いて、老後資金は取り崩さないことが重要です。

できれば、年金受給が開始される65歳までは、多少でも貯蓄できる程度の収入を確保したい。あとは、心身ともに元気で働けるのであれば、65歳以降も収入を得て、老後資金の目減りの速度を遅らせることを意識すれば、余裕はないでしょうが、何とか資金的に足りると考えます。

ちなみに、お子さんのどちらか、もしくは2人とも大学に進学した場合、奨学金は避けて通れないでしょう。しかも、部分的に親が負担しても、多くはお子さんが返還することになるはずです。そこは親子で十分に話し合って決めてほしいと思います。

アドバイス3 収入アップと家計支出の見直し、両方を目指したい

一応、試算はしてみましたが、現状貯蓄ができないという問題もあります。住宅ローンを支払い、教育費も徐々に高くなり始めているため、仕方がない部分もありますが、これを機会に改善策を探る意味はあります。まず、マネープランの基本として、貯蓄が思うように増えない場合の対策としては(1)収入アップ、(2)支出を抑える、の2つが一般的です。にっしーさんのケースでは、両方を目指してほしいと思います。

ただし、にっしーさんご自身はご実家で働かれているとのこと。詳しい事情はわかりませんが、転職活動が可能なのはご主人だけかもしれません。さらに言えば、転職による収入アップが実現するかどうかは不確定です。それでも意識し、機会があれば行動することは大切だと考えます。

一方、支出削減はすぐに取り組むことができ、即効性があります。とくに、固定支出の削減は一度見直せば、その後、継続的に支出が抑えられます。にっしーさんの家計で言えば、保険がそれに該当します。

ご主人加入の生命保険は契約内容から考えて、定期付き終身保険でしょうか。ともあれ、終身保障の部分はあるはずなので、一般には払済保険が可能です。払済にすれば、それ以降、保険料の支払いはなくなりますが、医療特約もなくなります。それでも、今まで支払った主契約部分への保険料に相当する死亡保障は残ります。

あわせて、新たに死亡保障を割安な定期保険(掛け捨て保険)で確保します。保険期間10年、死亡保障は2000万円。保険料は月2700円程度でしょう。これに医療保障としては、掛金2000円の医療共済をプラスします。これだけで、月9000円、保険料コストが下がります。

他には、見直すなら教育費もしくは雑費でしょうか。塾、習い事を1つ減らすか、雑費を月4万円以内に抑えて、何とか月1万円程度捻出する。そのかわり、ボーナスは次女の方が高校卒業するまでは、今のまま全額支出されても構いません。

それでも、保険料と合わせて、月2万円が新たに貯蓄に回り、ご主人が60歳になるまで23年間継続できれば、それだけで552万円。老後資金の上乗せとしては、大きな資金となりますので、ぜひ実践してほしいと思います。

相談者「にっしー」さんから寄せられた感想

このたびはライフプランをご指導いただきありがとうございます。子どもたちの高校卒業後の進路次第で老後資金がだいぶ変わることが数字で見られたので、相談して良かったです! やはり教育費が高いとは思っていましたが、子どもたちに自学の習慣が身についておらず、親自身も教えるのが不得意なので塾頼りになっています。なので教育費は削り難く、雑費の中で支出を減らしていきます!高校卒業までは何とか今の経済状況で頑張り、それ以降の進学については、これからの収支加減で親子ともに考えていきます。なにより老後資金の目安がわかりましたので、気を引き締めて健康に長く働きます。重ね重ねライフプランを明示していただきまして大変感謝いたします!

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武